Ráfáztak a kriptohuszárok, telibe kapta őket a tél

További Gazdaság cikkek

-

Jelentősen megváltozhat a budapesti lomtalanítási rendszer

Jelentősen megváltozhat a budapesti lomtalanítási rendszer - Különös indokkal szünteti meg a kormány a paksi különleges gazdasági övezetet

- Több mint 7,7 milliárd forintot ad a kormány a budapesti egészségügy fejlesztésére

- Autót venne a munkáshitelből? Mutatjuk, hogy miért nem érdemes

- Több napra leállt az ügyintézés az MVM online oldalán és alkalmazásában

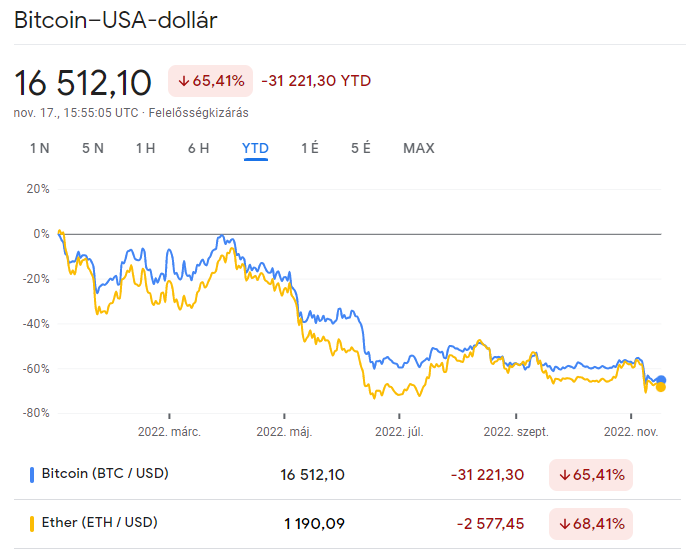

A kriptotél hasonlít a hagyományos tőzsdei eszközök medvepiacához, amikor egy irányadó index legalább 20 százalékkal esik a korábbi csúcshoz képest. A bitcoin (BTC) a szélesebb kriptopiac irányadója, árfolyama mostanában 20 ezer dollár körül mozog, 65 százalékkal elmaradva a tavaly novemberi csúcsától, ahogy azt a lenti ábra is szemlélteti.

Nem csak a bitcoin, hanem más népszerű digitális eszközök is zuhanórepülésbe kezdtek. Az ethereum (ETH) és más vezető altcoinok, mint például a cardano (ADA) és a polygon (MATIC), több mint 59 százalékkal estek az év eddigi részében.

Több szakértő szerint is már beköszöntött a kriptotél, azaz a hosszú távú medvepiac. A legutóbbi kriptotél meglehetősen sokáig, 2018 januárjától 2020 decemberéig tartott, tehát közel három évig. Ez felveti a kérdést, hogy egy újabb többéves bezuhanás milyen hatással lesz a kriptók piacára, vajon lesz-e összeomlás?

Kriptohívők és fanatikusok

A nagy árfolyamesések után sokan még mindig meg vannak győződve arról, hogy a világ egy blokkláncvezérelt pénzügyi forradalom küszöbén áll. Szerintük a kriptotél olyan lesz, mint a 2000-es évek elején a dotcom lufi kidurranása – a sikertelen vállalkozásokat kigyomlálja, miközben teret enged az ígéretesebb startupoknak. Az iparág egyik legnagyobb tőzsdéjének, az FTX-nek a novemberi összeomlása azonban a kétkedőket látszik igazolni, és korai lehet azt feltételezni, hogy a nehezén már túl vagyunk.

A CoinMarketCap árfolyamfigyelő cég szerint a négy évvel ezelőtti kriptotél akár 88 százalékot is letörhetett a kriptoeszközök piaci értékéből – mutat rá a The Washington Post.

Mi okozza a kriptotelet?

Rövid életük során a kriptopiacok a túlzott fellendülések és a pánik okozta összeomlások szinonimájává váltak. A bitcoin 2014-ben értékének mintegy kétharmadát veszítette el, részben egy nagy kriptotőzsde csődje miatt. A 2018-as zuhanás az úgynevezett initial coin offerings (kezdeti érmeajánlatok) szabályozási szigorításával egy időben következett be, ami több ezer újabb kriptovaluta pusztulásához vezetett – ismerteti a The Washington Post.

Ezúttal viszont a kriptovilágon kívüli erők játszottak szerepet. Amikor a központi bankok a koronavírus-járványra válaszul lazítottak a monetáris politikán, a befektetők a blokkláncstartupokba és a digitális eszközökbe öntötték a pénzüket. Később, amikor a központi bankok elkezdtek visszafordulni, a kriptoeszközök piaca zuhanni kezdett – ezzel lerombolva azt az elképzelést, hogy az aranyhoz hasonló befektetői menedék a kripto.

A zuhanás kiváltotta a TerraUSD stablecoin (egy olyan digitális token, amit az amerikai dollárhoz kötnek, innen ered a „stabil” jelző) összeomlását. Ez pedig többek között a Three Arrows Capital fedezeti alap, a Voyager Digital kriptobróker és a Celsius Network kriptohitelező csődjéhez vezetett. Az árak a rá következő hetekben tovább estek, mivel a befektetők egyfajta dominóhatástól tartottak.

Látványosan zuhantak, ezért kihátráltak a kriptók mögül.

Még az iparág saját volatilis mércéjéhez képest is látványos volt a zuhanás. A kriptók bezuhanása pedig sokkolta azokat a nyugdíjalap- és állami vagyonalap-kezelőket, illetve kisbefektetők millióit, akik az elmúlt években bevásároltak a digitális valutákból. Hasonlóan pórul jártak azok a kockázati tőkebefektetők, akik több tízmilliárd dollárt fektettek a csillagászati magasságokba értékelt kriptostartupokba. Ráadásul kiderült, hogy az elmúlt évek bikapiaca ingatag alapokra épült, ugyanis sok befektető nagy összegű kölcsönökből vásárolt digitális érméket, amit a kamatemelések miatt egyre kevesebben tudnak törleszteni.

A Tesla is túladott az érmein

Az intézményi és kisbefektetőknek okozott károk miatt a kormányokra nagyobb nyomás nehezedett, hogy a kriptót a hagyományos pénzügyekkel azonos pályára húzzák, jobb szabályozási felügyelettel, hogy elkerüljék a további katasztrófákat. A kritikusok a visszaesést annak bizonyítékaként értékelik, hogy a kriptoeszközök még mindig túl kockázatosak ahhoz, hogy a hagyományos befektetési portfóliókban helyet kapjanak.

Még a kriptók hangos támogatója, Elon Musk is visszalépett: elektromosautó-gyártó cége, a Tesla eladta bitcoinállományának 75 százalékát. A potenciális befektetők pedig érthető módon mostanában nem igyekeznek bevásárolni a coinokból a piacon eluralkodó bizalomhiány miatt.

Borús kilátások a kriptók piacán.

A 2022-es tél muníciót adott azoknak a kritikusoknak, akik a kriptót pusztán spekulatív befektetésnek tekintik. Megmutatta, hogy a kriptó nem – ahogyan azt a támogatói gyakran állították – független a hagyományos pénzügyi eszközöktől, és ugyanolyan érzékeny lehet az emelkedő kamatlábakra, mint más befektetések. Majdnem egy évvel a kriptotél 2021-es kezdete után az árfolyamok és a kereskedési volumenek még mindig gyengék, és a működőképes üzleti tervvel rendelkező kriptostartupok közül is többen kifogytak a készpénzből. A kriptobányászok, akik létfontosságú szerepet játszanak a kriptós tranzakciókban, szintén bajba kerültek, mivel az általuk keresett tokenek értéke zuhant, az emelkedő energiaárak pedig felduzzasztották az áramszámláikat.

Akár profitálhatunk is a zuhanásból

Néhány nagy intézményi befektetőt nem tántorított el a zuhanás: augusztusban a BlackRock bejelentette első olyan alapját, amely lehetővé teszi a bitcoinba való közvetlen befektetést – tájékoztatott a Bloomberg. Ugyanebben a hónapban a Brevan Howard fedezeti alapkezelő több mint 1 milliárd dollárt gyűjtött össze egy kriptoalaphoz.

Ahogyan a legutóbbi visszaesés kevesebb, de erőteljesebb vállalkozás létrejöttéhez vezetett, a mostani telet túlélő vállalkozásoknak is kevesebb versenytársuk lesz és a visszaesésből megerősödve térhetnek vissza. A növekvő szabályozási szigor, bár gerjeszti a kriptók körüli rövid távú bizonytalanságot, végül egy tekintélyesebb, stabilabb eszközosztállyá teheti azt.

(Borítókép: Thomas Trutschel/Getty Images)