Túlértékelt lakáspiac, növekvő kockázatok: megérkezett az MNB válasza

További Gazdaság cikkek

-

Lassan elővehetjük a nagypapa biciklijét, ha ennyivel drágul az üzemanyag

Lassan elővehetjük a nagypapa biciklijét, ha ennyivel drágul az üzemanyag - Valaki csaknem 800 millió forintot nyert a Skandináv lottón

- Infláció ide vagy oda, ezeket a készülékeket vettük, mint a cukrot

- Tarolt a SZÉP-kártya, de a kormány már bejelentette a változtatásokat

- Történelmi üzleteket kötöttek, eurómilliárdok mozdultak meg Magyarországon

A Magyar Nemzeti Bank szerdai online sajtótájékoztatóján a jelentés készítését vezető Dancsik Bálint elmondta:

- Az európai bankrendszer kockázatai növekedtek az emelkedő infláció, az európai energiaválság, illetve a mélyülő geopolitikai feszültségek miatt.

- A rendkívül magas energiaárak csökkentik a háztartások szabadon elkölthető jövedelmét, illetve súlyos többletköltséget terhelnek a vállalatokra.

- A lakossági hitelkereslet csökkent.

- Az inflációs kockázatok növekedése miatt számos jegybank szigorított eszközvásárlási programján és kamatkondícióin, számos ország emelkedő forrásbevonási költségekkel és leértékelődő helyi devizákkal szembesült.

- A romló gazdasági kilátások és emelkedő hitelkockázatok miatt az európai bankoknak számos kihívás együttes kezelésére kell felkészülnie, melyek kapcsán az Európai Rendszerkockázati Testület (ESRB) figyelmeztetést adott ki.

- Országos szinten magas a lakáspiaci túlértékeltség, ugyanakkor már látszódnak a lakáspiaci fordulat jelei.

Kevésbé vonzók a lakossági hitelek

A jegybank a hitelbővülés dinamikájának visszaesésére számít a vállalati és háztartási szegmensben egyaránt, különösen reálértelemben. A hitelkihelyezések a következő két negyedévben is csökkeni fognak az előrejelzések szerint.

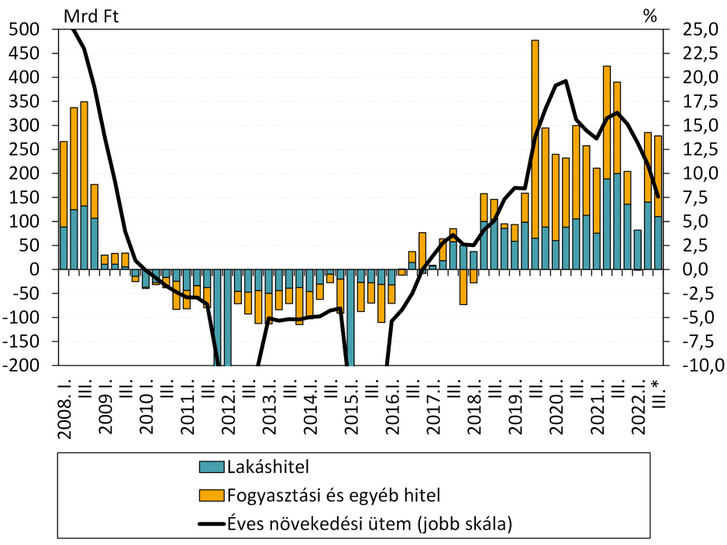

Az idei év harmadik negyedévére a lakossági hitelezés éves növekedési üteme 7,6 százalékra mérséklődött. A hitelállomány bővülésének fokozatos lassulásához hozzájárult, hogy egyre kevesebb embert érint a hitelmoratórium, visszaesett az új kibocsátás a harmadik negyedévben, és az előtörlesztések megugrottak.

Az újonnan kihelyezett hitelek állománya jelentősen csökkent a tavalyi év azonos időszakához képest:

- A lakáshitelek -30 százalékkal

- A babaváró hitelek -27 százalékkal

- A fogyasztási és egyéb hitelek -17 százalékkal

Az infláció és a lakásárak dinamikus emelkedése miatt reálértéken a lakossági hitelkibocsátás visszaesése még jelentősebb, és a szerződéskötések szintje érdemben elmarad a 2008-as válságot megelőző szintektől – világít rá a jegybank.

A lassuló hiteldinamikához hozzájárult, hogy a bankok 30 százaléka szigorított a lakáshitelek és 60 százaléka a fogyasztási hitelek sztenderdjein. A következő fél évre előretekintve szinte valamennyi bank szigorítást helyezett kilátásba – húzza alá a jelentés. A lakáshitelek keresletének visszaesését szinte minden bank érzékelte, a fogyasztási hitelek esetében pedig 29 százalékuk. A csökkenő kereslet fennmaradhat 2022 utolsó és 2023 első negyedévében is.

A rezsisokk egy szűk kört érint

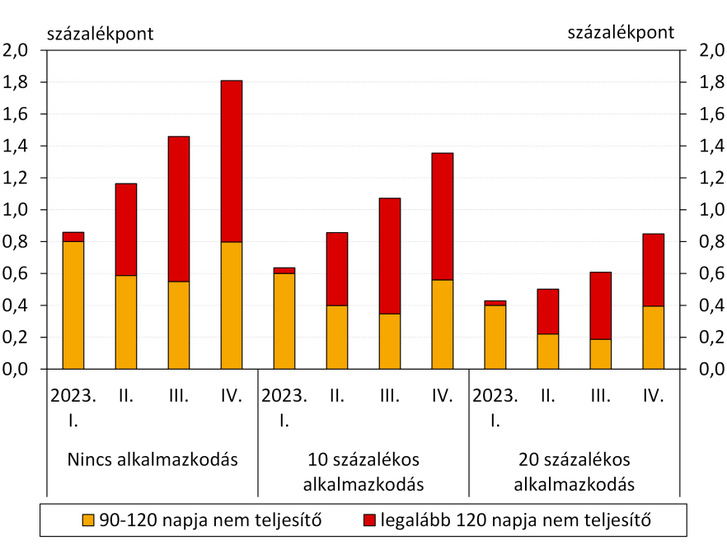

A rezsiköltségek emelkedése a hitellel rendelkező háztartások egy szűkebb körét érinti csak igazán súlyosan – ismerteti a jegybank.

Elsősorban a vidéki, alacsonyabb jövedelmű ügyfelek lesznek érintettek.

A jövedelem és a törlesztőrészlet aránya szempontjából a hitelállomány 5-10 százalékát érintheti jelentősebb mértékben a rezsisokk.

Az ágens alapú modellbecslés alapján a lakossági rezsiköltségek megugrásának hatására a hitelintézeti szektor jelzáloghiteleinek NPL-rátája 2 százalékponttal emelkedhet 2023 végére. Az energiafogyasztásban történő alkalmazkodással ez az emelkedés érdemben kisebb lehet.

A kamatstop káros?

A kamatstop-intézkedés érdemben csökkenti az érintett adósok törlesztőterheit, ugyanakkor a jegybank szerint számos káros következménye is van:

- Gyengíti a monetáris transzmissziót.

- Közvetlen veszteséget eredményez a bankok számára, amelyet tovább növelhet az érintett ügyletek addicionális értékvesztése a program kivezetésekor.

- Negatívan hat a hazai pénzügyi kultúrára és növeli az erkölcsi kockázatot.

- Jelenlegi formájában indokolatlanul sok előnyt biztosít a magasabb kockázatot vállaló, változó kamatozású jelzáloghitelek tulajdonosainak.

- Továbbra is van mintegy 7 ezer olyan, 5 évnél hosszabb kamatperiódussal rendelkező jelzáloghitel-szerződés, amelynek kamatfordulója a kamatstop érvényességi időtávjára esik, de a kiterjesztés után sem tartozik a kamatstop alá.

Az MNB megjegyzi, hogy 2017 közepe és 2023 vége között a rögzített kamatozású hitelt felvevőknek piaci körülmények között összesen 609 milliárd forinttal alacsonyabb az adósságszolgálatuk ahhoz képest, mint ha változó kamatozású hitelt vettek volna fel.

Bizonytalan vállalati hitelezés

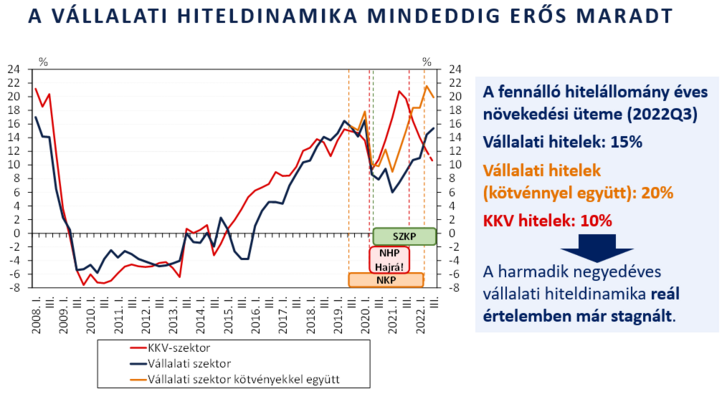

2022 harmadik negyedévének végére 15 százalékra emelkedett a vállalati hitelállomány bővülésének éves üteme, a kkv-hitelek éves növekedése pedig előzetes adatok alapján 10 százalékot ért el az állami hitelprogramok támogatásának köszönhetően.

A harmadik negyedévben jelentősen növekedett a devizahitelek kibocsátása, azonban a hitelfelvevők nagy része exportbevétellel rendelkező vállalat volt. A Hitelezési felmérés alapján 2022 harmadik negyedévében a bankok nettó értelemben vett 29 százaléka szigorított a hitelezési feltételeken, előretekintve 71 százalék tervez további szigorítást. A válaszadó intézmények elmozdulást prognosztizáltak a hitelkeresletben is, 85 százalékuk csökkenő keresletet vár a beruházási hitelek, 29 százalékuk pedig növekvő keresletet a rövid lejáratú forgóeszközhitelek iránt.

Utóbbi tendenciák, a növekvő kamatkörnyezet, illetve a fokozott gazdasági bizonytalanság miatt

a vállalati hitelállomány bővülése 2023 közepére folyamatos mérséklődést követően egyszámjegyű tartományba lassulhat

– ismerteti a jegybank.

A jegybank visszafogottabb növekedésre számít a vállalati hitelállományban. Ezt azzal támasztja alá, hogy a bankok 29 százaléka szigorított a hitelkondícióin a harmadik negyedévben és a következő fél évben a bankok 71 százaléka tervez további szigorítást. A beruházási hitelek esetében a bankok 85 százaléka csökkenő keresletre számít, viszont a rövid lejáratú forgóeszközhitelek kereslete erősödhet a működési költségek finanszírozási szükséglete miatt.

Nőtt a hitelkésedelem kockázata

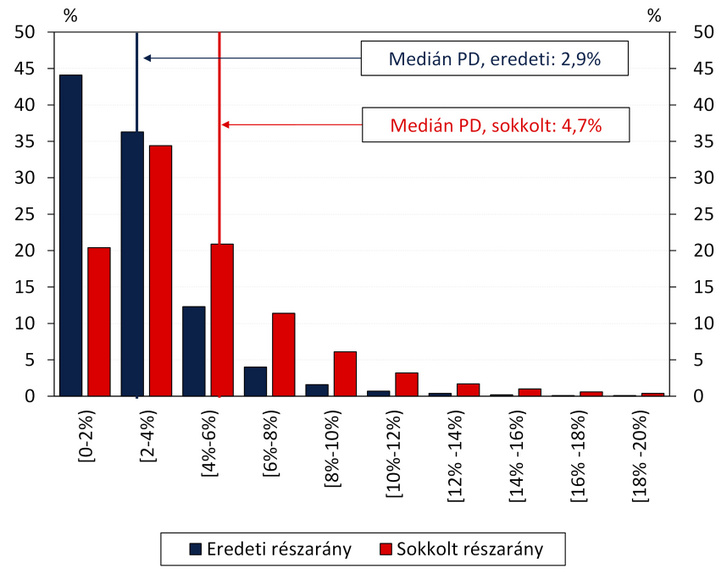

A vállalatokat érő költségsokkok jelentősen növelik a hitelek késedelembe esésének valószínűségét. Azon vállalatok, ahol az energiaköltségek meghaladják az átlagos árbevétel 10 százalékát, a teljes hazai vállalati hitelállomány 3 százalékáért (330 milliárd forint) felelnek.

Azon vállalatok, ahol az energiaköltségek meghaladják az átlagos árbevétel 3 százalékát, a teljes hazai vállalati hitelállomány 18 százalékáért (~2000 milliárd forint) felelnek. Utóbbi kategóriát kibővítve az e vállalatokhoz kapcsolódó jelentősebb szállítókkal (fertőzési hatások) a teljes hazai vállalati hitelállomány 22 százaléka (~2400 milliárd forint) lehet sérülékeny.

MNB: A magyar bankszektor állja a sarat

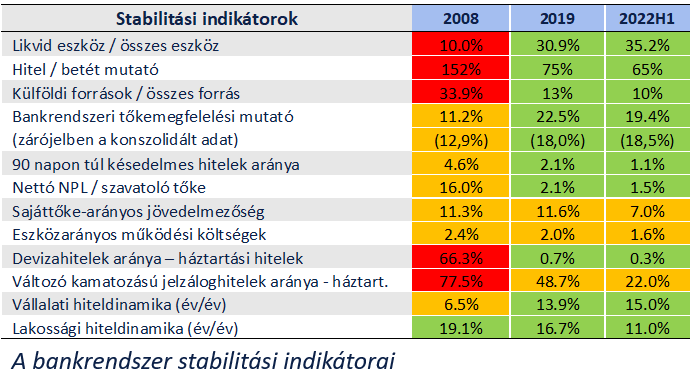

A magyar bankrendszer stabil, erős tőkehelyzettel és jelentős likviditási tartalékokkal érkezett a jelenlegi komplex, kihívásokkal teli időszakba – jegyzi meg előadásában Dancsik Bálint. Rámutat, hogy a szektor sokkellenálló képessége megfelelő, likviditása és tőkehelyzete egy, az aktuális előrejelzéseknél jóval súlyosabb válsághelyzetben is robusztus. A jelenlegi időszakot a 2008-as válsághelyzettel állítja szembe, amikor is több mutató sokkal rosszabb állapotot mutatott.

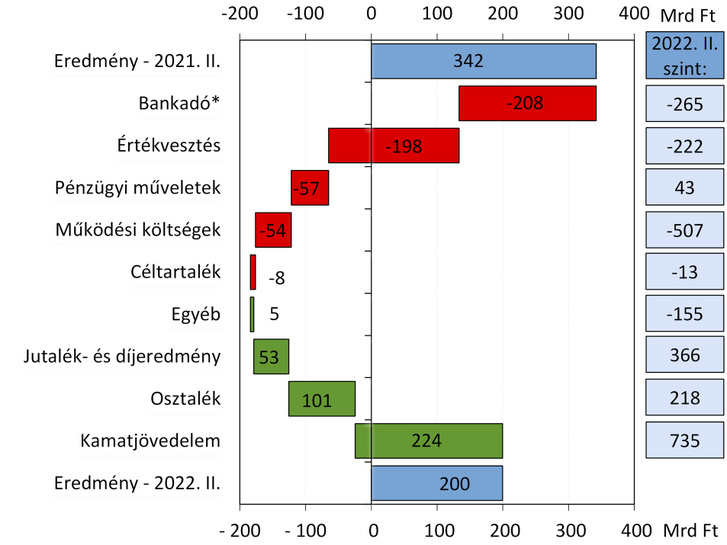

Eltűnt a szektor hozamprémiuma

Az állami intézkedések hatására jelentősen csökkent a bankszektor eredménye, ez jól látható a lenti ábrán. A hitelintézeti szektor 2022 első félévében 200 milliárd forint adózott eredményt ért el az egyedi, nem konszolidált adatok szerint, ami 142 milliárd forintos visszaesést jelent az előző év azonos időszakához képest. Bár a negatív eredményt elérő intézmények mérsékelt, mindössze 25 milliárd forint összegű veszteséget könyveltek el, mérlegfőösszeg szerinti részesedésük megközelítette a 15 százalékot. A hazai és külföldi leányintézmények eredményét is tartalmazó konszolidált profit 207 milliárd forintot tett ki, ami 183 milliárd forinttal maradt el a 2021 első féléves nyereségtől. A pénzügyi vállalkozások eredménye ugyanebben az időszakban 16 milliárd forinttal 59 milliárd forintra csökkent.

Az adózott eredmény csökkenését legnagyobb mértékben az értékvesztésképzés növekedése és az extraprofitadó elszámolása magyarázza – húzza alá a jegybank.

Az állami intézkedések miatti profitcsökkenést a magasabb hitelkamatok és a jegybanki betéteken elért kamatbevételek részben kompenzálják. Azonban az aktuális inflációs környezetben mintegy 11 ezer milliárd forintnyi háztartási betétállomány reálértéke csökken jelentősen, ami középtávon a betétállomány szerkezetének lekötött betétek irányába történő eltolódásával, szélsőséges esetben pedig a betétesek elpártolásával járhat alternatív befektetési lehetőségek és szolgáltatók irányába – világít rá a jegybank.

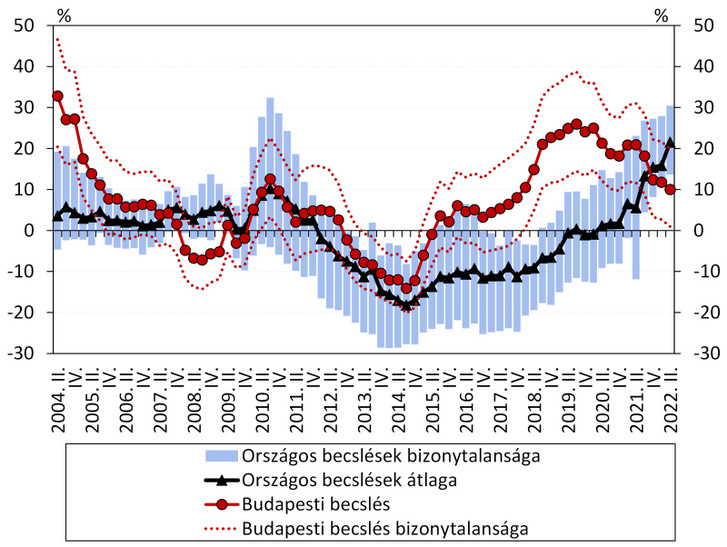

Túlértékelt lakáspiac

A jegybank az ingatlanpiac lassulására számít, egyes ingatlantípusok esetében értékkorrekció is bekövetkezhet. 2022 harmadik negyedévében már jelentősen csökkent a lakáspiaci tranzakciók száma, országos szinten 23 százalékkal. Szeptemberben volt a legnagyobb mérséklődés.

Az adásvételszám további csökkenését vetítheti előre, hogy 2022 harmadik negyedévében az ingatlan.com hirdetési portál adatai szerint lényegesen, közel harmadával elmaradt a lakáspiaci kereslet az elmúlt évben tapasztalt szintjétől. A kereslet csökkenését elsősorban a hitelkamatok emelkedése, továbbá a romló gazdasági kilátások magyarázhatják. A csökkenő tranzakciószám a lakáspiac fordulatának kezdetét jelzi. A lakáspiac lassulásával az ingatlanok értékesíthetősége csökken, és megemelkedik a lakásárak korrekciójának valószínűsége – állapítja meg a jegybank.

(Borítókép: Szabó Réka / Index)