Teljesen átírja a játékszabályokat a NAV, évekre visszamenőleg mindent felderít

További Gazdaság cikkek

-

Árulkodó számok: úgy vettek fel hitelt a magyarok, mintha nem lenne holnap

Árulkodó számok: úgy vettek fel hitelt a magyarok, mintha nem lenne holnap - A Toyota növelte globális autóeladásait novemberben

- Karácsonyi csoda: van, amiben Magyarország kenterbe veri az európai mezőnyt

- Rohamléptekben ürülnek a gáztárolók, ebből még baj lehet

- Megtudtuk, mit iszik a magyar, ha igazán szomjas

Egy olyan korszakban, ahol az adatot gyakran az „új aranynak” nevezik, az információ hatása a különböző szektorokra vitathatatlan. Az adózás az egyik olyan terület, amely valamelyest elkerülte az adattudomány teljes körű alkalmazását.

Azonban Magyarország Nemzeti Adó- és Vámhivatala (NAV) úttörő változást indít, amely példaként szolgálhat az adóhivatalok számára világszerte. Az információs technológia és az adattudomány fejlesztéseinek felhasználásával a NAV nem csak az adóbeszedés hatékonyságát növeli, hanem egyre kockázatosabbá teszi az adóelkerülést. Mindemellett számos előnyt is nyújt a magyar munkavállalóknak.

Az állampolgárok bármikor ellenőrizhetik az orvosi ellátásukat, nyugdíjukat megalapozó, aktuális foglalkoztatási adatokat

– fedte fel lapunknak a NAV, kiemelve, hogy ezzel hosszú távon nyújtanak biztonságot az adózóknak. Az adóhivatal részletesen bemutatta, mire lesz képes a rendszer:

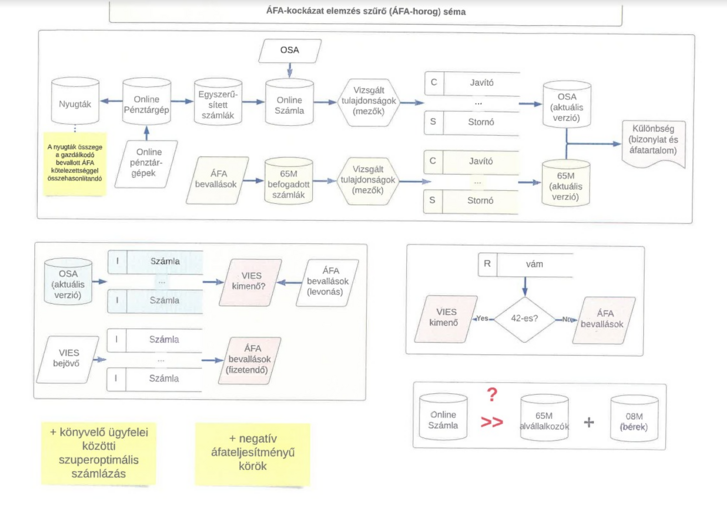

- A NAV rendszerszinten látja a teljes hazai gazdaságra vetítve például, ha egy számla áfatartalmát úgy helyezik levonásba, hogy arról a számla kiállítója nem jelentett, vagy azt nem támasztják alá az Online Számla, online pénztárgépek, VIES és vámigazgatás rendszereinek adatai.

- Az is feltűnik, ha az adózó az uniós (közösségi) beszerzés áfáját nem vallja be.

- Látható az is, ha az importőr vagy a közvetett vámjogi képviselő nem vall áfát.

- Azonnal kiderül, ha egy cég alkalmazottak és alvállalkozó nélkül jelentős értékű számlát bocsát ki, vagy több cég közös könyvelővel, egymás közötti számlázásokkal optimalizálja az áfakötelezettséget, fiktív gazdasági eseményt valóságosként bemutatva.

- Az adóhatóság látja egyebek mellett az olyan részgráfokat is, amelyekben áfahiányos körök vannak, például „missing trader” révén.

Az eltérési találatoknál az üzleti partnereket adategyeztetésre kéri fel a NAV, amihez létrehoz egy könnyen kezelhető, elektronikus kapcsolattartási felületet.

Hamar kiderül, hogy egy fiktív számlázásban melyik fél célja volt az adóelkerülés

– szögezte le az adóhivatal, hozzátéve, hogy a számlázási láncok tényleges haszonhúzóit is eredményesen azonosíthatja a hatóság, és jelezhet a jóhiszemű vállalkozásoknak, hogy ellenőrizzék a gazdasági partnereik szerepét a nyilvánosan is elérhető adatok alapján. Végeredményben a fejlesztésektől azt várják, hogy a jogkövető adózókat szolgálják és érvényt szereznek az igazságos közteherviselés elvének.

Leáldozott a tisztességtelenül adózóknak

Az adózás évszázadok óta a szervezett társadalmak alapköve. Az adórendszerek bonyolultsága az idők folyamán fejlődött, különösen a globalizáció és a digitális gazdaságok megjelenésével. Egy önbevalláson alapuló adórendszerben az állam adóhatóságának hatékonysága az adatok valódiságának ellenőrzésében kulcsfontosságú. Korábban egy tisztességtelen adózó lebukásának esélye nagymértékben attól függött, hogy kiválasztották-e ellenőrzésre. Ez már a múlté.

A részletes, tranzakciószintű adatok elérhetőségével a NAV jelentősen javította az állam, valamint a jogkövető vállalkozások és állampolgárok esélyeit az adóelkerülés elleni küzdelemben.

Az adóhivatal elmondása szerint Magyarországon ez a folyamat az utóbbi tíz évben rohamléptekben fejlődött, a kormány és a NAV erőfeszítéseinek, valamint az adatalapú gondolkodásnak köszönhetően. Az összegyűjtött adatok átfogóak, és lefedik a gazdasági tevékenységek különböző aspektusait.

A NAV ábrán is bemutatta a rendszer működését:

Így profitálnak a rendszerből a dolgozók

Jelentős az előrehaladás a foglalkoztatásban, ahol az adóztatást bonyolítja, hogy a jogszabályok nem az adó alanyára telepítik az adó bevallásának és befizetésének kötelezettségét. Lapunknak a NAV részletesen ecsetelte, hogy a munkavállaló terhei tipikusan ilyenek:

A munkáltató a dolgozó helyett kiszámítja, a béréből levonja és befizeti a személyi jövedelemadót és a társadalombiztosítási járulékokat. Az eredeti koncepció az volt, hogy ha ezt nem teszi meg a munkáltató, akkor a lebukás kockázata és ennek anyagi következményei is őt terheljék. Ez így is volt mindaddig, amíg a társadalombiztosítási jogszerzés és annak megvásárlása függetlenek voltak egymástól. Ha a munkáltató az egykori APEH-nak nem jelentette be a jogviszonyt és azután nem is fizetett, de a nyugdíjbiztosítónak évente elküldte a nyugdíjbiztosítási egyéni nyilvántartó lapot, akkor az elcsalt adó és járulék utáni bírság őt fenyegette ugyan, de a munkavállaló nyugdíjjogosultsága rendben volt

– emlékeztetett az adóhivatal, megjegyezve, hogy legfeljebb a betegállomány utáni táppénzhez és a gyermekszületéssel járó ellátásokhoz való jogosultság miatt kellett visszamenőleg néhány hónapot önrevízióval módosítani, hogy „minden rendben legyen”. „Akkoriban az állam nemigen bíbelődött a természetbeni egészségügyi ellátásra szóló jogosultság ellenőrzésével” – tették hozzá.

Bemutatták, hogy amikor a tajszámot zöldre, barnára és pirosra színezték, hogy a tb-jogviszonyhoz kössék az egészségügyi ellátást, akkor a trükkös munkáltatók alkalmazkodtak. A munkaviszony létrejöttét bejelentették egy T1041 elnevezésű nyomtatványon, a havi munkaviszonnyal kapcsolatos bevallásokat és befizetéseket viszont nem, vagy a ténylegesnél kisebb fizetést beírva teljesítették.

Így a tajszám zöld maradt, sőt, ha a munkavállaló lekérdezte az érvényességét, akkor megnyugodhatott, hogy be van jelentve, miközben a munkáltató megtehette, hogy nem vallotta és nem fizette be a tőle levont járulékokat

– világított rá az adóhivatal, kiemelve, hogy ennek a gyakorlatnak immár véget vetettek. A NAV minden egyes, T1041-es bejelentőn megnyitott jogviszonyhoz már megköveteli a járulékfizetést, a havi 08M-lap leadását vagy a jogviszony lezárását.

Könnyen csekkolhatjuk az adatainkat

A szervezet szerint a könyvelőnek is látnia kell, ha valaki be van jelentve, és a fizetését elutalták, de a járulékokat nem fizették be, ezért indokolt az ő felelősségüket is vizsgálni. A NAV ráadásul olyan elektronikus szolgáltatásokat üzemeltet, amelyek révén a munkavállaló a bejelentett jövedelem összegét is ellenőrizheti, havi bontásban. Ezt megteheti a „NAV-Mobil” bér- és járulékadatokat is bemutató, egyéni foglalkoztatási adatainak lekérdezésével, valamint a webes ügyfélportálon (https://ugyfelportal.nav.gov.hu/, keresetkimutatás lekérdezése).

A foglalkoztatással járó adatok valós időben kerülnek be a hatósági rendszerekbe, ahonnan a munkavállaló gyakorlatilag azonnal látni fogja, hogy milyen rá vonatkozó adat – munkaviszony változása, bérfizetés, betegállomány, TB-ellátások stb. – keletkezett

– ismertette az Indexnek az adóhivatal, hozzátéve, hogy a hitelességi garanciák a Digitális Állampolgárság Programban létrehozandó digitális identitásra fognak épülni. Várakozásaik szerint az Eseményalapú Adatszolgáltatási Platform (EMAP) projekt új helyzetet fog teremteni, tovább javítva a jogkövető vállalkozások helyzetét.

Robotzsaru a határon

Az adóhivatal ismertette, hogy az általános forgalmi adó esetében a helyzet még összetettebb. Az adót, főszabály szerint az eladó, Európai Unión (Közösségen) belüli beszerzés esetén az adóalany beszerző, unión kívülről történő import esetén az importőr fizeti meg. Ha nem ő a végfelhasználó, akkor a beszerzés áfatartalmát bevallásában levonásba helyezheti.

Ez csalási módszerek egész tárházának kifejlesztésére sarkallta az erre hajlamos adózókat

– világított rá lapunknak a NAV, kiemelve, hogy az adattudományra alapozott új rendszerek révén egyre inkább ki tudják szűrni az ügyeskedéseket.

Az online pénztárgéprendszer például a legérzékenyebb ponton gyűjti az adatot: az értékesítési lánc végén, a végfelhasználó vásárlásánál. Az Online Számla rendszerbe pedig a hazai vállalkozások számláinak adatai valós időben kerülnek be, a kézzel kiállított számlák adatai is legfeljebb négy napon belül. Az étel- és italautomatákból, valamint az építőipari, illetve a turisztikai rendszerekből érkező adatok az adózók valós gazdasági tevékenységének megismerését, gazdasági kapcsolatrendszerük átláthatóságát szolgálják.

A kamerarendszerek adatbázisát is felhasználják

Az áfabevallás 65M melléklapjai a befogadott és levonásba helyezett számlák adatait tartalmazzák. A VIES (Value-added Tax Information Exchange System) adatbázisból, az Európai Unió belhatárait keresztező kereskedelmi ügyletekhez kötődő adatok alapján a NAV értesül arról, hogy a hazai beszerzőnek a beszerzést az áfabevallásában fel kell tüntetnie. Fordított esetben a másik tagállam adóhatósága értesül arról, hogy melyik adózójától milyen áfafizetést várhat magyarországi beszerzése után. Az unió vámhatárát keresztező export vagy import esetén szintén tranzakciószintű adatok állnak a hatóság rendelkezésére.

Az Elektronikus Közútiáruforgalom-ellenőrző Rendszer (EKÁER) és a hozzá kapcsolódó közúti kamerarendszerek adatbázisaiból ellenőrizhető, hogy fennáll- e a számlázási bizonylatok és a tényleges áruforgalom közötti korreláció

– jelezték lapunknak a NAV szakemberei, megjegyezve, hogy ezt kiegészíti a NAV pénzügyőr járőreinek munkája során rögzített adathalmaz. Az adattudomány és az előrehaladott algoritmusok segítségével a NAV most már valós időben követheti az adatok konzisztenciáját.

Az adattudomány és a technológia használatával a NAV olyan precedenst teremt, amely globálisan forradalmasíthatja az adómegfelelés és az ellenőrzés területét. Ez egy nyertes helyzet mind az állam, mind a jogkövető adózók számára, hiszen egyenlővé teszi a versenyfeltételeket és nem csak kockázatossá, hanem egyre nehezebben kivitelezhetővé az adóelkerülést.

(Borítókép: Index)