Beteljesült a kormány álma, de valamiről mélyen hallgatnak

További Gazdaság cikkek

-

A nagy ingatlanpiaci dilemma: megzabolázhatók-e az elszabadult árak?

A nagy ingatlanpiaci dilemma: megzabolázhatók-e az elszabadult árak? - Havi egymillió forintos fizetéssel csábítanának dolgozókat a budapesti karácsonyi vásárra

- Nyitott a munkahelyváltásra a fehérgalléros dolgozók többsége

- Visszavonta a Mol minősítését a Moody’s

- Felolvasták Nagy Mártonnak, melyek most a legnagyobb problémák a vállalkozók szerint

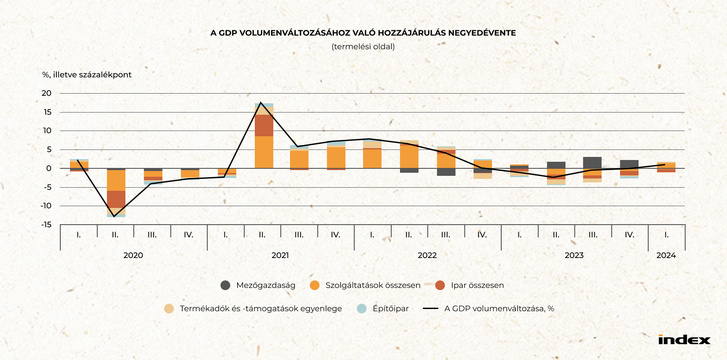

A napokban derült ki, hogy a kiskereskedelem forgalmának volumene a nyers adat szerint 3,7, naptárhatástól megtisztítva 3,2 százalékkal nőtt áprilisban az előző év azonos időszakához képest. Havi alapon, azaz az előző hónaphoz képest minimális, 0,9 százalékos mérséklődés volt megfigyelhető. A kiskereskedelmi adatokban már a tavalyi év utolsó hónapjaiban elkezdődött a fordulat.

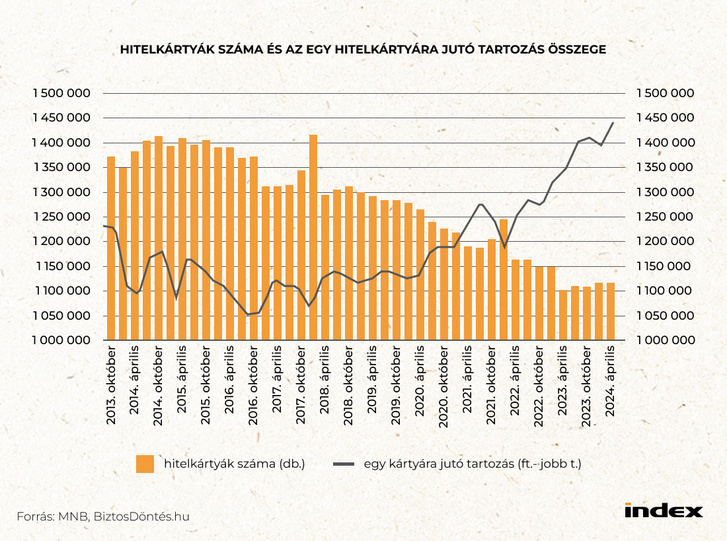

Ugyanakkor a fordulatot érdemes más adatokkal is összehasonlítani, viszonyítani. Hiszen a lakossági hitelezés a válság előtti szinteket idézi. Soha ilyen magas nem volt még az egy hitelkártyára jutó adósság: egy kártyaadós átlagosan 142 ezer forinttal tartozik bankjának, a teljes tartozás 12 éves csúcson van.

A nemzetgazdasági miniszter a napokban a kereskedelemben látható fordulatot így jellemezte: „pozitívumot jelent, hogy áprilisban az élelmiszer- és élelmiszer jellegű vegyes kiskereskedelemben az előző évhez képest a forgalom volumene 3,6 százalékkal bővült, ezen belül az élelmiszer-kiskereskedelem 75 százalékát adó élelmiszer jellegű vegyes üzletek értékesítési volumene 4,4 százalékkal emelkedett”.

Azonban a tárcavezető nem említette, hogy ehhez nagy mennyiségű hitelre, hitelkártya-adósságra volt szüksége a lakosságnak.

2022 júniusát követően ismét 230 milliárd forint fölé emelkedett a háztartások által felvett, nem folyószámla jellegű hitelek összege. Ezen belül történelmi csúcsra jutott a személyi kölcsönök folyósítása.

Nem biztos, hogy a kormány erre gondolt

Ehhez kapcsolódó elemzésünkben kiemeltük: a banktörténelemben nem volt még példa arra, hogy 68,2 milliárd forintot meghaladó összegben adósodjanak el egyetlen hónap alatt az ügyfelek személyi kölcsönből. Az eddigi csúcsot 2019 júniusa tartotta, akkor 53 milliárd forintnyi személyi hitelt vettek fel a háztartások. Azonban érdemes most kifejezetten a hitelkártyákra fókuszálni, hiszen ezt a lakosság elsősorban a kiskereskedelmi fogyasztás miatt veszi fel.

Gergely Péter, a BiztosDöntés.hu pénzügyi szakértője az Indexnek kifejtette, hogy a 2008-as gazdasági válság előtt az emberek sokkal könnyedebben vállaltak hitelt, sokan felelőtlenül adósodtak el. Ebben az időszakban futott fel a hitelkártyák használata és az ehhez kapcsolódó eladósodás is.

A válságot követően – elsősorban a devizaalapú hitelezés kellemetlen tapasztalatai miatt – kezdődött a hitelektől való elfordulás. Ezt jól mintázza, hogy 2019 végén még több mint másfél millió hitelkártya volt forgalomban, ezek száma 2014 elejére közel 200 ezerrel csökkent. A hitelkártya-állomány újabb jelentős állománycsökkenésére a 2020-as években került sor, ekkor újabb 150 ezer plasztikot vontak ki a forgalomból. Így értük el a körülbelül 1,1 milliós jelenlegi állományt. Gergely Péter kiemelte, hogy

a hitelkártya-tartozás 2012–2014 között 150 milliárd forint környékén mozgott. A gazdasági növekedés erősödésével azonban egyre többen tudták határidőre visszafizetni a kártyával elköltött pénzeket. Ennek következtében 2018–2019-re a hitelkártya-adósság összege 125 milliárd forint környékére csökkent. Az adósság újbóli felfutása a válságok hatásával párhuzamosan 2020 végétől érezhető. Később, az infláció megjelenésével, a mindennapi élet megdrágulásával magyarázható, hogy újabb növekedésnek indult az időben vissza nem fizetett tartozás.

Így jutottunk el oda, hogy 2024 áprilisában már 158,5 milliárd forintot ért el a teljes hitelkártya-tartozás mértéke. A pénzügyi szakértő szerint 10 évvel ezelőtt, a komolyabb hitelkártya-tartozások idején 110 ezer forint környékén volt az átlagos hitelkártya-tartozás. A már említett növekedés és az emelkedő életszínvonal miatt az egy kártyára jutó tartozás 2016-ban 90 ezer forint alá csökkent.

„Újbóli növekedést 2020 tavaszától látunk. Ekkor a zárások miatt beindult hirtelen készletezés emelte ismét százezer forint fölé az egy kártyára jutó hitelkártya-tartozás összegét. Később az infláció megjelenése miatt emelkedett tovább az egy kártyára jutó tartozás, amely idén tavasszal már a 140 ezer forintot is meghaladta” – összegezte az Indexnek Gergely Péter.

A megélhetési célú hitelkártya-tartozás

Nem szabad figyelmen kívül hagyni a hitelkártya népszerűségét sem. A hitelkártya rendkívül jó likviditáskezelő eszköz: a folyószámla-hitellel ellentétben rövid távon kamatmentesen biztosít pluszforrást. „Felelősen használva megfelelően ki tudja simítani a fogyasztási ciklusokat” – mondta a szakértő.

Ugyanakkor komoly kockázatokat rejt a használata, amennyiben a – jellemzően 15 napos – türelmi időn belül nem fizetjük vissza a fennálló tartozást, úgy a fennmaradó összegre jelentős, havi 2-3 százalékos kamatot számolnak fel a hitelintézetek. A szakértői elemzések szerint bár 10 évvel ezelőtthöz képest a tranzakciók számában ötödére, értékét tekintve harmadára esett vissza a hitelkártyás készpénzfelvétel, még ma is nagyon sokan használják készpénzfelvételre hitelkártyájukat.

Ráadásul az MNB statisztikái szerint az elmúlt évben ismét 4,5-4,9 milliárd forint környékére nőtt a negyedévente az automatákból hitelkártyákkal felvett összeg, ami több mint 100 ezer kártyás készpénzfelvételt jelent negyedévente. „Ilyen esetekben a felvett összeg azonnal kamatozóvá válik, hiszen a hitelkártya elsősorban a vásárlások finanszírozására szolgál, nem készpénzhez jutást segítő termék” – összegezte a pénzügyi szakértő.

Gergely Péter kiemelte, hogy a jogszabályok szerint a hitelkártyával rendelkezők esetében a megajánlott hitelkeret 5 százalékát a bank köteles beleszámolni a jövedelemarányos törlesztőrészletbe, akkor is, ha a hitelkeretet minden esetben visszafizetjük. Amikor 2016 után elindult a jelzáloghitelezés felfutása, sok ügyfél vélhetően emiatt döntött meglévő hitelkártyája leadása mellett. A statisztikailag kimutatott költség ugyanis csökkentette azt az összeget, amit lakáshitelként fel tudott venni.

Ám a szakértő aláhúzta, a korábbi évekhez képest a megélhetési célú hitelkártyatartozás-felhalmozás már kevésbé jellemző. Amikor az emberek még ismerkedtek a hitelkártyával, akkor sokszor csúsztak hosszú távon adósságba. Napjainkban jellemzően 1-2 hónapos intervallumban igyekeznek visszafizetni a teljes felvett összeget, épp azért, mert más hitelhez képest a hitelkártya kamata lényegesen magasabb.

Kellenek a hitelkeretek az embereknek

Gergely Péter kifejtette, nehézségek esetén az ügyfelek igyekeznek összébb húzni a nadrágszíjat. Válságok idején csökken a hitelkártya-igénylések száma – ez persze összefügg azzal is, hogy ilyen gazdasági környezetben a bankok is sokkal óvatosabban nyújtanak fogyasztási hiteleket, amelyek közé a hitelkártya is tartozik. Ugyanakkor a meglévő hitelkeretek esetében jól látható, hogy

a nehézségek megérkezésekor az emberek a korábbiaknál jelentősebb mértékben támaszkodnak a meglévő hitelkereteikre.

Hiszen rövid időre extra forrást biztosít számukra. Igaz ez még akkor is, ha a kamat számottevően magasabb a hitelkártya esetében. A pénzügyi szakértő szerint emellett szezonalitásról is beszélhetünk.

„Rendszerint az év végén, a karácsonyi bevásárlások előtt gondolnak sokan arra, hogy a hitelkeretük jelentősebb kihasználásával próbálják megoldani az ünnepi készülődés költségeit, és a következő néhány hónapra szétosztani a visszafizetést” – összegezte Gergely Péter, aki kiemelte, hogy természetesen erre készülnek a bankok is, ilyenkor megszaporodnak a hitelkártya-ajánlatok, vagy akár a személyes üzletkötés reményében megjelennek a hitelkártyaügynökök a nagyobb kereskedelmi láncoknál.

Ugyanakkor a magas nyomású gazdaság hívei számára is látszódnak már pozitív jelek: a gazdasági életciklus változását, növekedésbe fordulását jelezheti az, amikor az ügyfelek egyre nagyobb része igényel hitelkártyát. E tekintetben érdekesek lesznek majd 2024 I. és II. negyedévének hitelkártyaadatai, amikre később derül fény.

A 2008-as válság mindent megváltoztatott

Érdemes még nagyobb kontextusba helyezni a témát, hiszen például az Egyesült Államokban elképzelhetetlen, hogy ne legyen közel minden embernek hitelkártyája, sőt egy-egy pénztárcában több ilyen kártya is lapul. Magyarországon a hitelplasztik azonban sokáig egy szűk kör számára elérhető prémiumterméknek számított. Gergely Péter kiemelte:

A 2000-es évek elején jelentek meg a piacon a valóban tömegterméknek számító hitelkártyák. Ekkor volt arra is példa, hogy egy–egy kereskedelmi vagy szolgáltató cég a nála regisztrált ügyfeleinek a partnerbankkal együttműködve biankó küldött ki hitelkártyákat, jellemzően alacsony hitelkerettel ügyfeleiknek, akik számára a hitelkártyához jutás lényegében hitelbírálat nélkül volt biztosított. Elég volt, hogy például jól fizette a telefonszámláját, ezért a távközlési szolgáltató partnerbankján keresztül küldött neki hitelkártyát, amit csak aktiválnia kellett.

A 2008-as válság ennek a gyakorlatnak véget vetett, napjainkban már mindenképp rendes hitelbírálaton esik át minden ügyfél, és ez alapján történik a hitelkeretek beállítása. Persze, az aktív számlahasználat, a bankszámlára érkező rendszeres jövedelem alapján saját bankunk egyszerűsített hitelbírálatot is alkalmazhat, ám a hitelbírálat jogszabályi feltételek alapján ma már kötelező.

A 2000-es években egyes finanszírozók folyamatosan és automatikusan emelték a hitelkeretet, amikor azt látták, hogy az ügyfél a rendelkezésre álló keretet rendszerint jelentős mértékben kihasználja, ráadásul a visszafizetéssel sem csúszik meg. Egyes rosszízű vélemények szerint az emelések célja az volt, hogy az ügyfél megbotoljon, és a bank kamatot zsebelhessen be. A folyamat következtében alakultak ki sok esetben több százezres vagy milliós hitelkeretek, amelyek a takarón túli nyújtózkodásra inspirálták az ügyfeleket.

Ez is oka volt annak, hogy a hitelkártya-tartozások felfutottak. Manapság már az ügyféllel egyetértésben alakítja ki a pénzintézet a hitelkártya-kereteket, és az sem jellemző, hogy ezeket túl gyorsan változtatnák. Ma jellemzően az ügyfél kérésére történik limitemelés. Gergely Péter szerint összességében a hitelkártya ma lényegében minden ügyfélkör számára elérhető – értelemszerűen az alacsony jövedelmi kategóriákban lévő ügyfelek számára nem vagy csak alacsony hitelkeretek mellett biztosítják a lehetőséget a hitelintézetek.

(Borítókép: Németh Emília / Index)