További Magyar cikkek

A vállalkozásoknak az áfával kapcsolatos módosítási tervek a legkevésbé érdekesek, a forgalmi adó felső kulcsának esetleges csökkentése nem segít jelentősen a magyar gazdaság versenyképességén - mondta az Indexnek Rencz Botond, az Ernst & Young adópartnere. A gazdasági társaságoknak a forgalmi adó általában egyszerűen egy átfolyó (finanszirozási) tételt jelent, mely esetében a kulcsoknál, tehát az adó mértékénél fontosabbak lehetnek azok az adóigazgatási, eljárási szabályok, melyek a visszaigénylés menetére vonatkoznak. Elsősorban a tőkeszegény kis- és középvállalkozásoknak jelenthet ugyanis likviditási problémát az, hogy a mai szabályozás több olyan buktatót is tartalmaz, amelyek miatt a visszaigénylés akár hosszabb időn keresztül is elhúzódhat. A szakértő szerint így az áfa vonatkozásában elsősorban az eljárási, visszaigénylési szabályok egyszerűsítésére lenne szükség.

Ezzel együtt tény: a hazai áfa a legmagasabbak közé tartozik az unióban. A tagországokban alkalmazott áfakulcsok viszonylag szűk sávban mozognak, a normál kulcs az országok többségében 17-22 százalék között van - mondta az Indexnek Palócz Éva, a Kopint-Datorg tudományos vezérigazgató-helyettese. Mint mondta, az egymáshoz közelítést csak kisebb részben okozza az EU vonatkozó szabályozása, amely alsó határt állapít meg mind a normál, mind a kedvezményes adókulcsra. Sokkal inkább az játszott szerepet, hogy a tagállamoknak az egységes belső piac körülményei között érdekük, hogy kiskereskedelmi forgalmuk minél nagyobb részét lehetőleg saját országhatáraikon belül tartsák, azaz nem mehetnek jelentősen egymás fölé (egyebek között a magas magyar áfa miatt éri meg többféle terméket is külföldön vásárolni). A Magyarországon alkalmazott 25 százalékos áfakulcs Svédország és Dánia mellett a legmagasabb, a 15%-os kedvezményes kulcs pedig példátlanul magas az EU-tagországok között. Palócz Éva szerint viszont az áfakulcs jelentősége korántsem olyan kicsiny, mivel jelentős forgalomelterelő hatása lehet, a határ egy széles sávján belül, ami a belföldi termelők értékesítési lehetőségeit kedvezőtlenül érintheti.

Ami tényleg számítana

A 16 százalékos magyar nyereségadókulcs a régióban és az egész unióban a legalacsonyabbak közé tartozik - ez a mondat visszatérő eleme a kormányzati kommunikációnak, miközben a gazdasági érdekképviseletek évek óta azt hangsúlyozzák, hogy a vállalkozások összesített terheit kellene figyelembe venni. Ebbe pedig a társasági adó mellett az iparűzési adó és a munkáltatókat terhelő járulékok is beletartoznak, a kép egésze pedig már közel sem kedvező.

Az uniós országok közül a tavaly év végi helyzet szerint négy országban volt a magyarnál alacsonyabb társasági adókulcs: a legalacsonyabb Cipruson, tíz százalék, ezt követi az ír 12,5 százalékos kulcs, Lettországban és Litvániában pedig 15 százalékot kell fizetni. Az európai országok többségében 20-30 százalék közötti kulcsok vannak, nem ritka a 30 százalékot meghaladó adómérték sem. A legmagasabb, 35 százalékos kulcsot Franciaország, Görögország és Spanyolország alkalmazza, de további hét országban eléri vagy meghaladja a terhelés a 30 százalékot.

Ez a kép sem ilyen egyszerű azonban: több tanulmány tanúsága szerint a magasabb adókulcsot alkalmazó országokban a kedvezmények aránya is magasabb - mondta az Indexnek Palócz Éva. A tényleges adóráták terén tehát a különbség kisebb a tagországok között, az effektív terhelés a magasabb adókulcsot alkalmazó országok némelyikében alig több mint a fele, átlagosan durván a kétharmada a kulcsoknak, azaz alig 20 százalék körüli.

Ezzel szemben a hazai 16 százalékos társasági adó mellett a forgalom, és nem a nyereség után fizetett jellemzően két százalékos helyi iparűzési adó azt eredményezi, hogy az összesített terhelés 25-30 százalék között alakul, függően az adott vállalkozás profiljától is. Nem véletlen, hangsúlyozta Rencz Botond, hogy az adóreform-bizottság az egyik lehetőségként éppen a társasági adó emelését is felvetette. Ennek azonban a versenyképességre gyakorolt hatása nem kedvező.

Mennyibe kerül egy dolgozó?

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

A társaságot terhelő adók mellett a másik kiemelt szempont a bérek után fizetett munkáltatói terhek mértéke. Ebben Magyarország nem csak Európában, de világviszonylatban is kimagaslóan rosszul áll, ha azt is figyelembe vesszük, hogy az adózásban a munkavállalók után befizetett járulékok egy része sok országban elszámolható. A helyzetet persze kompenzálja némiképp, hogy a bérek a fejlett országokkal összehasonlítva még ma is lényegesen alacsonyabbak, azaz a rájuk rakodó munkáltatói terhek százalékosan magasak, de nominális értékük nem igazán.

Száz egységre vetítve Magyarországon további 29,16-ot kell befizetnie a munkáltatónak. Ez az összeg régiós illetve egész uniós összehasonlításban sem mondható kiemelkedően soknak, de ezzel hazánk azért egyértelműen felső régióban foglal helyet. Ugyanakkor ha azt nézzük, hogy az adózás után, azaz ténylegesen mennyibe került a száz egység dolgozónak történő kifizetése (a táblázat második oszlopa), Magyarországot csak Litvánia előzi meg. Ráadásul nem is kis összegekről van szó: egész Európában csak Magyarországon és Litvániában működik úgy az adórendszer, hogy végső elszámolást követően a társaság mérlegében a száz egység kifizetett bér ténylegesen ennél többe, és nem kevesebbe kerül.

Mi marad a zsebben?

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||

A Forbes magazin tavaly év végi összesítése szerint ugyanakkor a magyar munkavállalók nem állnak jól a nettó bérek összehasonlításában. Magyarországon az egyik legalacsonyabb az a jövedelemhatár, amely felett már a legmagasabb adókulcs terheli a jövedelmeket, annak ellenére, hogy az adórés e téren jelentősen csökkent 2001-2004 között - hangsúlyozta Palócz Éva. Az amerikai lap a versenyszférában a fejlett országokban átlagosnak mondható éves százezer eurós bruttó béreket alapul véve hasonlította össze, mi marad a munkavállalóknál: Ez az összeg Magyarországon 57 195 euró, ennél több levonással az EU-ban csak a svéd, a görög, a szlovén, a finn, a dán, az olasz és a belga dolgozóknak kell számolniuk. Ami a régiós versenytársakat illeti, Lengyelországban 61 710, Szlovákiában 80 841, Csehországban 61 601 euró marad a dolgozóknál. Az összehasonlítás ugyanakkor nem lehet teljes: sok országban vannak különböző adókedvezmények, melyeket a munkavállalók egy része igénybe vehet, más része nem, így a pusztán a kulcsok alapján történő összehasonlítás torzít. Az magyar szja-reform egyik régóta tervezett iránya a kedvezmények leépítése és a kulcsok vagy akár egyetlen kulcs leszállítása, ez az összehasonlítást is tisztábbá tenné.

Megszűnő kedvezmények

A vállalkozásbarát jelzőt szakértők szerint aligha kiérdemlő hazai adórendszer megítélését tovább ronthatja, hogy a következő években lejárnak azok a kedvezmények, melyeket a nagy termelő beruházást végrehajtó multik kaptak. Bár összességében csak mintegy száz cégről van szó, erejüket jelzi, hogy a magyar GDP és az export jelentős részét ők adják. Rencz Botond szerint komoly gondot okozhat, ha a nemzetközi cégek egy része a kedvezmények elvesztésével akár nem is kivonul, hanem csak nem fejleszti tovább a beruházásait, vagy éppen az anya- és más leányvállalatok közötti elszámolások révén nem itt tünteti fel nyereségét.

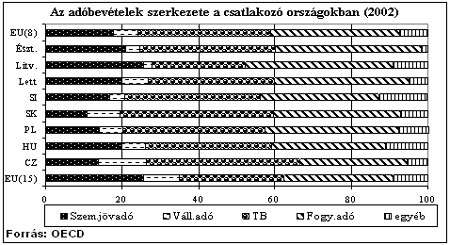

A kelet-közép-európai országok átlagában a személyi jövedelemadók aránya valamivel alacsonyabb, a társadalombiztosítási járulékoké viszont lényegesen magasabb, mint az EU(15) átlagában. Ez alapjában véve Magyarországra is érvényes, mindazonáltal a magyar adórendszer szerkezete hasonlít leginkább az EU(15)-éhez.

Ehhez a cikkhez ajánljuk

- Gazdaság

Magyar Péter megfenyegethette a Magyar Nemzeti Bank egyik hölgy munkatársát

A jegybank vizsgálja a Tisza Párt elnökének a korábbi bennfentes kereskedelmét.

április 23., 12:20

- Gazdaság

Kimondta a kormány: a kecskesajt csak kecsketejből készülhet

Rendeletben rögzítették a módosítást.

április 23., 13:24

- Mindeközben

Sosem gondolnánk, mi a titka Sarah Michelle Gellar és Freddie Prinze Jr. 23 éve tartó házasságának

2 órája

- Gazdaság

Hiába drágulnak az ingatlanok, özönlenek a magyarok a lakáshitelekért

A kérdés most az, hogy mikor jöhet a törés.

1 órája

- Gazdaság

Donald Trump szerint Kína esetében jelentősen csökkenhetnek a behozatali vámok a jelenlegi szintről

A távol-keleti országgal szemben jelenleg 145 százalékos vámot tart fent Washington.

április 23., 15:44

- Gazdaság

Megindultak a kifizetések, indul az otthonokat érintő pénzeső

A 73 milliárd forintot a háztartások fejlesztésére különítette el a kormány.

április 23., 16:12

- Gazdaság

Nyilvánosságra hozták, hova küldik Putyinék rekordmennyiségben a fekete aranyukat

Ez már egyértelműen a szankcióknak köszönhető.

április 23., 10:33

- Címlapon

Vitézy Dávid: Ezzel b*szogat Lázár János

A frakcióvezető úgy látja, nála senki sem tesz többet azért, hogy kikerüljenek „Gyurcsány emberei” a fővárosból.

15 perce

- Gazdaság

Varga Mihály kihirdette az MNB inflációellenes stratégiáját

A jegybankelnök a gazdasági stabilitás kulcsait vázolta fel.

április 23., 11:42

- Gazdaság

Felgyorsul a gyógyszerek támogatási rendszere

A betegek gyorsabban juthatnak hozzá fontos készítményekhez.

április 23., 18:24

- Címlapon

Megvan Orbán Viktor és Robert Fico titka

Furcsa megoldás, de emiatt olyan jó a viszony Magyarország és Szlovákia között.

2 órája

- Gazdaság

Riasztó szintet lépett át a Magyarországra kiszabott uniós bírság összege

A visszatartott összegek jelentős része végleg elveszhetett.

április 22., 08:00

- Gazdaság

Nyáron kiemelt bérezést és szálláslehetőséget kínál a Lidl a Balatonnál

Diákokat is várnak a magyar tengerhez és a Velencei-tóhoz.

április 23., 08:22

- Gazdaság

Telitalálat született a skandináv lottón

A nyertes több mint 336 millió forintot vihet haza.

április 23., 21:29

- Gazdaság

Kiderült, hogy mennyire szűkös a magyar pénztárca egy hosszú nyaralásra

Jelentősen hat az infláció az utazásainkra.

április 23., 19:40

- Gazdaság

Óriásit bukott a Tesla, ezért súlyos lépésre szánta el magát Elon Musk

Az autógyártó cégnek több mint hetvenszázalékos nyereségcsökkenéssel kell megküzdenie.

április 23., 08:15

- Gazdaság

Gigabírságot kapott az Apple és a Meta az Európai Bizottságtól

Reagált is a büntetésre a két technológiai vállalat.

április 23., 19:48

- Gazdaság

Lépett a kormány a klímaváltozás miatt, támogatások jönnek

Új rendeletekkel célozzák a károk gyorsabb kompenzálását.

április 23., 07:08

- Mindeközben

Kiderült, hosszú évek óta szerveződik Jennifer Lopez budapesti koncertje: „Folyamatosan ostromoltuk az ügynökét”

5 órája

- Mindeközben

Nem csak Sydney van den Bosch szerepelt várandósan A Nagy Duettben, egyszerre hárman is kismamaként álltak színpadra

9 órája

- Címlapon

Megszavazta az Országgyűlés a lex Magyar Péterként emlegetett javaslatot

Kiterjesztik a vagyonnyilatkozati rendszert.

6 órája

- Gazdaság

Donald Trump lelúzerezte a jegybank elnökét, és azonnali kamatcsökkentést követel

Az Egyesült Államok elnöke szerint Jerome Powell mindig túl későn cselekszik.

április 22., 06:47

- Gazdaság

Megfejtettük, hogy miért ideges Magyar Péter – a Magyar Nemzeti Bank szembesítette a vádakkal

Az Index birtokába jutott az a kérdéssor, amelyet a Magyar Nemzeti Bank küldött el Magyar Péternek.

április 24., 07:27

- Gazdaság

Itt a kormány tervezete: milliós hozzájárulást is kérhetnek a betelepülőktől

Így változhat a lakáspiac a települések önvédelmi jogáról szóló törvénytervezet hatására.

április 22., 12:44

- Gazdaság

India is beszállt a vámháborúba, ideiglenes védővámmal vetnének véget a kínai acéláradatnak

A 200 napra szóló 12 százalékos vám azonnali hatállyal lépett életbe.

április 22., 10:05

- Mindeközben

Sárközi Ákos úgy átvert mindenkit, hogy az szinte félelmetes, mégis ő itta meg a levét

10 órája

- Gazdaság

A német náci rezsimhez hasonlította a volt amerikai alelnök a Trump-adminisztrációt

Az utóbbi időben záporoznak a kritikák a republikánusok vezette kormányra.

április 23., 06:21

- Gazdaság

Nyert a Mol a bíróságon, Horvátországnak súlyos árat kell fizetnie

Hamarosan csörren a kassza.

április 22., 15:10

- Gazdaság

Ezt senki sem várta: a Trump-jelenség fordulópont lehet az Európai Uniónak

Az elnök vámfalat emelt az Egyesült Államok köré.

április 22., 11:48

- Gazdaság

Nagy lépés készül: állami beavatkozás jöhet a biztosítóknál

Újabb áremelés ellen léphet fel a kormány.

április 22., 13:53

- Gazdaság

Kína nem kegyelmez, videós mémekkel gúnyolja Donald Trump tervét

Szokatlan szerepben láthatjuk az amerikaiakat.

április 22., 09:07