Felfüggesztette a PSZÁF az ingatlanalapokat

További Magyar cikkek

A Pénzügyi Szervezetek Állami Felügyelete pénteki határozatában 10 napra felfüggesztette a magyarországi befektetési alapkezelők által kezelt nyíltvégű ingatlanalapok és ingatlanalapok alapjai befektetési jegyeinek forgalmazását. A felfüggesztés időtartalma alatt ezen befektetési alapok jegyeit nem lehet megvásárolni, illetve visszaváltani.

Az intézkedés célja az, hogy a felfüggesztés időtartalma alatt az érintett intézmények a megtakarítók befektetéseinek védelme érdekében a befektetésijegy-tulajdonosokat tájékoztassák az ingatlanalapokba és az ingatlanalapok alapjaiba történő befektetések természetéről, értékük várható alakulásáról, kockázataikról, ezzel is segítve a megalapozott befektetési döntéseket, közölte a PSZÁF.

Mindezekkel összhangban a felügyelet kötelezte az érintett intézményeket, hogy a felfüggesztés időtartalma alatt módosítsák kezelési szabályzatukat a megtakarítások védelmének, a befektetők jogos érdekeinek, valamint a befektetők egyenlő elbánása elvének szem előtt tartásával.

Információink szerint a Befektetési Alapkezelők és Vagyonkezelők Magyarországi Szövetsége (BAMOSZ) már hetekkel ezelőtt jelezte, hogy a pénzpiaci válság első hazai áldozatai az ingatlanalapok lehetnek.

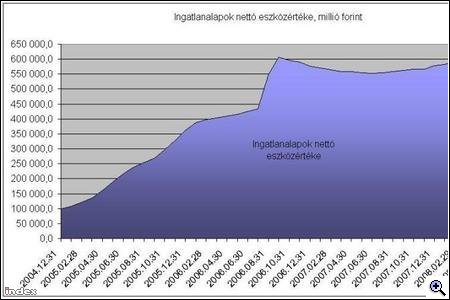

Az ingatlanalapok növekedése 2003-tól gyorsult fel igazán, amiben elsődlegesen az akkor kibontakozó állampapír-piaci válság játszott szerepet. Nagyon sok befektető helyezte át megtakarításait a válság hatására megtépázott kötvényalapokból a biztos befektetésnek tekintett és kiegyensúlyozott, versenyképes hozamokat kínáló ingatlanalapokba. Az ingatlanalapok nettó eszközértékben megtestesülő vagyona 2006 nyarán érte el történelmi csúcsát, akkor több mint 600 milliárd forint volt.

Mi a baj?

A Bamosz októberben a pénzügyminiszternek írt levélben hívta fel a figyelmet a veszélyekre. A nyíltvégű ingatlanalapok működési sajátossága, hogy befektetési jegyeiket napi szinten forgalmazzák, azokat a befektetők bármikor visszaválthatják, ugyanakkor az ingatlanok értelemszerűen nem ilyen likvidek, ami egy rohamszerű visszaváltás esetén kiszolgáltatottá teszi az alapokat. Márpedig az ingatlanalapok többsége hazánkban nyíltvégű: a jelenleg bejegyzett 26-ból 20 nyilvános nyíltvégű alapként működik, és csak 3-3 nyilvános zártvégű, illetve zártkörűként működő alap van

A hatályos törvény jelenleg kétféle eszközt biztosít a rohamok okozta likviditási problémák kivédésére. Egyrészt előírja, hogy az alap eszközeinek minimum 15 százalékát likvid eszközökben (bankbetét, állampapír) kell tartani, illetve további 10 százalékos hitelfelvételi lehetőséget biztosít a visszaváltások ideiglenes fedezésére. Másrészt - eltérően az értékpapíralapoktól - lehetővé teszi, hogy az alapkezelő 90 forgalmazási napos haladékot kapjon a visszaváltási megbízások teljesítésére.

A válság előtt minden rendben volt

A Bamosz felhívta a figyelmet: a válság kitörését megelőzően a hazai ingatlanalapok a 15 százalékos törvényi limitet messze meghaladó mértékű likvid eszközaránnyal rendelkeztek (jellemzően 50 százalék körülivel), amely normál körülmények között több mint elegendő mértékűnek tűnt.

A jelenlegi pénzügyi válság ugyanakkor több tényező miatt katasztrófálisan érinti az ingatlanalapokat, ami ellen a jelenlegi törvényi eszközök egyszerűen nem nyújtanak védelmet – áll a levélben, melyet Szalai Sándor, a Bamosz elnöke jegyez. A szakmai szövetség elnöke péntek késő este nem kívánt az Indexnek nyilatkozni. A korábbi levél szerint a pénzügyi rendszerbe vetett általános bizalom megrendülése drasztikus és általános, tízmilliárdos nagyságrendű visszaváltási hullámot indított el, ami – annak ellenére, hogy az ingatlanalapok hozamait a válság még nem érintette – folyamatosan és villámgyorsan emészti fel az alapok likvid eszközarányát.

Elpártoltak a befektetők

A 10 százalék fölé ugró kötvényhozamokkal az ingatlanalapok rövid távon nem tudnak versenyezni, így hozam oldalról sincs remény arra, hogy a befektetők elvándorlását rövid távon meg lehessen fordítani. Az alapkezelők már a válság kirobbanása előtt panaszkodtak erre.

Szeptember elején már arról beszélt a Világgazdaságnak Horváth István, a K&H Alapkezelő befektetési igazgatója, hogy hiába nem szolgáltak rá az átlagot jócskán meghaladó hozamuk alapján a bizalomvesztésre az ingatlanalapok, az év eleje óta mégis mintegy 66 milliárd forintot vettek ki belőlük. Horváth akkor azt mondta: ennek egyik oka lehet, hogy fokozatosan vonják ki belőlük a pénzt azok, akik a kamatadó bevezetése előtti hetekben mintegy 130 milliárd forintot helyeztek el az ingatlanpiaci befektetésekben.

Az ingatlanalapok 7-8 százalékos teljesítménye sem volt vonzó a már akkor is magas betétkamatok mellett. Azóta, különösen a 3 százalékpontos jegybanki kamatemelés óta, a bankok már rendre 13 százalékos éves kamatot elérő vagy meghaladó kínálattal csábítják a betéteseket.

Probléma az is, hogy az alapokban lévő ingatlanok értékét alapvetően a jövedelemtermelő képességük határozza meg. A megemelkedett állampapírhozamok miatt az ingatlanok relatív jövedelemtermelő képessége jelentősen romlik, ami várhatóan az ingatlanok leértékelődéséhez fog vezetni. Egy leértékelődés és az ennek eredményeként bekövetkező befektetetési jegy árfolyamveszteség várhatóan azokat a befektetőket is visszaváltásra fogja ösztönözni, akik még kitartottak az alapokban.

Ráadásul a bankok hitelezési tevékenységének felfüggesztése, visszaszorulása gyakorlatilag eltüntette a vevőket az ingatlanpiacról, ami azzal a következménnyel jár, hogy az alapok ingatlanai jelenleg gyakorlatilag eladhatatlanok.

Kevesebb a pénz, de nincs baj

A hazai ingatlanalapok vagyona februárban érte el idei csúcsát, akkor a nettó eszközértékük 591,48 milliárd forint volt. Azóta, ha kisebb kilengésekkel is, de folyamatosan csökken a vagyon: májusban már négy százalékkal, 16 milliárddal volt kisebb. A vagyonvesztés a nyár végén pörgött fel, augusztusról szeptemberre már 11 milliárd forint került ki az ingatlanalapokból. Októberben felgyorsult a vagyonvesztés, a Bamosz november 3-i adatait közlő Portfolio.hu szerint e hét elején már csak 427,2 milliárd forint volt az alapokban (majd november első hetében további több mint 20 milliárddal csökkent a vagyonuk).

Már a szeptember végi 547,46 milliárd forintos vagyon csaknem 8 százalékkal marad el a februári csúcstól, és 2006 augusztus végi szintre süllyedt, míg a november 3-i adat 2006 júniusi szinten van (nem számítva az infláció hatását). Bár ez a számsor nem kedvező, de nem is ad okot durvább aggodalomra. Információink szerint a PSZÁF délután több állami hatósággal, illetve alapkezelőkkel is egyeztetett. A megbeszéléseken kiderült, hogy a szakma is megosztott, sőt, az Index úgy tudja, több alapkezelő mellett a Magyar Nemzeti Bank is ellenezte a felfüggesztésről szóló döntést.

A négy legnagyobb ingatlanalapból az Erste szenvedte el a legkisebb veszteséget: nettó eszközértéke október 1-jén 138,4 milliárd forint volt, ami a hó végére 116,6 milliárdra – 21,8 milliárddal, nagyjából 16 százalékkal – esett, majd november első hetének végére, péntekre további bő másfél százalékos eséssel 114,6 milliárd forint lett.

Sokkal nagyobb volt a csökkenés az üldözőknél: az OTP októberben 130,9 milliárdról 90,5 milliárdra csökkent – ez 40 milliárdos, nagyjából 30 százalékos változás –, majd november első hetében további bő 10 milliárdot vontak ki az alapból, ami újabb 12 százalékot jelent. A Raiffeisen a 84,4 milliárdból 18,3 milliárdot vesztett el októberben, ami több mint 21 százalékot visszaesést jelent, majd november első heté ben még 10 milliárddal 56,3 milliárdra apadt a vagyona. Szintén 14 százalékot veszített az Európa Ingatlanalap: 31-ről 26,7 milliárdra, majd november 7-re 24,5 milliárdra, tehát nagyjából ötödével csökkent a vagyona.

Ugyanakkor például az OTP-nél az előírt többszöröse az alapban az állampapírok aránya. Ez azt jelenti, hogy bármilyen rohamot képesek állni, de egyben jelzi azt is, hogy az ingatlanalapok szabályozása, az egész konstrukció (ha egyszer nem is annyira ingatlanalap) több kérdést is felvet. Az a fajta, szinte a bankbetéthez hasonlítható mozgosíthatóság, hogy az ügyfél bármikor hozzáfér a pénzéhez, Európában nem jellemző az ingatlanalapokra – egy másik kivétel Németország, ahol az ottani felügyelet már a múlt héten döntött a felfüggesztésről.

Öt éve gyarapodnak

Az ingatlanalapok felfutása 2003-ban kezdődött: az év elején még csak 26,8 milliárd forintnyi vagyont kezeltek, ezt 2004 elejére 65 milliárdra növelték. 2005 januárjában 107 milliárd volt a nettó eszközértékük, és ekkor volt egy nagy felfutás: egy év alatt csaknem négyszereztek, 2006 elején 388,6 milliárd forintot kezeltek.

Az igazi áttörés 2006 nyarán volt, a július végi 432,5 milliárddal szemben augusztus végén már 548 milliárdot, szeptember végén a minden idők rekordjának számító 607,1 milliárdot. Azt követően, nagy hullámzásokkal, csökkenő és növekvő pályán is volt az ingatlanalapok által kezelt vagyon mennyisége.

Az Erste hitellel tiltakozik

Az Erste Bank Csoport magyarországi tagjai tudomásul veszik a Pénzügyi Szervezetek Állami Felügyeletének döntését a nyíltvégű ingatlanalapok és az ingatlanalapok alapjai befektetési jegyei forgalmazásának felfüggesztéséről, ugyanakkor az Erste által kezelt ingatlanalapokat illetően indokolatlannak és szükségtelennek tartják az intézkedést – áll az Erste szombat reggel kiadott közleményében.

Az Erste Bank azon ügyfeleit, akik ingatlanalap-befektetéssel rendelkeznek, és nem kívánják megtakarításukat az elkövetkező 10 munkanapban felhasználni, a felfüggesztés semmilyen módon nem érinti. A pénzintézet továbbra is bízik ingatlanalapjai kedvező teljesítményében, és ezt azzal is kifejezésre juttatja, hogy azon ügyfelei részére, akiknek szükségük lesz az ingatlanalapban elhelyezett tőkéjükre, az Erste Bank az Erste Ingatlan Alap befektetési jegyeinek fedezete mellett hitelt biztosít.

Az Erste Ingatlan Alap 2004 óta van jelen a piacon, a 2008. október 31-i adatok alapján a legnagyobb hazai ingatlan alap, nettó eszközértéke meghaladja a 116 milliárd forintot. Az Alap portfoliójában kizárólag értékálló ingatlanok, állampapírok és bankbetétek találhatók. Az ingatlanállomány döntő többségében a hazai piacon jól ismert kereskedelmi láncokkal, az egyik legismertebb kereskedelmi televízióval és az Erste Bank Hungary Nyrt.-vel kötött hosszú távú bérleti szerződések alapján hasznosított. Az Alap bérleti díj bevételei és likvid értékpapír befektetései évek óta kiegyensúlyozott és stabil hozamot biztosítanak a befektetők részére, amelyek mértéke az alap indulása óta éves 8,41 százalék.