Ebben más a lengyel és a magyar nyugdíjreform

További Pénz beszél cikkek

-

A Századvég teljesen mást vár jövőre a magyar gazdaságban, mint a kormány

A Századvég teljesen mást vár jövőre a magyar gazdaságban, mint a kormány - Szintet léphetnek a vállalkozások a digitalizáció terén – itt a DIMOP Plusz hitelprogram

- Hasít a bitcoin, Donald Trump másfélszeres árfolyamra repítette a kriptovalutát

- Lesújtott a központi bank, 51 millió forintos bírságot kapott a Groupama Biztosító

- Módosította a kormány a SZÉP-kártya felhasználását

A blogról

Lengyelország az állami nyugdíjrendszert is drasztikusan átszabta rendszerszinten, míg Magyarország alapvetően nem nyúlt az első nyugdíjpillérhez. Most megnézzük közelebbről, mi is történt Lengyelországban. A lengyel reform egy évvel később, 1999-ben követte a magyar 1998-as nyugdíjreformot. Ez az egy év elegendő volt arra, hogy Lengyelország lemásolja a svéd reformot, azaz bevezesse a fiktíve egyéni számlás rendszert. A kérdés, hogy ezzel sikerült-e megválaszolniuk a nyugdíjrendszer hosszú távú problémáit?

A magánnyugdíjpénztárak felszámolása nagy valószínűséggel javítja majd a lengyel nyugdíjrendszer hosszútávú pénzügyi egyensúlyát, míg Magyarország esetében az átmeneti javulás várhatóan a rendszer hosszútávú fenntarthatóságának rovására történik – írtam egy korábbi cikkben. Lengyelországban az első pillérben ugyanis nagymértékben visszaesik a nyugdíjak értéke és így az állam a hosszútávon drágább második rendszert az olcsóbb első pillérre cseréli le. Ellenben Magyarországon az első pillér magasabb nyugdíjat fizet a második pillérhez képest, és így az állam egy hosszútávon olcsóbb rendszert egy drágábbra cserél fel.

Méltányosság és semlegesség

Egy nyugdíjreformnak alapvetően két dolgot kellene szem előtt tartania: a biztosítás-matematikai méltányosságot (actuarial fairness) és a biztosítás-matematikai semlegességet (actuarial neutrality). A biztosítás-matematikai méltányosság szűk definíciója szerint az aktív karrier során befizetett járulékok nettó jelenértékének meg kellene egyeznie a jövőbeni nyugdíjkifizetések nettó jelenértékével. Ez konkrétan azt jelenti, hogy például a nyugdíjba vonulás időpontjában a múltbeli befizetések kamatokkal megnövelt értékének egyenlőnek kellene lennie a várható jövőbeli kifizetések kamatokkal diszkontált értékével (Queisser and Whitehouse, 2006).

Egy tágabb definíció szerint pedig a nyugdíjkifizetéseknek a korábbi nyugdíjjárulék-befizetésekkel kell valamilyen módon közvetlen kapcsolatban állniuk. A biztosítás-matematikailag méltányos rendszerek általában alacsonyabb a helyettesítési ráta (a nyugdíj és az utolsó vagy átlagos fizetés aránya), mit a kirovó-felosztó rendszerben, ahol a nyugdíjasok több nyugdíjat kapnak, mint amennyit életük során befizettek. A biztosítás-matematikai semlegesség pedig azt jelenti, hogy a tovább való dolgozásra való marginális ösztönzés minden korban egyforma. Magyarul a rendszer nem biztatja arra az embereket, hogy korán menjenek nyugdíjba.

Az egyéni fiktív vagy pontrendszeres számlákra alapuló állami nyugdíjpillér általában biztosítás-matematikailag méltányos és semleges. A svéd példát követve Lengyelország fiktív egyéni számlás rendszert vezetett be, míg Észtország és Szlovákia német mintára pontokra épülő egyéni számlás rendszert vezetett be. Magyarország maradt a régi kirovó-felosztó rendszernél. Egy egyéni fiktív számlás rendszerben minden egyes dolgozó nyugdíjjáruléka egy egyéni számlára kerül jóváírásra, amihez minden évben egy fiktív kamatot is jóváírnak. Ha az alkalmazott kamatláb a bértömeg (alkalmazottak száma a bérrel szorozva) növekedési rátájának felel meg, ahogy az Lengyelország esetében is van, akkor a rendszer pénzügyi egyensúlya biztosított még egy elöregedőtársadalomban is: ha a foglalkoztatottság az elöregedés miatt csökken egy adott személy karrierje során, az alkalmazott kamatláb és így a felhalmozott fiktív nyugdíjvagyon és végsősoron a kifizetett nyugdíj is alacsonyabb lesz. Az alacsonyabb nyugdíj pedig finanszírozható a kevesebb dolgozó által fizetett kevesebb nyugdíjjárulékból (Chlonet al., 1999).

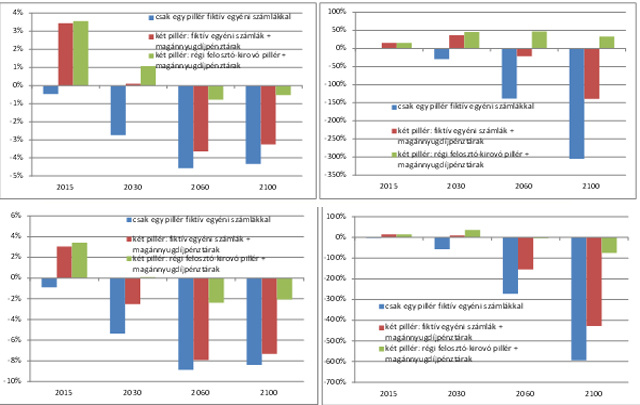

A lengyel nyugdíjrendszer fenntarthatóságának javulása

Szimulációs számítások azt mutatják, hogy az 1999-es lengyel reform jelentősen javítja a nyugdíjrendszer hosszútávú pénzügyi fenntarthatóságát. A javulás nagyrészt az első pillér átalakításának köszönhető, ami jelentősen csökkenti a jövőbeli nyugdíjkifizetéseket. A második, magán-nyugdíjpénztárakra építő nyugdíjpillér önmagában javítja a rendszer fenntarthatóságát, de kisebb mértékben, mint ha a kétpilléres rendszer helyett egy kizárólag fiktív egyéni számlás rendszert vezettek volna be.

Ez is magyarázza, hogy a lengyel kormány magán-nyugdíjrendszer felszámolására tett kísérlete nagy valószínűséggel javítani fogja a rendszer pénzügyi egyensúlyát. A szimulációk azt is megmutatják, hogy az 1998-as magyar nyugdíjreform, ami a magán nyugdíjpénztárak bevezetésére korlátozódott, csak nagyon hosszútávon és jóval kisebb mértékben javítja a rendszer hosszútávú adósságát. De ennek megfelelően a rendszer lebontása hosszútávon növeli a nyugdíjadósságot.

A lengyel nyugdíjasok mind szegények lesznek?

A lengyel nyugdíjrendszer fenti leírásából könnyen arra a következtetésre lehetne jutni, hogy a reform következtében a nyugdíjasok nagy része az élete hátralévő részét szegénységben fogja tengetni. De ez nem feltétlenül van így. Mivel a rendszer biztosítás-matematikailag semleges, ezért arra ösztönzi az embereket, hogy tovább dolgozzanak és később vonuljanak nyugdíjba, ha magasabb nyugdíjat szeretnének kapni. Ha tehát a nyugdíjak nagyon alacsonyak lennének, mint ahogy azt az előzetes számítások is sejtetik, akkor azok a munkában töltött évek számának növelésével feljebb tornázhatóak.

Az érvényes nyugdíj-korhatárok azonban a rendszer ezen rugalmasságát jelentősen csökkentik, mivel kikényszerítik, különösen a képzetlenebb rétegek nyugdíjaztatását. Ezen a nyugdíjkorhatár folyamatos növelése segíthetne. De az alacsony jövedelmű munkavállalók valószínűleg még a későbbi nyugdíjba menetellel sem tudná a minimális megélhetési szint felé emelni. Ezt egy minimálnyugdíj bevezetésével lehetne orvosolni. A lengyel rendszerben, ami biztosítás-matematikailag teljes mértékben méltányos, egyáltalán nincsen újraelosztás a gazdag nyugdíjasoktól a szegényebb nyugdíjasok felé. A minimálnyugdíjat pedig a legegyszerűbb lenne a rendszeren belüli újraelosztással finanszírozni.

A fiktív egyéni számlás rendszerrel is van baj

De az fiktív egyéni számlás rendszerben van egy gyenge pontja: a demográfiai átmenet során nagy pénzügyi hiány keletkezhet több okból is.

- A nagy kohorszok nyugdíjba vonulásakor a nyugdíjjárulékból származó bevételek nagymértékben lecsökkennek, míg a kifizetett nyugdíjak összege jelentősen megnő, amit a még aktív dolgozók fiktív nyugdíj-megtakarításainak bértömeghez való indexálása csak hosszabb távon fog kompenzálni.

- A meglévő nyugdíjak éves értékkiigazítása nem a bértömeg növekedéshez van igazítva, hanem az infláció és/vagy a nominális bérnövekedéshez. Ez azt jelenti, hogy a nyugdíjakra a nyugdíjba vonuláskor történő rögzítése után a népességöregedés további hatását nem lehet figyelembe venni.

- A nyugdíjak kiszámításakor (felhalmozott fiktív nyugdíjvagyon osztva a várható élettartammal) használt nyugdíjba-menetelkori várható élettartam visszatekintő. Ha a várható élettartam a nyugdíjba vonulás után tovább növekszik, akkor a ténylegesen megállapított nyugdíj összege túlzottan magas lesz, amit a rendszer nem fog tudni finanszírozni.

A pontokon alapuló egyéni számlás rendszer megoldást kínál a fenti problémára. A „pontos” rendszerben a nyugdíjjárulékkal arányosan pontokat írnak jóvá. Nyugdíjba vonuláskor a felhalmozott pontokat konvertálják át nyugdíjra egy átváltási együtthatóval (szaknyelven: konverziós koefficienssel), ami a várható élettartam mellett népességi előrejelzéseket és a nyugdíjrendszer közép-, esetleg hosszútávú várható bevételeit és kiadásait is figyelembe veszik. Az átváltási együtthatót meg lehet úgy állapítani, hogy a nyugdíjrendszer üzleti ciklusoktól megtisztított kiadási ne haladják meg a rendszer hosszútávú bevételeit.

A nyugdíjpontok értékének megváltoztatása hatással van a nyugdíj összegére és a rendszer kiadási oldalára. Ezért egy pontokon alapuló rendszer rugalmasabban tud reagálni a népesség elöregedésére, különösen, ha a pontok értékét a nyugdíj ideje alatt is felül lehet vizsgálni.

Egy ilyen rendszer hátránya viszont az, hogy a generációk közötti egyenlőséget felboríthatja. Talán jobban, mint egy fiktív egyéni számlás rendszer bevezetése. Egy pontrendszeren alapuló rendszer másik hátránya az lehet, hogy ha az átváltási együttható megállapítására nincsen egy átlátható és automatikusan alkalmazott szabály, akkor annak megállapítása könnyen politikai játszmák és választási ígéretek tárgyává válhat.

Rovataink a Facebookon