Szédületes befektetési lehetőség vagy egy újabb átverés?

További Pénz beszél cikkek

-

Húsz éve nem térül meg a világ egyik legerősebb márkájának felvásárlása

Húsz éve nem térül meg a világ egyik legerősebb márkájának felvásárlása - Elkerülhetetlen volt Kína lépése, de a következményeket még senki sem látja

- Vidéken akár már az egyetemi évek alatt megtérülhet az ingatlanbefektetés

- Örülhetnek az euróban befektetők, elkezdődtek a kamatkifizetések

- Az MBH elárulta, milyen jövő vár a Magyar Telekomra

A blogról

Napjaink vállalatfinanszírozási és befektetői világának slágertémája az ICO, azaz az Initial Coin Offering. Az IPO-hoz, azaz az elsődleges részvénykibocsátásokhoz hasonlóan az ICO egy cég vagy projekt megfinanszírozásának módja.

Az ICO keretében egy új virtuális valutát (úgynevezett tokent) bocsátanak ki, melyet a befektetők már létező kriptopénzekért (jellemzően Ethereum vagy Bitcoin), vagy hagyományos pénzekért vásárolhatnak meg. Fontos különbség azonban a részvényekhez képest, hogy ICO esetében a befektető nem lesz tulajdonosa a cégnek, így jellemzően osztalékot sem fog kapni (a különböző ICO-típusokról itt olvashat).

A befektetők általános esetben az ICO során kibocsátott token értékének növekedéséből számíthatnak hozamra. Mely hozam egyes esetekben kiemelkedően magas. A blockchain technológiát a tömegek számára érthetőbbé és használhatóbbá tenni szándékozó Stratis 2016. június 20-i ICO-ja során 0,007 amerikai dollárért adott egy STRAT-ot, melynek mai értéke 1,17 dollár, tehát az értéknövekedés a félelmetes 16.614 százalékos teljes hozamnak felel meg.

A nyílt forráskódra épülő kriptopénz és fizetési hálózat, az Nxt tokenjének, a rendkívül találó nevű Nxt-nek az értéke 2013. szeptember 28-i kibocsátása óta 0,0000168 dollárról 0,039 dollárra emelkedett, ezzel 232.043 százalékos hozamot hozva. Ezen projekt érdekessége ugyanakkor, hogy a Bitcoin-hoz hasonlóan nem ismerjük, kik vannak mögötte – hacsak nem gondoljuk, hogy valóban a Star Trek Enterprise űrhajójának legendás kapitánya, Jean-Luc Picard, illetve legénységének egyik tagja, Wesley Crusher tért vissza a fiktív jövőből, hogy programozóként mentse meg a világot a XXI. században, hiszen mások mellett e két karakter van megadva mint fejlesztő (akikről itt találhat információkat).

A fenti hozamokhoz hasonlóan a kibocsátók terveinek is csak a csillagos ég szab határt. Az Argyle a gyémántpiac vonatkozásában kívánja növelni a pénzügyi inklúziót, egy blockchain technológiára épített decentralizált piactér segítségével. A GaxCoin pedig nemes egyszerűséggel egyszerre szeretné felforgatni az utazás, az oktatás, a fogadás és a kriptopénzek piacát.

Bár az ICO-kra sokan befektetésként tekintenek, a befektetési döntés a legtöbb esetben meglehetősen felelőtlenül, a minimálisan szükséges információk megismerése nélkül történik.

Nem segíti ezt a helyzetet az sem, hogy az ICO kibocsátások a legtöbb esetben eléggé szabályozatlan környezetben történnek. A befektetők a legalapvetőbb információkkal sem rendelkeznek, úgymint üzleti kilátások, várható forgalom, nyereség, legfontosabb kockázatok. Az érdeklődőket tájékoztatni hivatott whitepaper-ek többsége ezekre a kérdésekre nem is tér ki.

Pedig a legtöbb ICO esetében jelentős kockázatok vannak mind szabályozási, mind üzleti, mind pénzügyi, mind működési téren (a kriptopénzek kockázataival blogunkon is foglalkoztunk Virtuális valuták – valós kockázatok írásunkban). Eközben a tipikus befektetőnek fogalma sincs arról, hogy a megvásárolt token milyen forgatókönyvek teljesülése esetén rendelkezik hosszú távon is stabil és magas értékkel.

Az érték pedig jellemzően már rövid távon sem stabil, főleg nem magas. A Coindesk cikke szerint

az ICO-val finanszírozott projektek több mint fele 4 hónapon belül megszűnik. A Bitcoin.com szerint 2018 februárjában a 2017-es ICO-k 46 százaléka halott volt.

Egyre több helyütt olvashatunk arról, hogy az ICO-k túlnyomó többsége – egyesek szerint egyenesen közel 80 százaléka – eleve átverés.

Valóban, a csalásra alapuló ICO-k listája nagyon hosszú. Prodeum, Borg DAO, Hong Coin, Karbon, ToTheMoon vagy a Connectwealth mind ebbe a kategóriába tartozik. Talán nem is ebbe a felsorolásba illik, hiszen mind a neve, mint pedig a honlapja érthetővé teszi (olyan mondatokkal, mint például: „The UET ICO transparently offers investors no value”, azaz az adott ICO transzparensen nulla értéket kínál a befektetőknek), miért hívták magukat a világ első 100 százalékosan őszinte Ethereum ICO-jának, mégis, azok a befektetők, akik összesen 300.000 dollárt lapátoltak össze, hogy Useless Ethereum Token-t vásároljanak, valószínűleg így is csalódottak az árfolyam alakulása miatt.

Ugyancsak gyanakodhattak azok a befektetők, akik a – honlapja szerint – Jézus Krisztus, mint alapító-vezérigazgató által jegyzett Iskarióti Júdást, Szent Pétert, Augustus Cézárt, sőt, Jézus szamarát is foglalkoztató cég kibocsátásánál fektettek be.

A szolgáltatásai között az értéknövekedés és gyorsabb tranzakciós sebesség mellett a bűnök bocsánatát és a pokol elkerülését is kínáló Jesus Coin-nak (JC) több milliárd tokene van forgalomban. A beígért pozitívumok közül az értéknövekedés úgy látszik, nem teljesül, és kérdéses, hogy a többi tekintetében mennyire lehetnek optimisták a JC megvásárlói.

Számos ICO esetében sokkal kevésbé volt borítékolható a kudarc. A koncepció szintjén kriptopénzek kereskedéshez kapcsolódó oktatási anyagokat értékesítő OneCoin valójában eleve piramisjátéknak indult, hiszen a befektetők az általuk toborzott új ügyfelek után 10 százalékos jutalékot kaptak. Az oktatási anyagok nagy része plágium volt. A cégvezetők közül többen is korábbi csalásokhoz voltak köthetők. Az egyetlen – egyébként a kibocsátó által működtetett – tőzsde, ahol a OneCoin átváltható volt, 2017 januárjában be is zárt.

Azonban ezen információk nagy része a kibocsátás után lett széles körben ismert, így a hiszékeny befektetők 350 millió dollárt veszítettek ezen az ICO-n. Az Enigma, a CoinDash, a Veritaseum és a Parity esetében különböző sérülékenységek és hackerek okoztak együttesen több tízmillió dollár veszteséget.

Befektetői szempontból azonban nem is az eleve kétes projektek a legveszélyesebbek, hanem pontosan azok, melyek esetében a sikeres megvalósítás valószínűsíthető. Hiszen míg a fenti projektek egy részét valószínűleg elkerülték az óvatos befektetők, addig sokaknak keserűen kell majd tapasztalnia, hogy míg a megfinanszírozott projekt üzletileg nyereségessé vált, addig az általa megvásárolt token értéke jelentősen nem változott, esetleg meredeken csökkent. Ez azért történhet meg, mert

az ICO során kibocsátott befektetési eszköz értéke számos esetben nagyon lazán, vagy egyenesen sehogyan sem kapcsolódik az adott projekt üzleti sikeréhez.

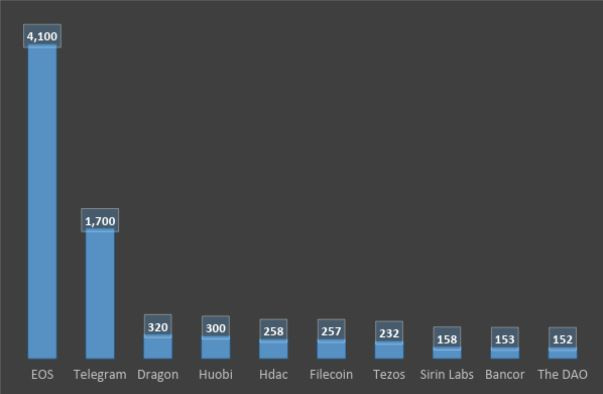

Többek szerint ilyen lesz az eddigi messze legnagyobb ICO tőkebevonást levezénylő, 4,1 milliárd dollárt összekalapozó EOS is (lásd 1. ábra). A projekt (egy, a meglévőknél nagyságrendekkel erősebb infrastruktúra létrehozása decentralizált alkalmazások fejlesztésének támogatása céljából) megvalósíthatónak, hasznosnak és üzleti szempontból is perspektivikusnak tűnik (igaz, egy friss elemzés szerint az EOS nem is blockchain technológiára épül, túl centralizált, lassú, és lehetőséget ad kartellek képződésére és ezen keresztül manipulációra).

Az ICO során generált kriptopénznek, az EOS-nak azonban eddigi információk és számos szakértő szerint semmilyen szerepe nem lesz ebben a rendszerben. És kérdéses, hogy mi nyújtana támaszt egy olyan kriptopénz értékének, melynek nem igazán látható az üzleti célú kereslete. Nem meglepő módon az EOS értéke nem is szállt el az ICO óta, sőt, május óta még Bitcoin-ban mérve is kevesebbet ér.

Rovataink a Facebookon