Olcsóbb a magyarok kedvenc piaci lakáshitele, mint a támogatott csok-hitel

További Pénz beszél cikkek

-

A Századvég teljesen mást vár jövőre a magyar gazdaságban, mint a kormány

A Századvég teljesen mást vár jövőre a magyar gazdaságban, mint a kormány - Szintet léphetnek a vállalkozások a digitalizáció terén – itt a DIMOP Plusz hitelprogram

- Hasít a bitcoin, Donald Trump másfélszeres árfolyamra repítette a kriptovalutát

- Lesújtott a központi bank, 51 millió forintos bírságot kapott a Groupama Biztosító

- Módosította a kormány a SZÉP-kártya felhasználását

A blogról

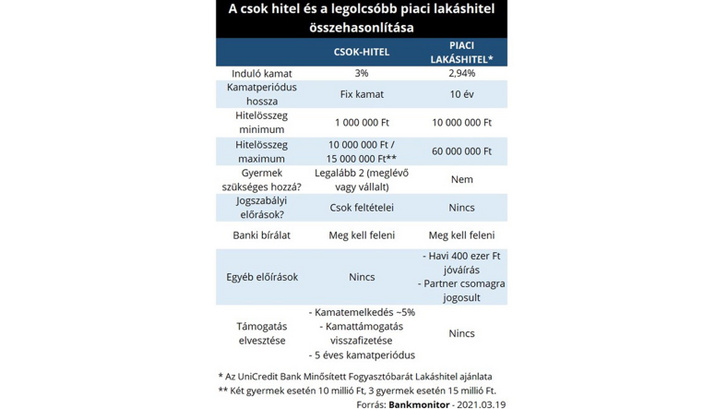

Abban szinte mindenki egyetért, hogy a csok-hitel – a családi otthonteremtési kedvezmény mellé igényelhető támogatott kölcsön – jelenleg az egyik legjobb a lakáshitelek között. A futamidő végéig fix 3 százalékos kamat ugyanis roppant vonzó ajánlat. Ehhez azonban szigorú feltételeket kell teljesíteni: legalább két gyermek után fel kell venni a csok-támogatást, és emellett a bank bírálati elvárásainak is meg kell felelni.

Ehhez képest elég nagy meglepetés, hogy a piaci feltételekkel elérhető, 10 éves kamatperiódusú lakáshitelek között is találni már olyat – a UniCredit Bank minősített fogyasztóbarát lakáshitelét –, amelynek a kamata bizonyos feltételek teljesülése esetén 2,94 százalék. Vagyis egy piaci kamatozású lakáshitel kedvezőbb kondíciókkal érhető el, mint a kamattámogatott kölcsön. Ez azt jelenti, hogy egy 10 millió forint összegű, 20 éves futamidejű támogatott és piaci kölcsön esetében a törlesztőrészlete egyaránt 55 500 forint körül mozog.

Egyáltalán nem mindegy, meddig változatlan a kamat

Természetesen ez nem azt jelenti, hogy a két hitelt teljesen azonos feltételek mellett lehet felvenni. Az egyik jelentős eltérés például a kamatperiódus hossza. (Az az időszak, amelyen belül a kamat nagyságát a pénzintézet egyoldalúan nem módosíthatja.)

A támogatott hitel esetében a kamat a futamidő végéig fix 3 százalék, vagyis az adósnak nem kell tartania egy esetleges jövőbeni kamatemeléstől. Jelenleg a piaci kamatozású lakáshitelek közül a 10 évre fixált kamatozású kölcsönök a legnépszerűbbek: ez a kamatperiódus is biztonságosnak tekinthető, hiszen a törlesztőrészlet nem módosulhat egy évtizeden át. (Ilyen 10 évre fixált kamatozás mellett lehet találni már 2,94 százalékos kamat mellett piaci hitelt.) Ettől függetlenül kockázatosabb ez a konstrukció, mint egy futamidő végéig fix kamatozású kölcsön. A legolcsóbb 20 éves futamidejű, fix kamatozású piaci kölcsön kamata egyébiránt 4,22 százalék, vagyis egy 10 millió forintos hitel esetében 6 ezer forinttal lenne magasabb a havi törlesztőrészlet, mint a csok-hitel választásával.

Joggal merülhet fel azonban a kérdés, hogy mennyire fix és mennyire biztos a csok-hitel kamata? Nem elég ugyanis induláskor teljesíteni a jogszabályi feltételeket, van a futamidő alatt is néhány elvárás. Ilyen például az, ha a család vállalt gyermekre vette fel a csok-támogatást, valamint a hozzá kapcsolódó hitelt. Amennyiben ugyanis nem születik meg a baba, akkor bizony nem csak a csok-támogatást kell visszafizetni, hanem a hitel kamatozása is átalakul. A kamat egyből megemelkedik – jelen állapot szerint 5 százalék körüli értékre –, az addigi kamattámogatást pedig vissza kellene fizetni. Sőt, a kamatfixálás ideje is lecsökkenne 5 évre, ez pedig már kockázatosabb konstrukció, mint a szintén 3 százalék körüli kamattal elérhető piaci lakáshitel.

Ne feledkezzünk meg arról sem, hogy az otthonteremtési támogatással érintett ingatlanra az állam jelzálogot és elidegenítési tilalmat jegyez be 10 éves időtartamra, vagyis ez idő alatt sem eladni, sem elcserélni nem lehet azt. Persze ezekre az esetekre is léteznek megoldások, ám az tény, hogy egy csok-ingatlan lényegesen nagyobb kötöttséget jelent.

Milyen feltételeket kell teljesíteni a kedvező kamathoz?

A csok-hitelnél elvárás, hogy a családi otthonteremtési kedvezményt is igénybe vegye a család legalább két gyermek után. Vagyis legalább két meglévő vagy vállalt gyermek szükséges a kedvező hitel igényléséhez. Mivel a kölcsön felvételéhez csokot is kell igényelni, ezért ennek az összes feltételét is teljesítenie kell:

- legalább féléves tb-jogviszony szükséges, de a három gyermek után járó, 10 millió forintos csok-támogatásnál 2 év folyamatos tb-jogviszony az elvárás,

- büntetlen előélet,

- köztartozásmentesség,

- megfelelő alapterületű lakás.

Emellett a bank bírálati előírásainak is meg kell felelnie az igénylőnek: megfelelő jövedelem és munkaviszony.

A piaci lakáshitel igénylésének nincsenek ilyen jogszabályi feltételei – a bank bírálati előírásait azonban ugyanúgy teljesíteni kell –, viszont a kedvezményes kamat eléréséhez már több mindent teljesíteni szükséges. Jelen esetben havonta legalább 400 ezer forint jóváírást kell vállalni a banknál nyitott számlára. Illetve elvárás az is, hogy az igénylő jogosult legyen az úgynevezett partnercsomagra. Ez akkor is teljesülhet, ha a bank valamelyik kiemelt partnerén keresztül – ilyen például a Bankmonitor is – adja be igénylését az adós.

Mikor melyik hiteltípus a legelőnyösebb?

- Kizárólag piaci lakáshitelt választhat az az igénylő, aki nem tudja teljesíteni a csok feltételeit. Ha nincs gyermek – nem is vállal –, vagy nincs megfelelő tb-jogviszony, akkor a piaci kölcsön lehet az egyedüli megoldás.

- Nem kaphatja meg a 2,94 százalékos kamatot az, akinek alacsonyabb a jövedelme, vagy nem tud havonta 400 ezer forint jóváírást vállalni. Számukra a csok-hitel kamatának előnye már vonzóbb lehet, hiszen csak drágábban tudnának piaci hitelt igényelni.

- Amennyiben nagyobb összegre van szükség, akkor is a piaci hitel lehet a logikus választás: míg a csok-hitel maximális összege 10 vagy 15 millió forint (2, illetve 3 gyermek esetén), addig a szuperolcsó piaci lakáshitel akár 60 millió forintos összeghatárig is igényelhető. (Egyébként az sem kizárt, hogy az adós mindkét hitelt felveszi: a maximális csok-hitel mellé megigényli a még szükséges összeget piaci kamatozású lakáshitelből.)

- Érdekes helyzetben vannak a gyermekvállalást még csak tervezők, hiszen ha nem születik gyermekük, akkor számukra a csok-hitel kondíciói jelentősen leromlanak. Ezért érdemes lehet nekik is elgondolkodni a piaci hitel választásán. (A döntés természetesen számos tényezőtől függhet: például attól is, hogy hány gyermeket vállaltak a támogatáshoz.)

Argyelán József a Bankmonitor szerkesztője

Ez a támogatott szerkesztőségi tartalom a Bankmonitor közreműködésével jött létre.

Rovataink a Facebookon