38 millió forinttal több lakáshitelt vehet fel egy átlagos budapesti pár, mint egy szabolcsi

További Pénz beszél cikkek

-

A Századvég teljesen mást vár jövőre a magyar gazdaságban, mint a kormány

A Századvég teljesen mást vár jövőre a magyar gazdaságban, mint a kormány - Szintet léphetnek a vállalkozások a digitalizáció terén – itt a DIMOP Plusz hitelprogram

- Hasít a bitcoin, Donald Trump másfélszeres árfolyamra repítette a kriptovalutát

- Lesújtott a központi bank, 51 millió forintos bírságot kapott a Groupama Biztosító

- Módosította a kormány a SZÉP-kártya felhasználását

A blogról

Amikor egy lakást vagy házat vásárló a Bankmonitor hitelszakértőihez fordul, akkor az első kérdés szinte mindig az, hogy vajon mennyi lakáshitelre számíthat a bankoktól. Érthető, hiszen a felvehető hitel összege alapvetően meghatározza, hogy a család meddig nyújtózkodhat, milyen értékű ingatlant tud megvásárolni. Persze a hitel egy dolog, ám

a hitel felvételéhez szükség van elegendő saját forrásra (önerőre) is,

amit megtakarításból, csokból, esetleg babaváró hitelből is elő lehet teremteni. Illetve az új építésű lakást csoktámogatással vásárlók visszakapják az 5 százalékos áfát is a bruttó vételárból, ami ugyancsak önerőként használható fel.

A bankok által elvárt önerő a megvásárolni kívánt ingatlan becsült forgalmi értékének – ez jó esetben megegyezik a vételárral – 20 százaléka, vagyis

egy 100 millió forintos ingatlan hitelből történő megvásárlásához legalább 20 millió forint saját forrás szükségeltetik.

Ez persze csak a jogszabályi minimum, a bankok lehetnek ennél óvatosabbak, amire mind többször van példa a Bankmonitor szakértőinek tapasztalatai szerint.

Lehetséges persze akár önerő nélkül is ingatlant vásárolni, ám ehhez az szükséges, hogy a megvenni kívánt – vagy építendő – ingatlanon felül másik ingatlan is bekerüljön pótfedezetként a hitelbe, ekkor ugyanis ezek összértékének 80 százalékáig hitelezhet a bank. (Nem győzzük elégszer hangsúlyozni, hogy ez csak a jogszabályi maximum!)

A felvehető hitel összegét az ingatlan értékén túl az adós vagy adósok igazolt nettó jövedelme határozza még meg. Az adósságfék (jövedelemarányos törlesztőrészlet-mutató) szabály szerint ugyanis egy legalább 10 éves kamatperiódusú lakáshitelnél a havi induló hiteltörlesztő összege nem haladhatja meg a jövedelem 50, illetve 60 százalékát, attól függően, hogy az eléri-e vagy sem az 500 ezer forintot. (A kamatperiódus az az időszak, ami alatt a bank egyoldalúan nem módosíthatja a kamatot, valamint a havi törlesztőt. Vagyis minél hosszabb egy hitel kamatperiódusa, annál kisebb a kamatemelkedésből fakadó kockázat.) Ez leegyszerűsítve azt jelenti, hogy

500 ezer forint igazolt nettó családi jövedelemmel maximum 300 ezer forint havi törlesztő vállalható be (60 százalék),

ám ezt csökkentik már meglévő kölcsönök fizetnivalói, de akár egy meglévő folyószámlahitel is.

Ugyanakkora havi törlesztőrészlet azonban különböző nagyságú hitelösszegre lehet elegendő, ugyanis a törlesztő nagysága számos dologtól függ:

- A felvett hitel összegétől: azonos kamatszint és futamidő esetén minél nagyobb a felvett hitel összege, annál magasabb lesz a havi törlesztő is.

- A hitel futamidejétől: azonos hitelösszeg és kamat esetén annál kisebb a havi törlesztő, minél hosszabb a lakáshitel futamideje. A hosszabb futamidő „káros mellékhatása” ugyanakkor, hogy emiatt nőni fog a hitelre visszafizetendő teljes összeg. (Hiszen tovább használjuk a bank pénzét, így tovább fizetünk utána kamatot is.)

- A hitel kamatától: minél drágább egy hitel, annál nagyobb lesz a havi törlesztő változatlan hitelösszeg esetén. Ezért is érdemes megkeresni a számunkra elérhető legkedvezőbb lakáshitelt. Például egy 50 millió forint összegű, 10 éves kamatperiódusú és 20 éves futamidejű lakáshitel havi törlesztője lehet 278 ezer forint (2,94 százalékos kamat) és 314 ezer forint (4,35 százalékos kamat) egyaránt! Egyértelmű, hogy a drágább hitelhez magasabb jövedelmet kell igazolni.

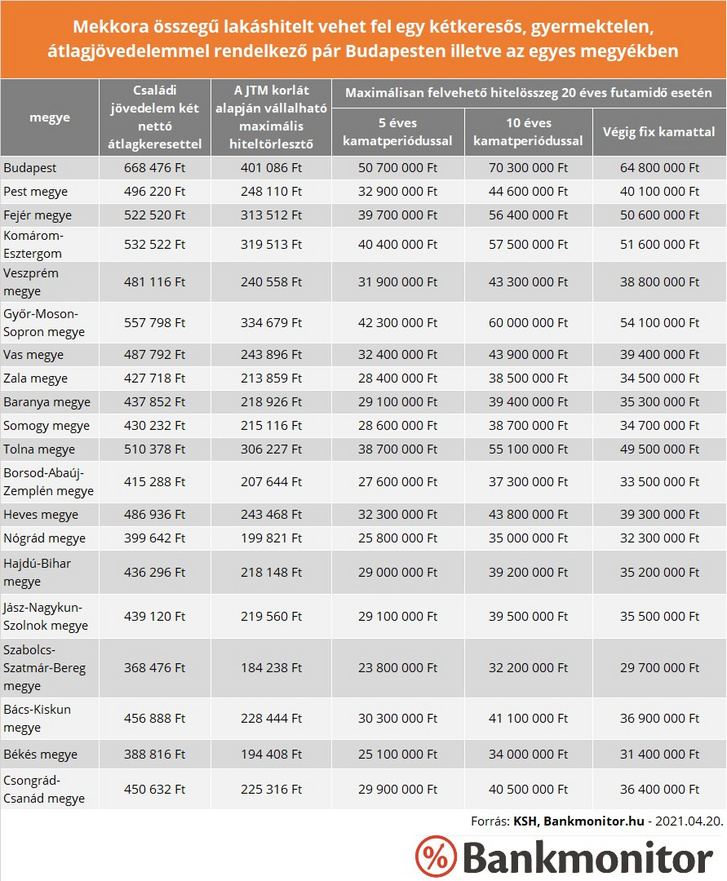

A Bankmonitor Mennyi lakáshitelt kaphatok? kalkulátorával megnéztük, hogy a 2020-as átlagjövedelem mekkora összegű lakáshitel felvételére lenne elég egy kétkeresős család esetében Budapesten, illetve az egyes megyékben. Látható, hogy míg

egy ilyen budapesti pár akár 70 millió forint hitelt is felvehet (20 éves futamidővel és 10 éves kamatperiódussal), addig a Szabolcs-Szatmár-Bereg megyei jövedelem már csak 32,2 millió forintra elegendő.

A különbség azért is ilyen jelentős, mert ahogy korábban már írtuk, 500 ezer forint alatt 50 százalék, efölött 60 százalék lehet a vállalható törlesztő aránya a jövedelemhez képest.

Átlag feletti hitelösszeg érhető el a Fejér, Komárom-Esztergom, Győr-Moson-Sopron és Tolna megyei átlagjövedelműek számára, míg Pest megye a maga 44,6 millió forintos hitelösszegével az országos átlagot képviseli. Azért a 10 éves kamatperiódusú hiteleket hoztuk fel példaként, mert messze ezek jelenleg a legnépszerűbbek, mégpedig azért, mert itt a kamatok alacsonyabbak, mint a végig fix hiteleknél, miközben az adósságfékszabály szerint a jövedelem 50-60 százaléka is lehet a hiteltörlesztő összege.

Fülöp Norbert a Bankmonitor szerkesztője

Ez a támogatott szerkesztőségi tartalom a Bankmonitor közreműködésével jött létre.

Rovataink a Facebookon