Mennyi a havi törlesztője most egy 60-80 millió forintos lakáshitelnek?

További Pénz beszél cikkek

-

A Századvég teljesen mást vár jövőre a magyar gazdaságban, mint a kormány

A Századvég teljesen mást vár jövőre a magyar gazdaságban, mint a kormány - Szintet léphetnek a vállalkozások a digitalizáció terén – itt a DIMOP Plusz hitelprogram

- Hasít a bitcoin, Donald Trump másfélszeres árfolyamra repítette a kriptovalutát

- Lesújtott a központi bank, 51 millió forintos bírságot kapott a Groupama Biztosító

- Módosította a kormány a SZÉP-kártya felhasználását

A blogról

Élethelyzettől függ, hogy kinek mekkora összegű lakáshitelre van szüksége az áhított ingatlan megvásárlásához, de a Bankmonitor hitelszakértőinek tapasztalata szerint sok a nagy összegű, akár 60-80 millió forintos lakáshitel. Ezeket többnyire új építésű lakás vagy ház, esetleg nyaralóként funkcionáló, új építésű apartmanok megvásárlásához igénylik, amelyeknél a minimálisan szükséges 20 százalékos önerő előteremtése bizony nem egyszerű, így a hitel összege rendszerint magas.

Mennyi lakáshitelt kaphatunk?

Amikor lakáshitelt venne fel valaki, akkor az első és talán legfontosabb kérdés az, hogy mekkora összegű hitelt kaphat. Ez több tényezőn is múlik, ráadásul ezeket a bankok nem egységesen kezelik, így egyáltalán nem mindegy, melyik banktól igényli valaki majd a hitelt.

1. Függ például az igazolt jövedelmünk nagyságától

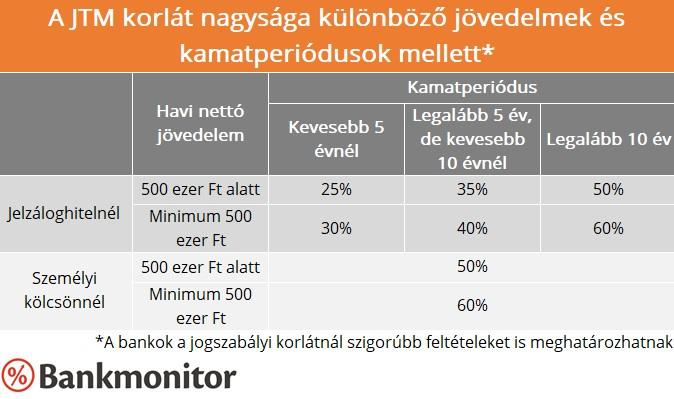

Általános szabály, hogy 500 ezer forint nettó igazolt jövedelem alatt a kereset legfeljebb 50 százaléka fordítható hiteltörlesztésre (legalább 10 éves kamatperiódusú lakáshitelnél), míg félmillió forinttól 60 százalék a felső határ. Természetesen a meglévő hiteltörlesztőket is figyelembe veszik ilyenkor a bankok, de a hitelkeret 5 százaléka ugyancsak törlesztőnek számít még akkor is, ha egyetlen forintot sem használtunk fel belőle. A bankok azonban nem kötelesek elmenni a jogszabályi plafonig, például csökkenthetik a jövedelmet a megélhetési költségekkel, de például a vállalkozói, a külföldi vagy éppen a készpénzes jövedelemmel sem egyformán számolnak.

Bankmonitor-tipp: érdemes még az új ingatlan lefoglalózása előtt bankot és hitelt választani, hogy biztosak lehessünk benne, hogy jövedelmünk alapján megkaphatjuk a szükséges hitelt.

2. Függ a megvásárolni kívánt ingatlan értékétől

Általános szabály szerint a hitelből megvásárolni kívánt ingatlan becsült forgalmi értékének legfeljebb 80 százalékát hitelezheti meg a bank. (Vagyis egy 100 millió forintra értékelt lakásnál legalább 20 millió forint önerővel rendelkeznie kell a vevőnek.) A plafonig azonban szinte csak Budapesten és a nagyobb városokban mennek el a bankok (a sok tranzakciónak köszönhetően a valós forgalmi értéket itt könnyebb megállapítani), míg a kisebb településeken inkább 50-70 százalékkal érdemes kalkulálni. (Éppen ezért célszerű lehet előzetes értékbecslést kérni, ha úgy érezzük, ezen múlhat a sikeres hiteligénylés.)

Sokan azt hiszik, hogy a vételár és a becsült forgalmi érték azonos, pedig egyre többször akár jelentős különbség is lehet közöttük (a vételár a magasabb jellemzően), ami akkor fordul elő főleg, amikor valaki túlárazott ingatlant vásárol. Ám nem is kell feltétlenül túlárazottnak lennie egy ingatlannak ehhez. Például ha valaki új, korszerű házat épít egy olyan településen, ahol hasonló minőségű ingatlanok nem találhatók, akkor a bank értékbecslője által meghatározott forgalmi érték valamikor éppen csak az építőanyag árát fedezi, egyszerűen azért, mert egyáltalán nem biztos, hogy ennél többért el lehetne majd adni az adott épületet, ha esetleg nem fizetne az adós.

3. Függ a választott hitel kamatperiódusától

A hitel kamatperiódusa az az időszak, ameddig a bank egyoldalúan nem módosíthatja a hitel kamatát. Értelemszerűen minél hosszabb a kamatperiódus, annál inkább kiszámítható a lakáshitel költsége, de persze az úgynevezett végig fix konstrukciók jelentik ebből a szempontból a legnagyobb biztonságot. Igen ám, de minél hosszabb egy hitel kamatperiódusa, annál magasabb általában a kamata, emiatt ugyanakkora hitelösszegnek magasabb lesz a törlesztője. A magasabb hiteltörlesztőhöz pedig nagyobb nettó jövedelmet kell igazolni, így előfordulhat, hogy valaki 10 éves kamatperiódussal megkapná a szükséges hitelt, míg végig fix kamattal nem. (Egy 10 éves kamatperiódusú és egy végig fix kamatú, 60 millió forintos lakáshitel havi törlesztője között például több mint 60 ezer forint is lehet a különbség!)

4. Függ a választott banktól

A bankok – ahogy piacgazdaságban bármelyik vállalkozás – maguk határozzák meg az áraikat, a vevők pedig ezt is figyelembe véve választanak a hitelek közül. Az árkülönbség jelentős lehet, a Bankmonitor lakáshitel-kalkulátora szerint egy 60 millió forintos – 20 éves futamidejű, 10 éves kamatperiódusú – lakáshitel havi törlesztője 345 ezer forint és 394 ezer forint egyaránt lehet, a különbség két évtized alatt pedig 11,7 millió forintra hízhat. Éppen ezért nagyon fontos az okos bankválasztás!

Nem mindenki számára érhető el azonban a legkedvezőbb hitel, ugyanis előfordulhat, ehhez nem tudunk valamilyen feltételt teljesíteni. Van például bank, amelyik kamatkedvezménnyel jutalmazza, ha az ingatlan értékéhez képest viszonylag kicsi a hitelösszeg, ami nem mindig jön össze. A magasabb jövedelem is kamatkedvezményt érhet, bár egy 60-80 millió forintos hitelösszegnél az átlag feletti jövedelem már inkább alapelvárásnak tekinthető.

Milyen havi törlesztőre számíthatunk?

A hitel havi törlesztője függ a felvenni kívánt hitel összegétől, futamidejétől és kamatától. Minél nagyobb a hitelösszeg, annál magasabb lesz a havi fizetnivaló, ami a futamidő meghosszabbításával csökkenthető, ám ennek az lesz a következménye, hogy összességében több pénzt kell visszafizetnünk a banknak. (Mert tovább használjuk a bank pénzét, ezért hosszabb ideig fizetünk utána kamatot.)

A kamat, pontosabban a kamaton felül más költségeket – például a közjegyzői díjat, az értékbecslő díját – is tartalmazó teljes hiteldíjmutató (THM) alapján összemérhető az egyes hitelek ára, és minél magasabb ez az érték, annál többet kell fizetni ugyanakkora hitelösszeg után. Mivel egy adott igénylő bankonként különböző THM-mel kaphat kölcsönt, nagyon oda kell figyelni a megfelelő bank kiválasztására!

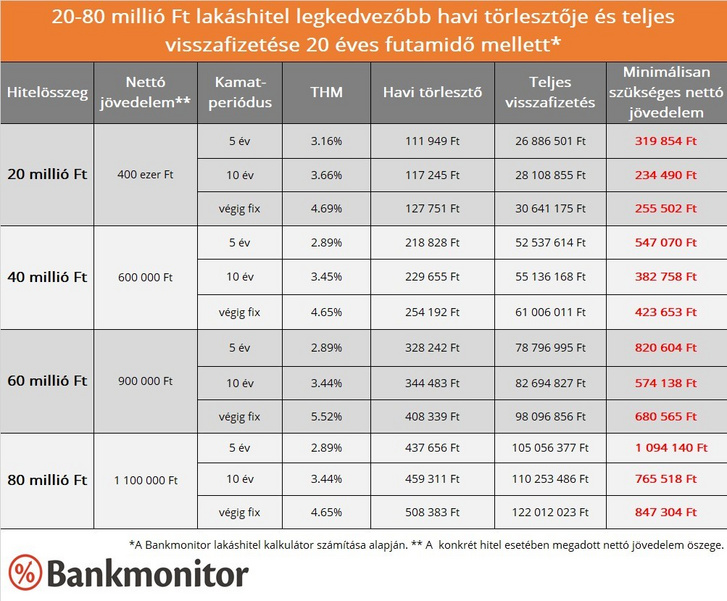

A Bankmonitor lakáshitel-kalkulátora szerint jelenleg 5 éves kamatperiódussal 3 százalék körüli THM-mel már találni lakáshitelt, míg 10 éves kamatperiódusnál 3,5 százalék körüli értékről indulnak a THM-ek az általunk megadott igazolt jövedelmek mellett. A legkedvezőbb futamidő végéig rögzített kamatú lakáshitelek THM-értéke pedig 4,65–5,52 százalék között van a hitelkalkulátor alapján.

Mekkora jövedelem kell 60-80 millió forint lakáshitelhez?

Ahogy már korábban írtuk, 500 ezer forintot elérő nettó jövedelem esetén a kereset legfeljebb 60 százalékát lehet hiteltörlesztésre fordítani, ha pedig az összeg ennél alacsonyabb, akkor 50 százaléknál ránt be az adósságfék. Ez azonban csak a legalább 10 éves kamatperiódusú lakáshitelekre igaz, 5 éves kamatperiódusnál ugyanis 35 százalék és 40 százalék a korlát aszerint, hogy eléri-e vagy sem a félmilliót a jövedelem.

A dolog azért érdekes, mert hiába olcsóbb egy 5 éves kamatperiódusú lakáshitel, mint egy 10 éves kamatfixálású, az adósságfék (más néven JTM-szabály) miatt ugyanakkora hitelösszeg felvételéhez mégis magasabb jövedelem szükséges. Az MNB ezzel kívánja az adósokat a kiszámíthatóbb konstrukciók felé terelni, ami sikerül is, hiszen az új lakáshitel-igénylések 75-80 százaléka tíz évre vagy a futamidő végéig rögzített.

A Bankmonitor számításai szerint 10 éves kamatperiódussal 20 millió forint lakáscélú jelzáloghitelhez – 20 éves futamidővel és a JTM maximális kihasználásával – 235 ezer forint havi fizetéssel lehet hozzájutni, míg 40 millió forintnál 383 ezer forint, 60 millió forintnál 575 ezer forint, 80 millió forintnál pedig 766 ezer forint a minimálisan elvárt jövedelem. (Ez persze csak a jogszabályi minimum, az egyes bankok ennél magasabb jövedelmet is elvárhatnak.)

Ezek meglehetősen magas keresetnek tűnnek elsőre, ám egy átlag feletti jövedelmű, kétkeresős család vagy egy vállalkozó esetében ezek nem teljesíthetetlenek feltételek. Természetesen a hitel felvétele előtt nem elegendő azt ellenőrizni, hogy a bankok megadják-e számunkra a szükséges hitelösszeget, tudnunk kell azt is, hogy a törlesztést hosszú távon is teljesíteni tudjuk majd! Ez pedig minden adósnak a saját felelőssége.

Ha kíváncsi, hogy mely bank kínálja az ön számára a legkedvezőbb lakáshitelt, akkor ezt pillanatok alatt ellenőrizheti a Bankmonitor lakáshitel-kalkulátorával:

Fülöp Norbert Attila, a Bankmonitor szerkesztője

Ez a támogatott szerkesztőségi tartalom a Bankmonitor közreműködésével jött létre.

Ehhez a cikkhez ajánljuk

- Gazdaság

Új vezető kerül a Foxpost élére

Magyarország egyik vezető csomagautomata-szolgáltatója 2014-ben indult útjára.

február 13., 07:47

- Gazdaság

Kutatás-fejlesztési rekordberuházás érkezik Magyarországra

Korábban még nem volt ekkora állami támogatású beruházás.

február 13., 11:54

- Gazdaság

Debreciner: Több vízhez jutnak Debrecenben az akkugyárak, mint a kiszáradó tavak

A kínai EVE Power akkumulátorgyár engedélyezési dokumentuma alapján egyértelmű a képlet.

tegnap, 16:28

- Címlapon

Trump és Putyin is igazi nehézfiúkat küld a mai sorsdöntő tárgyalásra Ukrajnáról

Óriási a várakozás, hogy mire jut a kedden először tárgyaló orosz és amerikai küldöttség.

3 órája

- Címlapon

Volodimir Zelenszkij megszólalt a lemondásáról, elárulta, mikor válna meg tisztségétől

3 órája

- Gazdaság

Lesújtott a Gazdasági Versenyhivatal, kiderült, hogy a Lidl megtévesztette a vásárlókat, nagy büntetést fizetnek érte

Reagált a Lidl, már meg is vannak a felelősök.

február 13., 10:59

- Gazdaság

Kijöttek a részletek, ezért fájhat a kormány feje

Különösen hasogató az akkumulátoripar 50 százalékos visszaesése.

február 13., 09:06

- Gazdaság

A Mol-csoport újabb lépést tett karbonlábnyomának csökkentése érdekében

Cél a fenntarthatóság.

február 13., 16:57

- Gazdaság

Matolcsy György elárulta, milyen nagy tervet nem sikerült elérni

Hamarosan érkezik egy rejtélyes könyv is.

február 13., 16:32

- Gazdaság

Pénzpatakba léptek a magyarok, akik ide tették a forintjukat

Ha azt gondolta, hogy az állampapír volt a legjobb befektetés, gondolja újra.

február 13., 17:28

- Gazdaság

Milliomosok klubja a BME-n – a magyar átlagbér kétszeresét keresik ezek a pályakezdők

Itt a teljes lista.

február 13., 18:26

- Mindeközben

Széki Attila Curtis: Tényleg jó nagy f*szságokat csináltam, amik biztos, hogy nem követendő példák

tegnap, 20:32

- Gazdaság

Újra bevadult az infláció, elszabadulóban az élelmiszerárak, lélektani határnál lehet a kormány

Nagy Márton felkészült a beavatkozásra.

február 11., 08:30

- Gazdaság

Donald Trump vámjai miatt használhat több műanyagot a Coca-Cola

Így is a világ legnagyobb műanyagszennyezője a cég.

február 12., 17:31

- Címlapon

Lázár János kilátásba helyezte a Strabag Magyarországról történő kitiltását

A nagy vihart kavart M30-as autópálya verte ki a biztosítékot.

tegnap, 20:06

- Mindeközben

Kálloy Molnár Péter az Eddie Redmayne-nel való forgatásról: Nagyon jókat tudtunk beszélgetni, öröm volt a közös munka

tegnap, 19:32

- Címlapon

Bicske polgármestere: veszélyben van a város közbiztonsága

A lakosságot arra szólította fel, hogy ne kezdjenek önbíráskodásba.

1 órája

- Címlapon

A volt vezérkari főnökök sem kímélik Ruszin-Szendi Romuluszt

Magyar Péter is reagált a közleményre.

tegnap, 16:35

- Gazdaság

Erőre kapott a forint péntek reggelre

A hétfői kezdéshez képest erősödött a főbb devizákkal szemben.

február 14., 08:41

- Gazdaság

Milliókat érintő adóváltozás jön, és lehet, ez még csak a kezdet

Már meg is történt a bejelentés.

február 13., 06:00

- Gazdaság

Itt vannak a szabályok, így dolgozhatnak a nyugdíjasok 2025-ben

Kiderült, melyik szférában éri meg leginkább nyugdíjasokat alkalmazni.

február 14., 08:39

- Gazdaság

Rossz hír a munkavállalóknak, egy kutatás szerint alig akarnak bért emelni a cégek

Ritka lesz a tíz százalék feletti fizetésnövekedés.

február 12., 13:12

- Címlapon

Több ember megsérült a torontói légiszerencsétlenségben

A Delta Airlines gépe leszállás közben borult fel.

tegnap, 22:36

- Mindeközben

Hatalmas feltűnést keltett Vera Wang a BAFTA-gálán, nem sokat takart a 75 éves divattervező ruhája

tegnap, 17:02

- Gazdaság

A világranglista felső 30 százalékába került a Paksi Atomerőmű

Történetének ötödik legmagasabb termelési eredményével zárta 2024-et a létesítmény.

február 11., 12:28

- Gazdaság

Európai tekintetben Magyarország dobogós helyen van az akkumulátorgyártás kapacitások terén

Nagy Márton szerint azonban még van három kihívás, amelyekre megoldást kell találni.

február 11., 21:01

- Címlapon

Már szerdán megjelenhet egy új iPhone, mutatjuk, mit lehet tudni róla

De más újdonságokkal is sokkolhat minket az Apple.

3 órája

- Mindeközben

Friss felvételek készültek a 87 éves Jack Nicholsonról, akit évek óta nem láthattunk

tegnap, 14:57

- Gazdaság

Áll a bál a kormány, a könyvelők és adózási szakma között – kibogozzuk a szálakat

Nem éri kár az alanyi adómentességet visszamenőlegesen választókat.

február 11., 14:22

- Gazdaság

Milliárd dolláros lehetőség kapujában áll Magyarország

Ezzel új lendületet kaphat Európa növekedése is.

február 12., 06:06

- Gazdaság

Van, ahol már elkezdték kézbesíteni a 13. havi nyugdíjat

A februári nyugdíjjal együtt érkezik.

február 11., 12:22

- Gazdaság

Nyilvános: akár több milliárd forintos szolidaritási hozzájárulást is fizethetnek a települések

Budapestre 89 milliárd forintot róttak ki.

február 12., 08:42

- Címlapon

Tombol az influenzajárvány, a farsang elhalasztását kérik a Tolna vármegyei orvosok

Két hete a norovírus és a bárányhimlő fertőzés is megjelent a gyermek populációban.

32 perce

Rovataink a Facebookon