Méretes pofon a készpénznek

További Pénz beszél cikkek

-

2025: tétre, helyre, befutóra – hogy alakul a részvénypiac jövőre?

2025: tétre, helyre, befutóra – hogy alakul a részvénypiac jövőre? - Új időszámítás jöhet a kormány lakáspolitikájában, megvannak a részletek

- Történelmi lehetőség: így szerezhet részesedést egy magyar bankban

- Nagy Mártonék történelmi megállapodásról beszélnek, így nézhet ki a magyar álomfizetés

- Az uniós tanács jóváhagyta az EU 2025-ös költségvetését

A blogról

Éveken át nem kellett foglalkozni vele, ám az idei év második felében fókuszba került az infláció. Az elmúlt öt évben, 2016-tól 2020-ig 0,4–3,4 százalékos volt az éves átlagos infláció. Az idei év első tíz hónapjában viszont már 4,6 százalékot tett ki, ami még problémásabb, hogy július óta nagy sebességgel kezdett el gyorsulni:

- a hetedik hónapban 4,6 százalékos,

- augusztusban már 4,9 százalékos volt,

- majd jött a szeptemberi 5,5 százalékos,

- utána pedig az októberi 6,5 százalékos infláció,

- novemberre pedig már minden elemző, sőt a Magyar Nemzeti Bank (MNB) is 7 százalék feletti pénzromlást vár.

Az infláció felfutása betett az eddigi alacsony kamatkörnyezetnek is, az MNB júniusban megkezdte a kamatemeléseket, amelyek a hiteleknél is előbb-utóbb megjelennek. Különösen igaz ez az elmúlt napokra, amikor alig több mint egy hét alatt 1,1 százalékkal 2,9 százalékra emelkedett az irányadó kamat szintje. A money.hu szakértői már korábban is figyelmeztettek arra, hogy példa nélküli drágulás jöhet a lakáshitelpiacon , a most csütörtöki újabb, 40 bázispontos jegybanki kamatemelés után pedig arra hívták fel a figyelmet, hogy a rendkívül gyors jegybanki kamatemelés után – ha az irányadó kamat emelkedése beépül a hitelkamatokba – egy 20 millió forintos, 20 évre felvett lakáshitel törlesztőrészlete 15 százalékkal, 20 ezer forinttal is drágulhat majd ahhoz képest, ha az ügyfél a kölcsönt november elején fel tudta venni. Épp ezért a hitelközvetítő szakemberei szerint a kölcsönfelvételt tervezőknek minden egyes hét tolódás akár milliókkal is megdobhatja majd a hitel visszafizetendő teljes költségét, hiszen a hitelkamatok szinte napról napra drágulnak.

Nem csak a kölcsönfelvevőknek fáj

Az infláció persze nemcsak a hitelkamatokat, hanem a megtakarításokat, köztük a betéti kamatokat is érinti. Nem beszélve a készpénzről. A készpénzállomány fenntartása önmagában pénzkidobás, a magas infláció mellett pedig a készpénzben történő spórolás talán még komolyabb gond.

Elképesztő összegről van szó

A Magyar Nemzeti Bank adatai szerint szeptember végén a háztartások nettó pénzügyi vagyonán belül közel 6200 milliárd forintra, azaz 6,2 billió forintra rúgott a készpénzben tartott vagyon. Ekkora az az összeg, amely mindig az inflációnak megfelelő mértékben romlik. Vagyis csökken a vásárlóereje. Másként fogalmazva inflációs környezetben sokkal drágább készpénzt tartani, abban tartalékolni.

Ezt nekünk, magyaroknak nem feltétlenül kell bemutatni, hiszen Magyarországon mérték a világ eddigi legnagyobb inflációját. 1946 júliusában olyan szintű volt a pénzromlás, hogy az árak 11 óra alatt megduplázódtak. A pénz annyira elértéktelenedett, hogy halmokban söpörték össze az utcákon a semmit nem érő, eldobott bankjegyeket.

Az olvasó joggal teszi fel a kérdést, miután gondosan átkutatta a párnacihát és a kredenc fiókját, hogy hol van ennyi készpénz, mert bizony nála nem lapul az egy főre eső készpénzösszeg. Valóban, a készpénzállomány, mint az egyéb vagyonelemek, erősen koncentráltak, hiszen – miként arra az OTP Öngondoskodási Index felmérése is rámutatott – a magyar emberek 40 százaléka semmilyen intézményes formában nem képes megtakarítani. Ezen az alapon akár örülhetünk is annak, hogy a bankjegykötegeket a széfjeikben tároló gazdagokat ezek szerint jobban üti most az infláció, mint az átlagmagyart, aki pénze nagy részét hónapról hónapra kénytelen elkölteni és áruba forgatni. (Ám mivel a pénzromlás miatt csökken a kosárérték, amit a pénzünkből venni tudunk, ez csak abban a kontextusban igaz, hogy a ma megvett áru a jövő hónapban drágább lehet...)

Az inflációs környezetben a készpénzhez hasonló veszteséggel számolhatnak azok az emberek is, akik ugyan bankban tartják a spórolt pénzt, de a teljes összeget a folyószámlájukon parkoltatják, ami az esetek többségében semmilyen kamatot nem fizet. Erre utalt nyáron az OTP Bank Retail Megtakarítási Igazgatóságát vezető Nyitrai Győző, aki szerint az idén már korábban soha nem látott összegekről dönthettek a magyarok, ennek ellenére sokan hagyják parlagon a pénzüket. A pénzintézet szakértői szerint a friss megtakarítások egyharmada a számlákra lekötetlen összegként került, ahol nem termel pénzt a tulajdonosoknak, ráadásul az infláció miatt folyamatosan veszít az értékéből.

Mit veszthetünk?

A magas inflációt lényegében a készpénztartásra, a kamat nélküli betétben lévő összegekre kivetett adóként is el lehet képzelni. Ezt az adót azonban meg lehet spórolni. Mégpedig úgy, hogy bármilyen hozamot, kamatot nyújtó banki termékbe, megtakarítási csomagba teszik a pénzt az érintettek.

Jó eséllyel – hacsak nem kockázatosabb terméket választunk – a megtakarításainkra fizetett kamat vagy hozam nem fogja meghaladni az infláció mértékét, azaz a gyorsuló pénzromlás idején vélhetően csökken majd a pénzünk reálértéke, de a jelen helyzetben az is nyer, aki az infláció okozta veszteségét minimalizálni tudja.

Az infláció és a jegybanki kamatemelés idővel a betéti kamatokra is hatással lesz, azok is emelkedni fognak. Az, aki nem „hajolt le” az évi 1 százalékos kamatért, remélhetően megfontoltabban fog lépni, ha a bankok 2-3 százalékot fizetnek majd a betétekre.

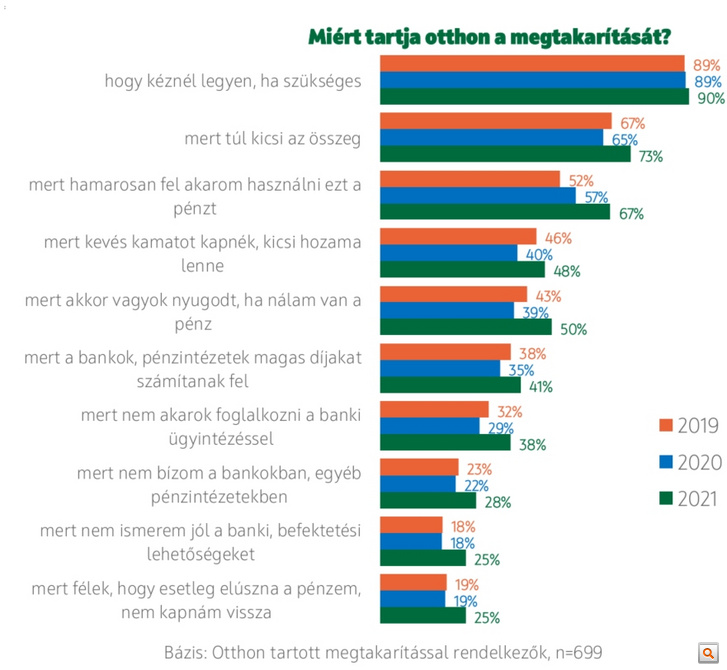

Jó, jó, de azért nem akarom/merem lekötni a pénzem, mert bármikor szükségem lehet rá – mondják sokan e sorok olvasói közül is bizonyára. Nincsenek egyedül, az OTP Öngondoskodási Index már idézett felmérése szerint az emberek 90 százaléka ezért tartja otthon a megtakarítását. Ugyanakkor fontos látni, hogy a megtakarítások döntő részét nem úgy őrzik a bankok, hogy azokhoz nem lehet hozzáférni. A lekötött betétek esetén a lekötési időre elvben járó kamatot bukjuk el. Ha kicsit több a tartalék, érdemes lehet megbontani a pénzeket, s eltérő futamidejű lekötésekbe helyezni. Ha jön a szükség, akkor csak a feltört betét kamatától búcsúzunk.

Fontos azt is látni – merthogy a pénz otthon tartásának ez a második indoka –, hogy nincs olyan kis összeg, amelyet nem érdemes félretenni. Minden, ma félretett forint jól jöhet majd, amikor arra szükség van. Számos bank kínál megtakarításiszámla-konstrukciót, ahol hónapról hónapra folyamatosan gyarapíthatjuk a félretett pénzünket.

Rovataink a Facebookon