Hogyan lehetünk Facebook-tulajdonosok?

További Világ cikkek

Piaci információk szerint május 18-án lesz a Facebook részvényeinek első nyilvános kibocsátása (angolul Initial Public Offering, ennek rövidítése az IPO kifejezés). A vállalat ötmilliárd dollár tőkét kíván bevonni azzal, hogy a meglévő 2,4 milliárd részvény mellé még 125 milliót kínálnak a New York-i Nasdaqon eladásra.

Százmilliárdos üzlet

Az új részvények kibocsátáskori árfolyama 28-35 dollár közé várható – ez 220-as forint/dollár árfolyamon 6160-7700 forintnak felel meg –, ami azt jelenti, hogy a társaság összes részvényének együttes értéke, azaz a cég méretét jelző úgynevezett piaci kapitalizáció mintegy 100 milliárd dollárra tehető.

Ezzel elmarad ugyan a három szektortárs, a Google, a Microsoft és az Apple mögött, de maga mögé utasítja a világ legnagyobb számítógépgyártójának számító Hewlett Packardot (48 milliárd dolláros tőkeérték) és a világ legnagyobb autógyártóját, a General Motorst (35 milliárd dollár).

A Facebook nem tervez osztalékot adni sem idén, sem jövőre, erre tehát egy jó darabig nem érdemes számítania annak, aki a cég részvényeiből vásárolna. Ennek ellenére valószínűleg sokan lesznek ilyenek, és vélhetően számos magyar kisbefektető is szívesen szállna be Mark Zuckerberg üzletébe.

A jegyzésből alighanem kimaradunk

Nem lesz nehéz dolguk: a hazai brókercégeknél május első hetében végzett adatgyűjtésünk szerint Magyarországon legalább nyolc-tíz helyen keresztül vásárolhatunk majd. Azonban várhatóan már csak a kibocsátás után, a szokásos tőzsdei kereskedésben vehetünk Facebookot.

Nem minket várnak

Erős jelzés, hogy az Európai Gazdasági Térség tagállamaiból csak az úgynevezett minősített befektetők vehetnek részt a tőzsdei kereskedést megelőző nyilvános jegyzésben. A minősített befektői státuszhoz az Egyesült Államokban is csak a legvagyonosabb magánügyfelek tudnak hozzájutni. Az is jelzésértékű, hogy szándékosan nem készült az Európai Unió szabályai szerinti kibocsátási tájékoztató.

Arra, hogy az IPO során, kibocsátási áron jegyezhessünk részvényt, inkább csak elvi lehetőségünk van. A bankok és brókercégek többsége ugyanis megpróbálja majd bizományosi szerződéssel az összes ügyfelének egyszerre jegyezni a kívánt részvényeket, azonban az óriási érdeklődés miatt erre elég kevés esélyt látnak, csak a Buda-Cash bízik abban, hogy már a tőzsdei kereskedés előtt beszállhat a Facebook-üzletbe.

Persze ha valaki tud strómant szerezni az Egyesült Államokban, esetleg kiugróan vagyonos ügyfél egy nagy európai szolgáltatónál, az esélyesebb arra, hogy beszálljon az IPO-ba, de hogy mennyire nem számít európai befektetőkre Zuckerberg – lásd keretes írásunkat –, azt jelzi: a jegyzési szabályokat elég keményen az amerikai befektetőkre szabták.

A kisbefektetők tehát várhatóan a jegyzés utáni időszakban lehetnek Facebook-tulajdonosok. A magyar idő szerint délután fél négyes New York-i tőzsdenyitástól kezdve bárki megbízhat ugyanis egy erre alkalmas, megfelelő jogosítványokkal bíró bankot vagy brókercéget, hogy vásároljon be neki a piacon.

Többféle költsége lehet

Az egyes bankok és brókercégek által felszámított költségek természetesen eltérőek. A vásárolni kívánt részvények árán kívül ég mindenhol ki kell fizetni egy, az összeggel arányos megbízási vagy kötési díjat. Ez „lábanként” értendő, tehát ha az általunk megbízott cég először megveszi a részvényt magának, aztán eladja nekünk, akkor ezt fogják felszámítani. Általában vannak minimális megbízási értékek is, ám ezek a legtöbbször alacsonyabbak, mint Facebook részvényre várt legkevesebb 30 dolláros ár.

Emellett természetesen szükségünk van egy értékpapírszámlára az adott intézménynél. Ezért a legtöbb helyen külön számlavezetési díjat számolnak fel. A következőkben megadott díjak viszont csak listaárak lesznek, mivel a legtöbb kereskedőnél több tényezőtől függően alakítják ki a megfelelő csomagot; ilyen például a befektetni kívánt összeg nagysága vagy az online kereskedés lehetősége.

Ezek a listaárak

Körkérdésünkre, hogy milyen feltétellel, milyen számlavezetési és kereskedési kondíciókkal vehetünk Facebook-részvényt, az alábbi adatokat kaptuk.

A Buda Cash az a cég, ahol a legkomolyabban bíznak benne, hogy náluk működni fog a bizományosi megoldás és már a jegyzésben is részt vehetnek a magyar kisbefektetők rajtuk keresztül. 1 százalékos a megbízási díjuk, a náluk vezetett számla költsége negyedévente 2400 forrint.

A KBC Equitasnál 0,25 és 0,45 százalék között mozog a megbízási díj, a számlavezetés havonta az ott tárolt (átlagos) vagyon 0,01 százalékába kerül, de maximum 2500 forint lehet.

Az Equilornál 1 százalék megbízási díjat kérnek el, 2500 forint negyedéves számlavezetési díj mellé. Itt magasabbnak mondható a minimális befektetés, pontosan 45 dollár, tehát a Facebook-részvényből jó eséllyel legalább két darabot kell vennünk.

A Concorde-nál 0,9 százalék + alkalmanként 5000 forintos megbízási díjat számítanak fel. Havonta 799 forint a számlavezetési díj.

A Hungáriánál azt ígérik, hogy jó eséllyel már az előkereskedési szakaszban, azaz fél négy előtt is hozzá lehet majd jutni rajtuk keresztül bizonyos mennyiségű részvényhez. Egyébként náluk 30 dollár a minimális tranzakció, és 0,8 százalék a kötési díj, számlavezetésre negyedévente 1500 forintot kell szánni.

A Quaestornál van egy fix 3000 forintos megbízási díj és egy a tranzakcióhoz kapcsolódó 0,5-1,5 százalék közti teljesítési díj is, a pontosabb költségekről a bevezetést követően nyilatkoznak. Havi számlavezetésre náluk 400 forintot kell szánni.

A CIB Bankban az értékpapírszámla havi 330 forintba kerül egy új ügyfélnek, 0,7 százalék a kötési díj (de minimum 10 000 forint). Emellett negyedévente kiszámláznak az ügyfél értékpapírjaira egy 0,04 százalékos értékpapír-állományi díjat.

A Raiffeisen 0,95 százalékot számít fel kötési díjként, plusz részvényenként 1 centet, emellett 40 dollár a minimum. Az értékpapírszámla költsége náluk 0,11 százalék évente.

Az Erste 0,9 százalékos kötési díjjal dolgozik, forintban 15 000 a minimális összeg, amivel foglalkoznak. Emellett 0,01 százalékot még szánnunk kell az értékpapírszámla díjára is.

A Solar Capitaltól azta tájékoztatást kaptuk, hogy egyedi megállapodásokat kötnek az ügyfelekkel, de itt is kell fizetni havi számlavezetési díjat, ami náluk havi 500 forint körül mozog. Az OTP-nél pedig a Facebook és a tőzsdefelügyelet bővebb tájékoztatása után adnak felvilágosítást a várható feltételeikről.

Mire számíthatunk?

Két kereskedőcég is kiadta a saját elemezését a napokban a részvények nyilvános kibocsátásáról, fogódzónak a Concorde és az Equilor is a hasonló nagyobb internetes cégek tőzsdére lépését használta.

A Concorde szerint az a kérdés, hogy a cégnek sikerül-e a rajongók elidegenítése nélkül megközelítenie vagy elérnie a Google pénzügyi mutatóit. Amennyiben igen, úgy a részvények további árfolyam-emelkedés előtt állnak, ha viszont mindez nem sikerül, akkor a Facebook várhatóan nem bizonyul jó befektetésnek.

„A papírok kibocsátási ára várhatóan az idei várt nettó eredmény hetvenszeresének megfelelő piaci kapitalizációt tükröz, a teljes cégérték 100 milliárd dollár körüli, ez az árazás pedig ilyen méretű cégek esetén kiemelkedőnek számít. Ma már a felhasználók több időt töltenek a Facebookon, mint a nagy versenytárs, a Google oldalain, és számuk is hasonló. Ugyanakkor a Google egy felhasználóra vetítve kilencszer akkor árbevételt és hétszer akkora adó és amortizáció előtti üzemi eredményt ér el, mint a Facebook” – mondta el Móró Tamás, a Concorde vezető stratégája.

Az Equilor szerint túlfűtöttnek tűnik a Facebook részvénye. A közösségi média szektorában eleve optimisták a piaci szereplők, erre jó példát jelent a LinkedIn és a Zynga tavalyi tőzsdére menetele, ahol a cégek alapvető működési módjai, azaz a fundamentumaik háttérbe szorultak a lelkesedő piaci hangulathoz képest.

A jelenlegi piaci hangulatot figyelembe véve az látszik, hogy a Facebooknál nehezen indokolhatóak a növekedési várakozások. Bár a tőzsdére menetelt követően akár a LinkedInnél látott triplázódásra is sor kerülhet az árfolyamban, hosszabb távon tekintve felfokozott várakozásoknak kell megfelelnie a társaságnak, ami jelentős kockázatot von maga után. Mindezek ellenére azonban vételre buzdít az Equilor.

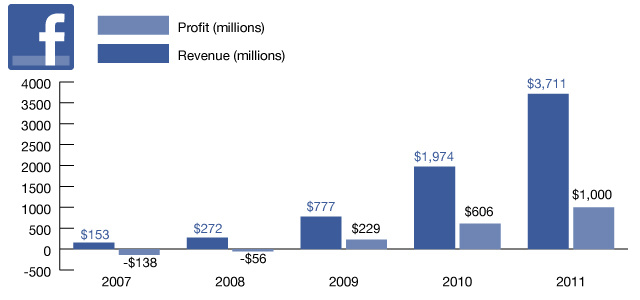

| Eredménykimutatás, millió USD | 2009 | 2010 | 2011 |

| Árbevétel | 777 | 1974 | 3711 |

| Értékesítés közvetlen költségei | 223 | 493 | 860 |

| Bruttó fedezet | 554 | 1481 | 2851 |

| bruttó fedezeti hányad | 71,3% | 75,0% | 76,8% |

| Marketing- és értékesítés költségei | 115 | 184 | 427 |

| Kutatás-fejlesztés ráfordításai | 87 | 144 | 388 |

| Központi irányítás költségei | 90 | 121 | 280 |

| Közvetett költségek összesen | 292 | 449 | 1095 |

| Üzemi/üzleti eredmény | 262 | 1032 | 1756 |

| Egyéb bevételek és ráfordítások | 8 | 24 | 61 |

| Társasági és egyéb adó | 25 | 402 | 695 |

| Nettó eredmény | 229 | 606 | 1000 |

| nettó eredmény a törzsrészvényesek felé | 122 | 372 | 668 |

| EPS (teljes részvényszámmal) | 0,09 | 0,25 | 0,43 |

| EBIT-ráta (üzemi eredmény és árbevétel hányadosa) | 33,7% | 52,3% | 47,3% |

| Árbevétel/értékesítés hányadosa | 140,3 | 55,2 | 29,4 |

(Forrás: Equilor)