További Gazdaság cikkek

-

Varga Mihály: A jelenlegi nemzetközi pénzügyi struktúra átalakítása szükséges

Varga Mihály: A jelenlegi nemzetközi pénzügyi struktúra átalakítása szükséges - Megszólalt Varga Mihály a kínai hitelről, hamarosan jöhet a Szamuráj-kötvény

- Most már hivatalos, megindult a deficiteljárás Magyarország ellen

- A 4iG megveszi a Direct One műholdas ügyfélállományát

- A kánikula miatt veszélybe kerülhet az áramellátás, rendeletmódosítással avatkozik be a kormány

Amikor alig két-három éve, 2011–12 körül mindenki azon pánikolt, hogy közel a vég, és mindjárt szétesik az eurózóna, kevesen gondolták volna, hogy ilyen gyorsan megoldódik minden, legalábbis látszólag. Egy ideje – pontosan 2012 nyara óta – nem jönnek hírek arról, hogy mikor épp melyik európai ország megy csődbe, a valóban becsődölt görögöktől és Ciprustól kezdve egészen Olaszországig és Spanyolországig, sőt Franciaországig. El is felejtettük az euróválságot.

Nagy az esély arra, hogy 2008 után harmadszor is recesszióba csúszik az európai valutablokk. Kezdenek visszatérni a félelmek, hogy az államadósság több országban nem fenntartható, vagy hogy valami, a csődnél kevésbé látványos, de szintén elég fájdalmas, ráadásul elhúzódó rossz dolog kezdődik.

Sehova nem megy ez az egész

Madártávlatból így néz ki az eurózóna teljesítménye történetének eddigi 14 éve alatt (a grafikon a 2000-es átlagos GDP-hez viszonyított elmozdulást követi, változatlan árakon, tehát az infláció hatását kivonva):

Látható, hogy hat éve nincs növekedés az eurót használó országok egészében. Nem csak annyi történt 2008-ban, hogy az európai gazdaság letért az eredeti növekedési pályájáról, hanem még a 2009–2010-es, kiábrándítóan lassú fellendülést sem tudta tartani. Másodszor is recesszióba csúszott a valutablokk, és most úgy tűnik, hogy még a tavalyi, de még az egyel korábbi fellendülésnél is gyengébb ütemet se tudja tartani.

Még mindig nem sikerült elérni a 2008 első negyedéves eddigi csúcsot. Sőt, valószínűleg harmadszor is recesszióba fog kerülni a valutablokk, azaz még egyszer lefelé fog konyulni a fenti vonal (recesszióról hivatalosan akkor beszélnek a közgazdászok, ha a reál GDP két egymást követő negyedévben is csökken – de ennél fontosabb, hogy ilyenkor csúnyán megakad a gazdaság lendülete, amit mindennapi életben is érezni lehet).

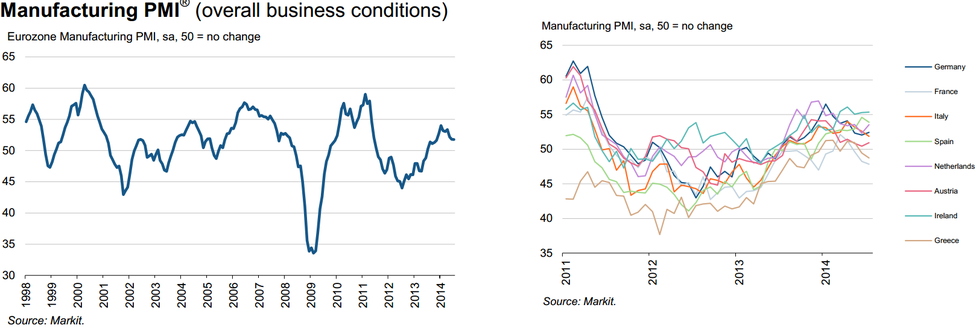

Eléggé úgy tűnik. Szinte minden létező mutató arra enged következtetni, hogy lassul a kontinens. Ezek közül is a legérzékenyebb, tehát az aktuális trendeket leggyorsabban bemutató reálgazdasági mutató, a Markit Economics feldolgozóipart követő beszerzési menedzserindexe (ami lényegében olyan, mint egy közvélemény-kutatás, csak vállalatvezetőkkel, és arról, hogy hogyan megy a cégük pillanatnyilag), igen gyenge trendet mutat:

Ebben benne vannak a geopolitikai feszültségek is, főleg a német cégeket viszonylag érzékenyen érintő orosz szankció, és az ezek körüli bizonytalanság – de a vállalatok részben a világgazdaság általános gyengeségére is reagálnak a lassítással.

Hogy nemzetközi perspektívában lássuk az európai gazdaság szenvedését, így néz ki az eurózóna növekedése a másik két nagy fejlett országhoz, az Egyesült Államokhoz és Japánhoz képest (a zöld vonal az USA GDP-je, a kék pedig Japáné; fontos, hogy itt nem abszolút értékben, hanem mindegyik ország a 2007 negyedik negyedéves teljesítményéhez viszonyítja az ábra a GDP változását)*.

(*Itt azért áll az európai GDP picit jobban a válság előtti csúcsához képest, mert itt a piaci árfolyamon számolt gazdasági teljesítményt látjuk, nem a reál GDP-t. De a trend itt is elég egyértelmű.)

Persze az eurózóna nem egy ország, éppen ez a baj vele. Valójában egészen különböző karakterű gazdaságok laza kollektívája csak, amelyeket a közös jegybankon kívül nem kötnek össze annyira erős szálak. Ennek megfelelően ugyanezen az időtávon teljesen máshogyan mozogtak. A 2000-es teljesítményez képest reálértéken így változott a nagyobb euróországok és Ausztria gazdasága (a hatás kedvéért odatettük Magyarországot is):

Ezen az ábrán nemcsak egymáshoz, hanem a saját 2008 körüli csúcsukhoz is érdemes mérni a nagyobb európai országokat (ha zavaró a vonal, az országok rákattintva ki-be kapcsolhatóak). Spanyolország és Olaszország sehol sincs ehhez viszonyítva, Franciaország éppen hogy egy picivel került magasabbra – igaz, ők eleve kisebbet estek a válság idején –, a legnagyobb gazdaság, Németország viszont nagy nyertes lett a többiekhez képest.

Ez egy dolog, a gazdaságban nincs sok erő és dinamizmus, bár ez önmagában is sokféleképpen is ártalmas (a jövőbeli potenciális növekedéstől való elmaradás az idő haladásával megsokszorozódik; a gazdaság szereplői sem várnak növekedést, ezért nem bővítenek, stb.). Ezen túl nagy baj van két másik fő gazdasági mutatóval is: az inflációval és a munkanélküliséggel.

A munkanélküliség éppen a közelmúltban kezdett lefordulni a közelmúltbeli, 12 százalékos csúcsáról – ez a javulás viszont elég törékeny, és a gazdaság megtorpanása bármikor visszafordíthatja a folyamatot. Magyarul újra milliók kerülhetnek utcára.

A magas munkanélküliség és az általában is gyenge gazdaság azt is jelenti, hogy a dolgozók sokkal kisebb eséllyel tudnak csak béremeléseket kiharcolni. Ezért kevesebbet is fogyasztanak, ami visszafogja az árak emelkedését. Most már egyre közelebb kerül az európai infláció a nullához, sőt, az országok jelentős részében már most negatív.

Ha pedig csökkennek az árak, akkor abból elég nagy baj lehet. Az európai országok pénzügyi helyzete szempontjából a legfontosabb az, hogy a defláció miatt a jövedelmek csökkennek, az adósság viszont ugyanakkora marad. Tehát egyre kevesebb pénzből kell az esetenként eleve igen nagy adósságokat törleszteni.

A hosszú táv: sivár

Az európai társadalom elöregedőben van, és eladósodott. Ezért a lakói inkább megtakarítanak, mint költenék a pénzt, és most úgy tűnik, hogy beruházni sincs kedve senkinek – állítja három európai jegybankár ebben a tanulmányban. Mások szerint viszont a fő probléma maga az eurózóna, tehát az, hogy különböző országok egy pénzt használnak, de nagyrészt hiányoznak azok a mechanizmusok, amelyek kiegyenlítenék a rendszert érő sokkokat. Persze nagyívű intézményi és strukturális reformokkal javítható lenne a helyzet, de az eurózóna politikai vezetése eddig csigalassan, és csak nagy nyomás alatt tudott ilyeneknek nekivágni.

Túl sok a megszorítás, túl zombik a bankok

De miért került ilyen sanyarú helyzetbe az euróövezet, miközben az Egyesült Államok egy talán még mélyebb bankválságból sokkal jobban ki tudott kecmeregni?

Az egyik ok az, hogy az európai bankrendszer benne maradt a csávában, sőt, egy sor országban még rosszabb lett a helyzete. Nem szabadultak meg közvetlenül a válság után a semmit nem érő eszközeiktől, azaz nem tisztították meg a könyveiket – ellentétben az ezen igen gyorsan túllépő amerikai társaikkal. Így nem tudtak és azóta sem tudnak igazán hitelezni a magánszektorban, pedig ugye ez lenne a fő funkciójuk. A vállalati hitelek állománya így változott az eurózónában (ez az, amivel a bankok a vállalatokat pénzelik):

Tehát nem hogy nőttek volna a kihelyezett hitelek, hanem brutális mértékben apadtak: jó ötszázmilliárd euró elpárolgott a vállalatok finanszírozásából – és ezek még csak a vállalatok, a háztartások fogyasztói és ingatlanhiteleinél hasonlóan nagy a zsugorodás. A bankok zombivá válása akkora erejű szembeszél, amivel szemben már az is szép teljesítmény, hogy nem volt még nagyobb visszaesés.

Ráadásul több országban, főleg a bajba került délieknél a bankok még rosszabb helyzetbe kerültek az euróválság idején. Megrendült a bizalom, az államkötvények hirtelen jóval kevesebbet értek, ami miatt tovább romlott a bankok pénzügyi helyzete. Ez csak még jobban elhalasztotta a talpra állásukat.

Eközben az eurózóna problémásabb országainak kormányai nem tehettek mást, mint hogy megszorításokat hajtsanak végre. Erre kötelezték őket a 2011 végén felállított új uniós költségvetési szabályok, az ezek mögötti háttéralkuk, és az, hogy egész országok kezdtek rettegni a befektetők haragjától. Csakhogy sok közgazdász szerint ahelyett, hogy a kiadások csökkentésével egészségesebb pénzügyi helyzetbe kerültek volna, kialakult a megszorítási csapda:

Ha ugyanis az állam kevesebb pénzt költ, akkor az hiányozni fog a gazdaságból. A megszorítás-központú hozzáállás máig nem változott meg igazán. Franciaországban épp a héten borult a kormány, miután távoznia kellett a megszorításokat megszállottan ellenző kormánytagoknak. Németország pedig annak ellenére nem költi a pénzt, hogy megtehetné: hiába kap gyakorlatilag ingyen pénzt, mégis inkább csökkenti az államadósságát.

És eközben féloldalas maradt az eurózóna, azaz az euró árfolyama továbbra is teljesen más hatást gyakorol a különböző országok külső pozíciójára. Csak annyiban enyhült a korábbi észak-dél megosztottság, hogy most már az északi, hitelező országok is sokkal gyengébben teljesítenek. Az eurózóna külső, folyó fizetési mérleg többletének óriási többségét viszont továbbra is Németország adja egymagában.

A bankok tehát mozdulatlanok, el vannak foglalva saját sebeik nyalogatásával, a kormányok pedig szívják ki a pénzt a gazdaságból. Ki segíthet ilyenkor?

Itt már csak a pénzeső segíthet

Ez az egész arra mutat, hogy itt csak egy valaki segíthet, az Európai Központi Bank. Amelynek vezetője, a ravasz tekintetű olasz Mario Draghi 2012 nyarán egyetlen mondattal lerendezte az európai adósságválság körüli pánikot. Akkor azt mondta egy londoni bankárokkal teletömött konferenciateremben, hogy "az Európai Központi Bank

mindent meg fog tenni,

hogy megmentse az eurót. És higgyék el nekem, ez elég lesz."

Annyira elég lett, hogy azóta a fenntarthatatlan szintről egészen mélyre süllyedtek az olasz és a spanyol államkötvények hozamai. Draghi londoni beszédének ez az egyetlen mondata, bármilyen abszurd is ez, elvágta a pénzügyi pánikot. Korábban ugyanis a befektetők szemében éppen azért ingott meg a déli országok pénzügyi helyzete, mert úgy látták, hogy nincs mögöttük ott az európai jegybank mély zsebe (akkoriban még bizonytalan volt, hogy Németország elkötelezi-e magát a déliek benntartása mellett). Az olasz jegybankár viszont ezzel a mondattal biztosított először mindenkit, hogy de, az EKB ott van.

Draghi ugyanis először adta egyértelmű jelét annak, hogy nem keres kifogásokat többé, hogy miért alacsony az infláció: most már ő is egyértelműen összefüggésbe hozta az árak gyengeségét a gazdaság gyengeségével. Hiába esik 2011 óta folyamatosan az európai infláció, korábban mindig valami külső tényezőre, így az olajár vagy élelmiszerárak esésére hivatkozott az olasz jegybankár, amikor emiatt kellett magyarázkodnia. Szintén új elem volt a beszédben, hogy most az eddigieknél megengedőbb hangot ütött meg a költségvetés témájában.

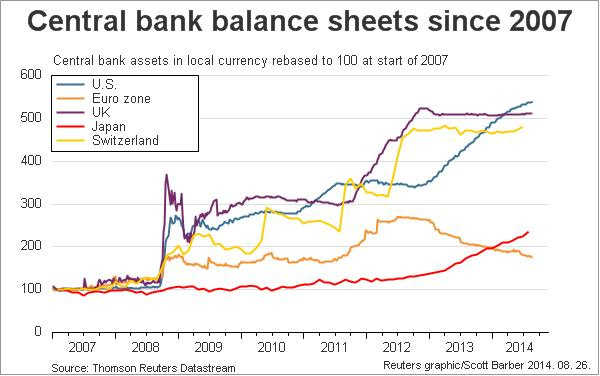

Ebből az következhet, hogy az EKB elkezdett elmozdulni abba az irányba, hogy elindítson egy, az amerikai QE néven futó programhoz hasonló mennyiségi lazítást. Azaz hatalmas mennyiségben kezdjen kötvényeket vásárolni, hogy még lazább pénzügyi feltételeket hozzon létre. Eddig látványosan tartózkodott az ilyesmitől az európai jegybank, inkább rendkívüli hiteleket adtak a bankoknak, amikor muszáj volt, de aztán azt is visszaszívták. Ezzel eléggé elmaradtak a többi jegybankhoz képest, amelyek sokkal több értékpapírt vásároltak össze:

Bár az európai QE-vel van néhány elég nagy probléma (például hogy az USA-val ellentétben Európában döntően a bankok hitelezik a cégeket, nem a kötvénypiac, így a kötvénypiaci segítség nem biztos, hogy utat talál a reálgazdaságba), most egyre többen számítanak arra, hogy az EKB tényleg bele fog kezdeni a nagy kötvényvásárlásba valamilyen formában.

Egymásnak estek a közgazdászok is

Az európai pénzpolitikai tanácstalanságnak volt egy igen szokatlan momentuma is, amikor gyakorlatilag egymásnak esett a két (talán) legtekintélyesebb gazdasági szervezet, a Nemzetközi Valutaalap (IMF) és a világ rejtélyes szuperjegybankja, a Nemzetközi Fizetések Bankja (BIS). A két szervezet szerint teljesen mást kellene csinálnia az ECB-nek. Az IMF szerint sokkal nagyobb előnyei vannak a mennyiségi lazításnak, mint hátrányai, a BIS szerint viszont ez csak megerősíti a bankokat és a tőkepiacokat a felelőtlenségben, és ehelyett inkább szigorítani kellene, például ideje lenne lassan kamatot emelni.

A globális pénzpiacokon viszont máris döntöttek a kérdésben. Erre utal legalábbis az euró dollárral szembeni árfolyama, ami egyéves mélyponton van, és az európai országok kötvényeinek hozama is. Az európai államkötvények hozamai pedig borzasztó mélyre zuhantak. Néhol már a negatív tartományba, például a német hároméves kötvény esetében is – ez azt jelenti, hogy a

Ez minden, csak nem normális. Azt jelenti, hogy a befektetők arra számítanak, hogy nagyon hosszú ideig gyenge marad az európai gazdaság a jövőben is, az infláció is nyomott marad, és az EKB is laza politikát fog folytatni. Ez a gyengeség viszont folyamatosan új pénzügyi és politikai válságokkal fenyeget.

Olvasnék még a témáról!

Mario Draghi legutóbbi beszédének szövegét itt olvashatja el, igaz, pár fontos részt igazából máshogy, azaz sokkal keményebben adott elő, mint ahogy a leiratban szerepel. A közelmúltbeli vitát elég jól összeszedte a Bruegel intézet blogja és a Counterparties. Az eurózónáról élvezetesen, bár elég elfogultan szokott írni Yanis Varoufakis görög közgazdász a saját blogján, Ambrose Evans-Pritchard a Telegraphban, Wolfgang Münchau pedig a Financial Times-ban.