Így terelik normális mederbe az életünket Matolcsy Györgyék

További Gazdaság cikkek

-

Áttörhette a falat a kormány, rendkívüli lépés jön az üzemanyagáraknál

Áttörhette a falat a kormány, rendkívüli lépés jön az üzemanyagáraknál - A Peloton világszerte mintegy 400 munkahelyet szüntet meg, ezért a vezérigazgató lemondott

- Bezárja egyik erdélyi gyárát a kábelgyártó Leoni

- Forgalomba helyezték az M6-os Bóly és Lippó közötti szakaszát

- Az MBH Bank több szervezettel is megállapodást kötött

A Monetáris Tanács kedden változatlanul, 13 százalékon hagyta a jegybanki alapkamatot, ugyanakkor a kamatfolyosó felső szélét a korábbi 17,5 százalékról 16,50 százalékra módosították.

AZ INDEXNEK NYILATKOZÓ ELEMZŐK EGYETÉRTETTEK ABBAN, HOGY AZ EFFEKTÍV KAMAT LEGHAMARABB SZEPTEMBERBEN ÉRHET ÖSSZE AZ ALAPKAMATTAL.

A jegybank tavaly szeptember 27-én 125 bázisponttal emelte meg legutóbb az alapkamatot, 13,0 százalékra, és az ülést követően bejelentette az alapkamat-emelési ciklus leállítását. A monetáris szigorítás ugyanakkor októberben más eszközökkel folytatódott. Az MNB rendkívüli bejelentéssel megemelte a rendszeresen megtartott, egynapos jegybanki betéti tenderek kamatát 18 százalékra, majd májustól minden kamatdöntő ülésen 100 bázisponttal csökkentette. Az augusztusi kamatdöntésen maradt a stratégia.

A döntésnél is fontosabb lehet a jegybank kommunikációja

„Annak ellenére, hogy a forint nagy fokú érzékenységet mutat a globális tényezőkre, a jegybank júliusi kamatdöntő ülése óta az euróval szembeni árfolyamnak sikerült egy nagyjából elfogadható sávban maradnia. A forint még mindig 383 körül gravitál, illetve a piac gyakorlatilag teljesen beárazta a következő kamatcsökkentést, ez összességében megkönnyíti a Monetáris Tanács közelgő döntését” – jelezte lapunknak korábban Virovácz Péter. Az ING vezető elemzője arra is rámutatott, hogy az augusztusi kamatdöntés alkalmával egyúttal el is igazíthatná a piacokat a jegybank, hogy mire számíthatnak a szeptemberi kamategyesítés után, amikor az alapkamat és az irányadó kamat összeérhetnek.

Nagy János, az Erste makrogazdasági elemzője pedig megjegyezte, hogy meghatározó lehet, milyen indikációt ad az MNB a szeptembert követő világra: azaz hasonló vagy esetleg lassabb ütemben folytatódhatnak a kamatcsökkentések. A szakértő szerint fontos lenne az előretekintő iránymutatás, mert a kamatpálya körüli bizonytalanságok a forintot gyengítő tényezők lehetnek.

Erősödéssel várta a forint a jegybank döntését

Már a jegybank döntését megelőzően erősödött a forint, a kedd reggeli 383-as szintről dél körül 381 közelébe ért az euróval szemben. A kamatdöntést követően, 14 óra 20 perckor 382,46 forintot ért egy euró.

A kamatdöntést követő háttérbeszélgetés után megindult a forint, 16 óra magasságában 380,87 forint volt egy euró.

Egy órával később némileg visszagyengült a magyar fizetőeszköz, 17 órakor 381,4 forintnál járt az euró. Korábbi tapasztalataink alapján a jegybank kamatdöntése hatással van a forint árfolyamára is. A szakértők szerint most azonban a 100 bázispontos kamatcsökkentést már beárazta a piac, így ez a döntés nem rengeti meg a magyar fizetőeszközt. Ugyanakkor meglepetést okozhat az árfolyamban az MNB kommunikációja a kamatpályával kapcsolatban.

Megszületett a döntés: vágják az effektív kamatot

Virág Barnabás, a Magyar Nemzeti Bank alelnöke a sajtótájékoztatón bejelentette: 14 százalékra módosítják, tehát 100 bázisponttal csökkentik az effektív kamat mértékét. Így folytatódik a jegybank kamatnormalizációs időszaka. A jegybank értékelte a hazai infláció alakulását és megállapították, hogy széles körben zajlik a dezinfláció, az inflációt 2024-ben is tovább kell csökkenteni. A fogyasztói árak éves összevetésben 17,6 százalékkal emelkedtek, a maginfláció 17,5 százalékos volt. Idén a gazdaságpolitika minden vektora erősen dezinflál.

Várhatóan az ősz folyamán egy számjegyű tartományba mérséklődik az infláció

– jelezte Virág Barnabás, hozzátéve: óvatosságra int, hogy a szolgáltatások esetében a dezinfláció később kezdődött és lassabb ütemű.

A jegybanki alelnök kifejtette: 2023 második negyedévben éves összevetésben 2,4 százalékkal mérséklődött a hazai GDP. A gazdasági visszaesés fő oka a magas infláció miatt beszűkült kereslet. A folyó fizetési mérleg egyenlege a korábbi várakozásoknál számottevően kedvezőbben alakulhat. A nemzetközi befektetői hangulat azonban romlott és változékonyabbá vált. Az árazásokról elmondta, hogy egyes cégek a működési költségeknél is nagyobb mértékben emelték az áraikat, ami sok esetben nem is volt indokolt.

Mutatja az irányt a jegybank

Virág Barnabás kiemelte, egyértelműnek látják, hogy a gazdasági visszaesés oka a fogyasztás visszaesése, amely a magas inflációra vezethető vissza. Tehát a jegybank szerint a gazdasági visszaesés fő oka a magas inflációs környezet. Az MNB a negatív külső környezet úgy értékelte, hogy a hazai piacok erre érzékenyen reagáltak. „Egyes nagy gazdaságokban a konjunktúra lassulása figyelhető meg” – tette hozzá.

A monetáris politika dezinflációs hatása széles körben jelentkezik

– mondta Virág Barnabás. A jegybank augusztusban a korábbi ütemben folytatta az egynapos tenderek kamatkondícióinak közelítését az alapkamathoz:

- A Tanács az O/N fedezett hiteleszköz kamatát 100 bázisponttal 16,5 százalékra mérsékelte.

- A kötelező tartalék választható részére fizetett kamat 100 bázisponttal 14 százalékra mérséklődik.

- Az egynapos betéti gyorstenderek és devizacsere-tenderek esetében 100 bázisponttal alacsonyabb kamatszint alkalmazása indokolt.

Kiemelte, hogy a kamatdöntések tekintetében 4 fontos tényezőt vizsgál a jegybank: óvatosság, fokozatosság, piaci kamatvárakozások, előretekintő iránymutatás. Most pedig az előretekintő iránymutatásra fektetnek nagyobb hangsúlyt, az irányadó és alapkamat összezárása utáni időszakról árulnak el többet.

Virág Barnabás hangsúlyozta, hogy a monetáris politika új szakaszba lép majd, amikor az alapkamat az effektív kamattal azonos szintre lép. „Fontosnak tarjuk, hogy a dezinflációs szakasz megindult, de ezt fenn is kell tartani”. Majd azt is hozzátette: az inflációs cél elérése és a pénzpiaci stabilitás lesznek a legfontosabb elemek a jegybank stratégiájában. „Az infláció gyors leszorítása eredményezheti a majd a gazdasági növekedést” – emelte ki a jegybank alelnöke.

A JEGYBANK SZERINT a Szigorú monetáris politika a jövőben is szükséges a dezinflációhoz.

Az összezárást követően a jegybanki eszköztár egyszerűsítése várható, ezt szeptemberben alakítják majd ki a MNB szakemberei. „A monetáris politika nem robotpilóta. Az összezárást követően adatvezérelten lépésről lépésre alakítjuk ki a kamatkondíciókat” – húzta alá.

Az Amundi Alapkezelő külön értékelte az adatokat

„A monetáris eszköztár egyszerűsítése feltehetőleg az egynapos betéti eszköz megszűnését jelenti, hiszen az alelnök azt is elmondta, hogy megmarad a jegybanki diszkontpapír és a swappiaci instrumentumok” – írta elemzésében Kiss Péter, az Amundi Alapkezelő befektetési igazgatója, aki hangsúlyozta azt is, hogy az alelnök több ponton is kiállt a szigorú monetáris kondíciók mellett.

Virág Barnabás emellett azt is megjegyezte, a jegybank nem „robotpilóta üzemmódban” működik, azaz a 100 bázispontos csökkentési ütem a szeptember utáni időszakban nem automatizmus, sőt, ez a jelenlegi megítélése szerint túl gyors ütem lenne. Ezzel kapcsolatban az Amundi Alapkezelő befektetési igazgatója hangsúlyozta, hogy ez októberben 50 bázispontos kamatcsökkentést valószínűsít. „A heti bontású GDP tracker a 3. negyedévben az előző negyedévhez képest élénkülést mutat, bár kevés adat alapján, de az már valószínűsíthető, hogy a várakozásunkkal megegyezően né/né alapon már növekedést láthatunk a harmadik negyedéves GDP-adatban” – zárta elemzését.

Vállvetve küzd a kormány és a jegybank

Virág Barnabás szerint a szigorú monetáris politika a kulcs az árstabilitás eléréséhez, erős dezinflációt indított be a határozott monetáris szigorítás. Ennek, és a hatékony inflációtörő kormányzati intézkedéseknek tulajdonítja, hogy 8 százalékponttal csökkent év eleje óta az inflációs mutató.

Az idei évben a kormányzati politikában is több olyan lépést láttunk, amelyek képesek támogatni ezt a dezinflációs pályát

– mondta a jegybanki alelnök, megjegyezve, hogy a kormányzati intézkedések inflációcsökkentő hatása a következő hónapokban is jelen lesz. Megállapította: a fogyasztói kosarakban is látható, hogy csökken az infláció, árcsökkenéseket mértek.

Az élelmiszerárak csökkenése augusztusban is folytatódott.

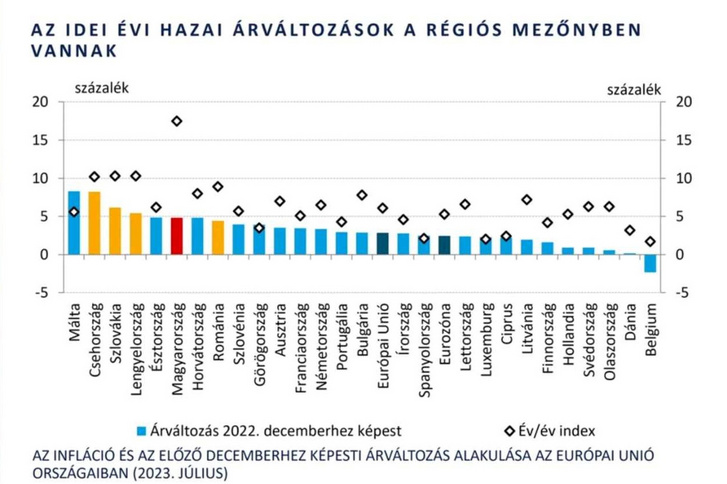

Az inflációs várakozások a vállalati szektorban csökkentek és közelítik azt a szintet, ahol a háborút megelőző időszakban voltak. A hazai infláció alakulásáról elmondta, hogy az év végére jó eséllyel egy számjegyű lesz, ráadásul az év/év inflációnk a régiós mezőnyben fog alakulni.

A GDP négy negyedéve tartó csökkenéséről elmondta, hogy azt a magas infláció okozta, ugyanis ennek nyomán csökkent a belső kereskedelem, a lakossági fogyasztás és a beruházások. Az összezárást követően átalakul és egyszerűsödik az eszköztár. Kivezetésre kerülnek egyes eszközök, amire nincs szükség, a pénzügyi stabilitást támogató eszközök velünk maradnak, például a swapeszközök, a diszköntkötvények).

javulás indulhat meg a gazdaság teljesítményében, ennek a kulcsa az infláció további csökkentése, hiszen a kereslet így normalizálódhat.

Virág Barnabás arra is emlékeztetett, hogy külkereskedelmi mérleg „nagyon gyors és jelentős javuláson megy át az idei évben”. Ám a nemzetközi pénzpiaci környezet romlott, változékonyan alakult: „fejlett piacokon a korábban vártnál magasabb kamatkörnyezet alakult ki”.

Nincs egyértelmű üzenet?

Regős Gábor, a Makronóm Intézet elemzője leszögezte: a mai ülés kapcsán nem a konkrét döntés jelentette a legnagyobb izgalmat, hanem hogy mond-e valamit arról a jegybank, mi várható szeptember után. Valamilyen ütemű lazítást lehetővé tesznek a várhatóan továbbra is folytatódó dezinflációs folyamatok, azonban a forint sérülékenysége és a nemzetközi környezet óvatosságra int. Ez azt jelenti, hogy a lazítás csökkenti a hozamkülönbözetet, ez pedig a forintot gyengíthetné, azaz ellentétes lenne a jegybank inflációs céljával. Az energiaárak elmúlt időszaki volatilitása, illetve a kínai gazdaság problémái szintén óvatosságra intenek.

A jövőre vonatkozóan azonban a jegybank nem adott egyértelmű iránymutatást a kamatpályára vonatkozóan.

A Makronóm Intézet elemzője azt is kiemelte, hogy a jegybanki vezetés prezentációjában két szempontra hívta fel a figyelmet: egyrészt a szolgáltatások inflációjára, másrészt pedig a munkaerőpiac helyzetére, amely a béremelkedésen keresztül gyorsíthatja az inflációt. Regős Gábor arra is emlékeztetett, hogy ami konkrétum elhangzott, az a szigorú kondíciók fenntartása, illetve az adatvezérelt üzemmód, ami azt jelenti, hogy még nem lehet megmondani, mi lesz konkrétan a kamatpálya szeptembert követően,

de nem feltétlenül kell az eddigi ütemű csökkentés folytatására számítani.

Az eszköztár egyszerűsítése az egynapos betéti eszköz kivezetését jelentheti. A döntések során bár nem került kimondásra, de fontos szerepe lehet a forintárfolyam alakulásának is – tette hozzá az elemzésében.

(Borítókép: Matolcsy György 2023. március 8-án. Fotó: Kovács Attila / MTI)