További Magyar cikkek

A jövõ évi adócsomag eddig ismert részletei alapján laptársunk, a Portfolio.hu megnézte, hogyan változik jövõre az adóteher, mely jövedelemsávba esõk járnak jól, illetve kevésbé jól.

Marad a magas szja-terhelés

A munkavállalók adóterhelését alapvetõen a személyi jövedelemadó változása, a teljes munkaerõköltséget pedig a munkáltatói járulék mérséklése módosítja jövõre.

A 18 százalékos adókulcs 1,7 millió forintról 2 millió forintra tolódik ki, ez pedig praktikusan annyi jelent, hogy a 300 ezer forint széles "rés" adóterhelése 36 százalékról 18 százalékponttal csökken. Gyorsan belátható, hogy aki tehát 2 millió forint feletti bruttó jövedelemre tesz szert egy évben (nagyjából 167 ezer forint/hó), az ennek a 300 ezer forintnak a 18 százalékát "nyeri meg", éves szinten 54 ezer, havi alapon 4500 forintot - írja a Portfolio.hu.

Azok esetében, akiknek a bruttó jövedelme 1,7 és 2 millió forint (142-167 ezer forint/hó) között van, értelemszerûen kisebb az adóhatás, 1,7 millió forint alatti szegmensben pedig egyáltalán nem jár jól a változásokkal az adófizetõ. Mindez összefoglalható az alábbi grafikonnal, ami a havi bruttó jövedelem függvényében mutatja az átlagos szja-terhelést.

Ebbõl is leszûrhetõ, hogy az adóterhelés 142 ezer forint felett kezd el csökkenni, bár a változás nem átütõ erejû. Annál is inkább, mert eközben a marginális adókulcsokat az adócsomag alig érinti. A havi jövedelmeket tekintve az említett nem túl széles, 142-167 ezer forintos tartományban lesz érzékelhetõ csökkenés, máshol (a jelenlegi tervek szerint) nem.

Mi is az a marginális adókulcs?

Marginális adókulcs alatt az utolsó megszerzett forintunk után fizetendõ adót értjük. Mi számításainkban praktikus okokból nem forintonként, hanem 10 ezer forintonként léptettük a skálát, ez az eredményeket nem befolyásolja. A marginális adóba (vagyis az utolsó forintok után fizetendõ adóba) számít az is, ha valaki az így elért magasabb jövedelme miatt adókedvezménytõl esik el. A magyar szja-rendszerben ilyen az adójóváírás intézménye, ami fokozatosan fogy el a jövedelem növekedésével. \"Normális\", progresszív szja mellett a marginális adókulcs folyamatosan emelkedik vagy stagnál, de a mértéke (mint ahogy erre a következõ bekezdésben kitérünk) sehol sem túlságosan nagy.

A marginális adókulcsnak azért van kiemelt jelentõsége, mert a mindennapok gazdasági döntéseinél gyakran fontosabb szerepet tölt be, mint az átlagos adóterhelés, hiszen a változások, új lépések hatásai számítanak. Így például egy pótlólagos jövedelemszerzés, vagy egy munkáltatói béremelési döntés esetén a felmerülõ adóköltségre a marginális adókulcs világít rá. Vagyis ha valakinek évközben azt mondja a fõnöke, hogy 10 ezer forinttal emeli a bruttó fizetését, akkor a marginális adókulcsnak megfelelõ teher levonása után kapjuk meg a nettó jövedelemnövekedést. Éppen ezért a teljesítményösztönzés szempontjából igen fontos lehet, hogy a marginális adókulcsokban ne legyenek nagy rángások, és jelentõs púpok, mert az ösztönözheti a gazdaság szürkülését.

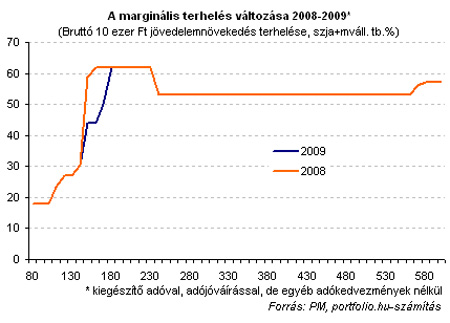

Az alábbi ábrából megállapítható, hogy a tervezett adóváltozások nem írják át jelentõsen a marginális adókulcsok sémáját, például továbbra is jellemzõ, hogy a középes keresetûeknél (bruttó 180-230 Ft/hó) lesz a legnagyobb a pluszjövedelem adója. Méghozzá nem is akárhogy: marad az extrém magas 45 százalék egy olyan szja-rendszerben, ahol a legmódosabbak is "csak" 36 százalékkal szembesülnek. (Figyelem: ez csak szja, járulékokkal még nem számoltunk.) Az egyetlen (pozitív) változás, hogy a "progressziós púp" mintegy harmadával keskenyebb lesz.

A viszonylag alacsony jövedelemszint mellett kialakuló magas marginális adókulcs annak köszönhetõ, hogy a 36 százalékos sáv igen gyorsan belép a jövedelemadó-rendszerbe, illetve az adójóváírás fokozatos eltûnése 9 százalékpontot ad még ráadásként. (Vagyis aki szerez 10 ezer forint pluszjövedelmet, az nem csupán 36 százalékkal adózik, hanem a jövedelemnövekedés miatt kevesebb adójóváírásra lesz jogosult a teljes jövedelme után.)

Mindez rámutat azoknak a kritikáknak a tarthatóságára, melyek szerint az adótervek ezen része jó irányba tett, elenyészõen kis lépésnek nevezhetõ.

És akkor erre jön egy kis tb-járulék...

A fenti számok még magasabbak, ha a munkavállaló által fizetett, vagyis a bruttó bérbõl szintén levonandó járulékokat is figyelembe vesszük a terhelés kalkulációjánál. Mivel az eddigi hírek szerint ezt a járulékkört nem érintik a tervezett adóváltozások (úgy számolunk, hogy marad 17 százalék), ezért 2008-ról 2009-re emiatt nem változik semmi. Az szja és tb együttes terhelése viszont nem sokkal az átlagjövedelem felett már eléri a 40 százalékot, hiába csökken ebben a tartományban 1,5-2 százalékponttal a terhelés.

A grafikon sajátos alakját a kétszeres minimálbér után fizetendõ járulék okozza. 138 ezer forint alatt a fix járulékteher degresszíven viselkedik, vagyis a jövedelem növekedésével egyre kisebb százalékos terhet jelent. Igaz, ez éppen azért van így, mert erõs a gyanú, hogy ebben a szegmensben igen sok a jövedelemeltagadó.

Ha a marginális adókulcsokat figyeljük, akkor megállapíthatjuk: a munkavállaló által fizetett tb-járulékkal együtt 62 százalékig is felkúszik a mutató, újfent a közepes jövedelmûek körében. Az is feltûnõ, hogy 10 ezer forint bruttó többletjövedelem terhelése már az átlagos bérszint alatt is meghaladja az 50 százalékot. (A csúcs kiszámítása itt is egyszerû: 36% szja, 17% járulék, illetve 9% adójóváírás-elfogyás adja ki az eredményt.)

A "szuperbruttó" horrorja

A fenti terhek természetesen még nem teljes körûek, hiszen a munkáltató további jelentõs járulékokat fizet - ez csökkenne most a tervek szerint 5 százalékponttal, legalábbis 140 ezer forintig. Innentõl kezdve (némi egyszerûsítéssel élve) a 32, illetve 27 százalékos munkáltatói járulékokat is figyelembe véve további szép számokat tudunk összerakni. Így például a fent említett 62 százalékos határadókulcshoz hozzáadva kiderül, hogy 10 ezer forintos bruttó jövedelemnövekedés után extrém esetben 94 százaléknyi adót is felszámolhat az állam. (Természetesen az ilyen számokkal jó vigyázni, mert könnyen értelmezési nehézségekbe ütközünk. Ennek a tehernek egy része nyilván nem csökkenti a jövedelmet, hiszen a bruttó béren felül fizeti a munkavállaló. Másik része viszont a bruttó bér része, tehát nem extra teher a munkáltatónak.)

Mindenesetre tanulságos, ha elképzeljük az alábbi esetet. Egy munkavállaló bruttó 200 ezer forintot (nagyjából a nemzetgazdasági átlagot) keresi havonta. A foglalkoztatója elhatározza, hogy tízezer forinttal növeli a bérét. Ebbõl az adózás után emberünk 3800 forintot fog megkapni. Az állam pedig 6200 forintot a munkavállalótól kér el, és további 3200 forintot mindezeken felül a munkáltatótól vasal be. (És ez jövõre is így lesz, hiszen bruttó 140 ezer forint felett továbbra is 32 százalékos lesz a munkáltató összes járulékterhe.) Vagyis: míg a munkavállaló örül, hogy az inflációt talán kompenzálja a nettó keresetemelkedése, addig a munkáltató a fejét vakargatja: hogyan kerítsen elõ ennél három és félszer nagyobb összeget, hogy minderre forrást teremtsen?

Talán a példából is kiderül, miért figyelmeztetnek a szakértõk: a magas marginális adókulcs a szürke gazdaságot erõsítheti. Legalábbis ilyen körülmények között talán csak a szenteknek nem ugrik be a zsebbe fizetés lehetõsége. Vagyis a változások végigrágása után is csak azt mondhatjuk, amit már a cikk elején jeleztünk: a tervezett nagy adóreform ezen része jó irányba tett, elenyészõen kicsi lépés.