Hamarosan még többet érhet a szuperolcsó csokos lakáshitel

További Pénz beszél cikkek

-

A Századvég teljesen mást vár jövőre a magyar gazdaságban, mint a kormány

A Századvég teljesen mást vár jövőre a magyar gazdaságban, mint a kormány - Szintet léphetnek a vállalkozások a digitalizáció terén – itt a DIMOP Plusz hitelprogram

- Hasít a bitcoin, Donald Trump másfélszeres árfolyamra repítette a kriptovalutát

- Lesújtott a központi bank, 51 millió forintos bírságot kapott a Groupama Biztosító

- Módosította a kormány a SZÉP-kártya felhasználását

A blogról

A csok – családi otthonteremtési kedvezmény – egy vissza nem térítendő támogatás, melynek összege a vállalt vagy meglévő gyermekek számától és a lakáscél jellegétől függően 600 ezer forint és 10 millió forint között változhat. Ahogy a táblázatunkban is látható,

az állam leginkább az új építésű ingatlan vásárlását és az építést támogatja,

míg használt ingatlan megvásárlásra lényegesen kisebb összeget lehet kapni.

A csok jelentősége felértékelődött 2021-től, ugyanis idéntől újabb kedvezmények kapcsolódnak hozzá. Egyik ilyen a vagyonszerzési illeték elengedése akkor, ha valaki csoktámogatás igénybevételével vásárol, ami egy 50 millió forintos ingatlan esetében bizony 2 millió forint megtakarítást jelenthet. Alapesetben ugyanis a vételár 4 százaléka a vagyonszerzési illeték mértéke, bár számos esetben kaphatunk kedvezményt.

A másik fontos, 2021-től elérhető kedvezmény az új építésű lakások áfájának 27-ről 5 százalékra csökkentése – ez egyébként mindenkire érvényes, vagyis nincs csokigényléshez kötve –, ám a csokos vásárlók még ezt az 5 százalékot is visszaigényelhetik utólag. (Egy 50 millió forint + áfás ingatlan esetében ez utóbbi 2,5 millió forint pénzügyi előnyt eredményezhet.) Saját erőből – generálkivitelező nélkül – történő építkezések esetén a számlák 27 százalékos adótartalmát igényelhetik vissza az építkezők, a támogatás maximális összege ebben az esetben 5 millió forint lehet.

Ugyancsak újdonság, hogy már akár egy tetőtér-beépítéssel létrejövő többgenerációs családi ház is megfinanszírozható csoktámogatásból, erre pedig az új építésű ingatlanok támogatási összegei érvényesek. Ezzel azok a párok is támogatáshoz juthatnak, akik a szülők házának tetőterében alakítanák ki saját otthonukat. (Vagyis a tetőtérben kialakított lakásnak más lesz a tulajdonosa, mint a lenti résznek.)

Mindenképpen szót kell ejteni a már egy ideje elérhető falusi csokról is, ami a preferált településeken érhető el. Ennek az a különlegessége, hogy az új építésű ingatlanokra érvényes összegeket lehet megigényelni használt ingatlan vásárlására is, ráadásul egy meglévő – akár korábban csoktámogatással megvásárolt – épület felújítására/korszerűsítésére is fordítható. Ez utóbbi esetben annyi a megkötés, hogy a támogatási összeg feleződik.

Csok mellé csokos lakáshitel

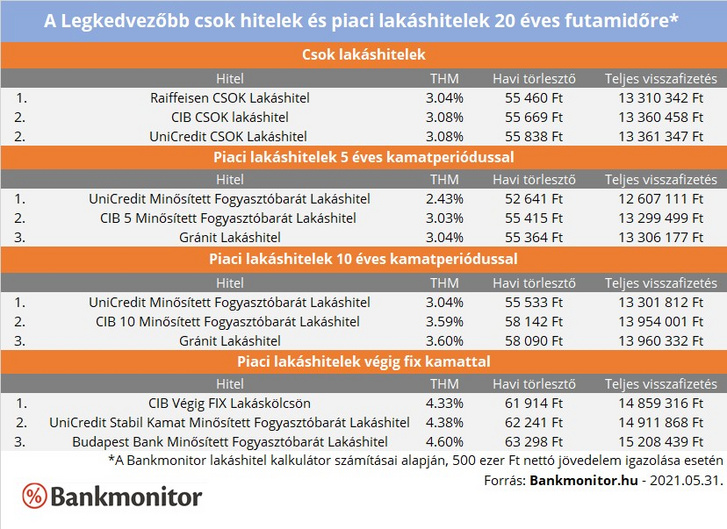

A csoktámogatás mellé azonban kedvezményes banki lakáshitel is igényelhető, aminek maximális összege két gyermek megléte vagy vállalása esetén 10 millió forint, míg három gyermeknél 15 millió forint. Az, hogy a család használt vagy új építésű ingatlant vásárol, esetleg építkezik, az a hitel összegét nem befolyásolja. Az úgynevezett csok lakáshitelek legfontosabb előnye az, hogy a kamat az állami támogatásnak köszönhetően maximum 3 százalék lehet, így a THM (teljes hiteldíj-mutató) is csak minimális mértékben haladja ezt meg. (A THM annyiban különbözik a kamattól, hogy magában foglalja a hitelhez kapcsolódó egyéb költségeket is, így jobban összehasonlíthatóvá válnak a banki ajánlatok.)

A Bankmonitor csokhitel-kalkulátora alapján egy 10 millió forintos, végig fix kamatú csok lakáshitel havi törlesztője 55 ezer forint körül van 20 évre, ami 13,3–13,4 millió forint teljes visszafizetést jelent. Vagyis a felvett hitelösszeg után az egyszeri díjakkal és törlesztőkkel együtt ennyit kell a bank részére kifizetni. (A csokhitel-kalkulátor a lakáshitel-kalkulátor szerves része, vagyis ha kifejezetten ezekre kíváncsi, akkor adja meg a gyermekei számát, majd pipálja be, hogy kizárólag a támogatott hiteleket szeretné kilistázni.)

Ha valaki nem jogosult a csokra, emiatt pedig nem igényelhet csok lakáshitelt sem, akkor ugyanilyen összegű kölcsönt jelenleg havi 62 ezer forint havi törlesztőtől kaphat fix kamattal, ám a legdrágább kölcsönért csaknem 87 ezer forintot kell fizetni. A nagy különbség azért lehetséges, mert piaci hiteleknél a kamatot a bankok szabadon határozhatják meg, a piac pedig eldönti, hogy milyen áron tudják végül eladni a portékájukat.

A csokhiteleknél emiatt a bankválasztásnak nincs komoly pénzügyi tétje, a piaci hiteleknél azonban egészen más a helyzet. Hiszen a legkedvezőbb és a legdrágább havi törlesztő közötti 25 ezer forintos különbség 20 év alatt összességében 6 millió forint feletti pluszkiadást jelenthet. És mindez egy 10 millió forintos hitelnél!

Van olcsóbb, de az kicsit más

A csokról lemaradók számára jó hír, hogy akad manapság olcsóbb lakáshitel a csokhitelnél, ám ezeknél a kamat nem a futamidő végéig, hanem 5 vagy 10 évig fix. 5 éves kamatperiódussal például már akár 2,43 százalékos THM-mel is találni lakáshitelt, aminek a havi törlesztője – ugyancsak 20 éves futamidőre – mindössze 52 600 forint, vagyis kevesebb, mint egy csokhitelnél. A jelenleg legnépszerűbb 10 éves kamatperiódusú hiteleknél a THM most 3,04 százaléknál kezdődik, így a havi törlesztő itt 55 500 forint, ami gyakorlatilag megegyezik a csokhitelével.

Változás jöhet

Igen ám, de ha bekövetkezne a Bankmonitor szakértői által már régóta várt kamatemelkedés, akkor emiatt a piaci hiteleket drágulhatnak, így ezek és a csokhitelek között árkülönbség alakulhat ki. Már tudjuk például, hogy a legolcsóbb 10 éves kamatperiódusú lakáshitelt kínáló UniCredit Bank június 10-től árat fog emelni, miközben arra kicsi az esély, hogy a jelenlegi BIRS-szint mellett – ami azt mutatja meg, hogy a bankok milyen kamattal jutnak pénzhez hosszú futamidőre – bármelyik pénzintézet kamatot csökkentsen. Ha pedig a piaci hitelek drágulnak, akkor nagyobb pénzügyi előnyt jelent majd az, hogy valaki csokos lakáshitelhez juthat.

Csokhitelnél is számít a bankválasztás

Korábban azt írtuk, hogy nincs jelentős különbség az egyes bankok csokhitelei között, legalábbis ami a havi törlesztőket illeti, így ebből a szempontból nincs nagy tétje a választásnak. Igen ám, de azonnal változik a helyzet, ha a csokhitelt piaci lakáshitellel egészítenénk ki, ugyanis ezt a kettőt ugyanattól a banktól kell majd felvennünk. (A bankok ugyanis nem szívesen állnak be egymás mögé egyazon fedezetbe.) Ráadásul a csokhitel a későbbiekre nézve is elköteleződést jelent, hiszen ha szeretnénk később újabb jelzáloghitelt felvenni az adott ingatlanra, akkor annál a banknál lesz csak esélyünk erre, ahol a csokhitelünk van. Ha pedig ez éppen egy drága bank, akkor bizony a szükségesnél többet kell majd fizetnünk ezért.

Ez a támogatott szerkesztőségi tartalom a Bankmonitor közreműködésével jött létre.

Ebben a cikkben a téma érzékenysége miatt nem tartjuk etikusnak reklámok elhelyezését.

Részletes tájékoztatást az Indamedia Csoport márkabiztonsági nyilatkozatában talál.

Rovataink a Facebookon