Így lehetne rendezni a devizahiteles mizériát

További Pénz beszél cikkek

-

Itt az MNB válasza, ezért változik a kötelező tartalékrendszer

Itt az MNB válasza, ezért változik a kötelező tartalékrendszer - Elon Musk megint nagyot mondott, de most senki sem nevet rajta

- Mi az igazság a hazai közbeszerzésekkel kapcsolatban?

- A csapból is az akkumulátorgyár folyik, de a lényegről senki sem beszél

- Már látni, hogyan győzheti le az energiaválságot a digitalizáció

A blogról

Amióta kitört a devizahitelek körüli mizéria, a legextrémebb megoldási kísérletekkel találkozhattunk végtörlesztéstől árfolyamrögzítésen, forintosításon és átstrukturálásokon át egészen az obskúrus szerződési tételekben vájkáló bírósági ítéletekig. Múlt héten pedig a kormányzat egy újabb végtörlesztés lehetőségét lengette be. Van valami perverz abban, hogy ezekben a megközelítésekben a devizahitelek gyakorlatilag minden paraméterét megpiszkálták már az árfolyamtól a futamidőig, kivéve a legkézenfekvőbbet, amely az egyetlen igazán korrekt megoldási lehetőséget kínálná: a hitelek kamatát.

Valójában a megoldás kulcsa mindig is a kamat volt. Ha az ügyfelek által fizetett kamatok lekövették volna a CHF-alapkamat csökkenését - nagyjából úgy, ahogy Lengyelországban történt – akkor az részben ellensúlyozta volna a frankerősödést, így elkerülhető lett volna a törlesztő-részletek és a nemteljesítő adósok arányának ilyen mértékű emelkedése, a téma állandó politikai napirenden tartása, a folyamatos negatív sajtó a nyugati pénzügyi világban, stb. - bár az is igaz, hogy ennyi bankadót se lehetett volna beszedni.

Az alábbiakban részletesen is kifejtem, hogyan lehetne a kamatra fókuszálva még mindig megnyugtatóan rendezni a devizaadósok helyzetét.

Először is egy diszklémer: az alábbiakban abból indulok ki, hogy a kormányzat célja valóban a devizahiteles-probléma megoldása, vagyis egy olyan állapot elérése, amelyben a devizaadósok stabilan fizetőképesek maradnak és a fogyasztásuk sem esik össze, miközben a bankszektor is megőrzi működőképességét. Ha viszont a kormány múlt heti újabb nekirugaszkodása csak azt a célt szolgálja, hogy Magyarország megtagadja néhány milliárd euró külső adósság visszafizetését (hátsó ajtós csőd, „back-door default”) vagy távozásra bírjon néhány külföldi bankot, ahhoz a múlt héten belengetett irány nyilván ideális lesz. Más kérdés, hogy Magyarország tényleg jól jár-e ezzel hosszú távon.

1. Az ügyfélkamat csökkentése mérsékelné az árfolyamhatást.

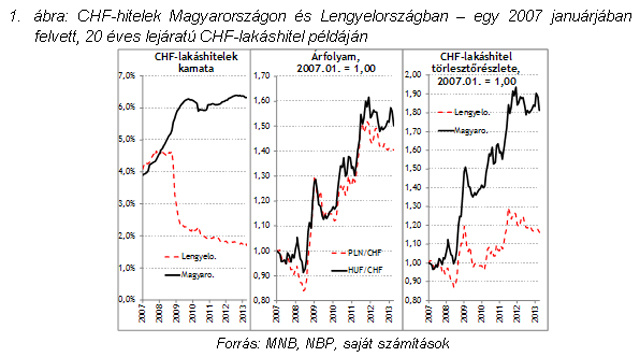

Valami miatt az emberek hajlamosak a devizahitelek törlesztőrészleteinél a devizaárfolyamra koncentrálni, miközben az ügyfélkamat hatása legalább ennyire fontos. Ez talán azért van, mert a kamat hatásmechanizmusa bonyolultabb: függ a futamidőtől, használni kell hozzá az annuitásképletet és nehezebb hozzá megtalálni az információt (pedig az idősor itt van az MNB honlapján). A kamat törlesztőrészletre gyakorolt hatását akkor érthetjük meg a legkönnyebben, ha megnézzük a Lengyelországban és Magyarországon folyósított CHF-hitelek sorsának alakulását. (Ezt mutatja az 1. ábra.)

Ezen látható, hogy egy válság előtt folyósított CHF-lakáshitel törlesztőrészlete ma Lengyelországban alig 20 százalékkal magasabb, mint hitelfelvételkor, míg Magyarországon az emelkedés 80-90 százalékos volt. Pedig a zloty nagyon hasonló pályát járt be a svájci frankkal szemben, mint a forint. A különbség, hogy Lengyelországban a frankhitelek kamata lekövette a CHF-alapkamat 2008 utáni csökkenését, nálunk viszont még nőttek is a kamatok. Így, bár 2007-2008-ban a magyar és lengyel frankadósok körülbelül ugyanakkora kamatot fizettek, 2009 után a különbség hatalmasra, több mint 4 százalékpontosra duzzadt. Ezt az országkockázatban meglévő különbségek sem indokolták: a lengyel és magyar CDS-felárban soha nem volt 400 bázispontos különbség, de gyakran még 200 sem.

Ez az eltérés abból fakadt, hogy Lengyelországban a hitelek kamatozását a szerződések a CHF-LIBOR-hoz kötötték, így a bankoknak nem is volt választásuk: amikor a LIBOR lement, nekik is csökkenteni kellett a kamatokat. Nálunk viszont a hitelek árazása átláthatatlan és a bank által egyoldalúan meghatározható a mai napig. Ezzel a gyakorlattal – aminek problémáiról 2011-ben már részletesen írtam ezen a blogon – a hazai bankok, szabályozók és törvényalkotók egyszerűen képtelenek voltak a válság kitörése óta kritikusan szembenézni. Pedig éppen erre lenne szükség ahhoz, hogy megszabaduljunk ettől a válsággóctól. A bankoknak át kellene adni a CHF-alapkamat (és most már az országkockázati felár) tartós csökkenéséből az ügyfeleknek és lejjebb vinni a kamatokat.

Ezt azért is lenne jobb maguktól megtenniük, mert ez az árazási gyakorlat már a bíróságok előtt is eléggé inogni látszik: 2012 végén ugyanis a Kúria kiadott egy, a bankoknak nem túl kedvező állásfoglalást az egyoldalú szerződésmódosítások elbírálásáról. Bár az elmúlt hónapokban inkább azok a perek kaptak nagy hírverést, ahol az adósok egyáltalán nem akarnak fizetni és ezért eleve a szerződések semmisségét próbálják bizonyítani, valószínűleg csak idő kérdése, hogy jöjjön egy értelmesebb kereset, ami a hitel visszafizetését nem kérdőjelezi meg, „csak” a kamattal való korrekt elszámolást kéri a bíróságtól. Ráadásul, ha az ügyfelek ezt maguktól nem is tennék meg, a PSZÁF illetve az ügyészségek közérdekű keresetet bármikor indíthatnak a témában. Itt eljutottunk addig a pontig, hogy a bankoknak is inkább érdeke lenne proaktívan viszonyulni a kamatproblémához. Főleg, ha az erre irányuló erőfeszítéseiket a kormányzattal el tudnák ismertetni.

2. A csökkenő banki bevételkiesés kompenzálása részben az árfolyamgát beszámításából

A csökkenő ügyfélkamatok ugyanis nyilván jelentős banki bevételkiesést is okoznának: a jelenleg fennálló állományok és árfolyam alapján minden 1 százalékpont csökkenés körülbelül 30 milliárd forinttal mérsékli a két éve már amúgy is veszteséges bankszektor eredményét. Veszteséges bankok nem tudják a gazdasági növekedést támogatni, ezért a kieső kamatbevételek kompenzációjára szükség lenne.

Ennek egyik forrása az árfolyamgát banki költségeinek beszámíthatósága lehetne. Az árfolyamgát tulajdonképpen nagyon hasonló hatású az ügyfélkamat csökkentéséhez: az állam és a bank által átvállalt árfolyamrész a paraméterektől függően akár 300 bázispont kamatmérsékléssel is egyenértékű lehet. Vannak azonban különbségek is: az árfolyamgátban az adós által kapott transzfer függ az árfolyamszinttől és a futamidőtől, illetve ezt csak az az adós kapja, aki belép a 2016-ig tartó programba. Ráadásul az árfolyamgáttal adott transzferrel a bankok még nem hárították el maguktól az egyoldalú kamatemelések bírósági megítéléséből származó jogi kockázatokat. Végül az is az alacsonyabb kamat mellett szól, hogy akkor a tőketartozás is valamelyest gyorsabban csökken.

Ezért a jó megoldás az árfolyamgát megszüntetése, pontosabban az árfolyamgát szerint az adósoknak nyújtott transzfer kamatcsökkentésekbe való beépítése lenne. Ennek során a bankok által az árfolyamgátban jelenleg fizetett évi 10-15 milliárd forintot az adósok kamatcsökkentés címén kapnák meg. A kormányzatra eső árfolyamkülönbözet-részt pedig szintén az adósok kapnák meg, úgy hogy a kormány ennek fizetését felfüggesztené, viszont az ezzel megegyező összegű bankadó fizetését is elengedné, és a bankok ezt adnák tovább az ügyfeleknek. Így összességében a költségvetés és a bankok pozíciója változatlan maradna, és az árfolyamgát keretében kapott transzfereket az adósok továbbra is megkapnák.

De az árfolyamgát megszüntetése önmagában még nem lenne elegendő, hogy egy jelentősebb, 250-300 bázispontos kamatcsökkentésért teljes mértékben kompenzálja a bankokat, ezért a bankadóból további engedmények lennének szükségesek, legalább 60-70 milliárd forint értékben. Ez a GDP alig 0,2 százaléka, így vélhetően megoldható lenne helyet találni neki a költségvetésben. Fontos látni azt is, hogy az így kiengedett bankadó kedvezményezettjei valójában az adósok, nem a bankok lennének.

Egyébként is, annak idején a bankadó kivetésével a kormányzat tulajdonképpen nem csinált mást, mint hogy az átláthatatlan árazási gyakorlattal beszedett hitelezői többletbevételt elvette a bankoktól: vagyis az átláthatatlan árazást többé-kevésbé a hiteladósokat sújtó közvetett adóbeszedésre használta. Ezzel a legnagyobb probléma az volt, hogy ezt az „adót” végső soron jelentős részben egy pénzügyileg sérülékenyebb csoportra terhelték, amely vélhetően erősebb fogyasztás-visszafogással is reagált erre, mint a hitellel nem rendelkezők reagáltak volna egy hasonló „adóra”. A javasolt megoldás ezt az állapotot csinálná vissza.

3. Egy kicsit erősebb forint sem ártana

A fentiek mellett az is segítene, ha a forint árfolyama jobban magára találna. Az 1. ábra középső részén az is látható, hogy a magyar frankadósokat 2011 végétől valamivel jobban sújtotta az árfolyam is, mint lengyelországi társaikat. Anélkül, hogy belemennénk abba, miért teljesít a forint 2011 végétől rosszabbul a zlotynál, maradjunk annyiban, hogy óvatosabb kommunikációval valószínűleg a jelenlegi jegybanki kamatcsökkentések mellett is lehetne az euróárfolyamot a 270-280-as sávban tartani. Az erősebb árfolyam általános kedvező hatása lenne, hogy csökkentené a magas hazai külső devizaadósság törlesztési terheit és lejjebb nyomná a külső eladósodás mutatókat, (miközben egy 4-6%-os erősödés az exportra sem lenne vélhetően jelentős hatással).

4. További intézkedések

Persze a törlesztőrészletek csökkentése önmagában nem segítene azokon, akik azért nem fizetnek, mert elvesztették a munkájukat vagy eleve soha nem is voltak olyan jövedelmi helyzetben, hogy a hitelüket hosszú távon fizetni tudták volna (és egyszerűen felélték a lakásvagyonukat). De fontos látni azt is, hogy náluk valójában nem a hitel devizanemével volt a gond, hanem magával a hitelfelvétellel. Vagyis itt egy olyan szociális problémáról van szó, amit külön kellene kezelni a devizahitel-ügytől (ebben a Nemzeti Eszközkezelő számomra továbbra is jó iránynak tűnik).

A másik dolog, hogy kívánatos lenne gyorsítani a lakossági devizahitel-állomány leépülését: itt szóba jöhetne olyan program, ami kormányzati transzferrel ösztönzi az adósok részleges előtörlesztéseit és a futamidők rövidítését. Persze egy csapásra ezzel sem lehetne megszüntetni a lakossági devizahitelekből származó kockázatot, de elérhető lenne, hogy a probléma pár évvel kevesebb ideig maradjon velünk.

Rovataink a Facebookon