További Világ cikkek

Már a két jelzálogpiaci óriás, a Freddie Mac és a Fannie Mae államosítása (vagy más kifejezéssel élve: az irányítás átvétele a pénzügyminisztérium részéről) is sokaknál kiverte a biztosítékot. Pedig a kormányzat ezen lépése nem az első és nem is az utolsó volt a kisegítések sorában, de az tény, hogy az eddigi legnagyobb mentőakció az állam részéről. Nouriel Roubini befolyásos közgazdász, a New York-i egyetem professzora még augusztusban figyelmeztetett, hogy több száz bank kerülhet csődbe és a pénzügyi szolgáltatók kisegítése sokba kerül majd az adófizetőknek (1000-2000 milliárd dollárra, vagyis mai árfolyamon durván 162-324 ezer milliárd forintra becsülte ennek összegét, amely Magyarország 13-26 évi költségvetésének, illetve 162-324 évi költségvetési hiányának felel meg). Roubini már akkor "a Wall Street és gazdagok szocializmusának" nevezte a folyamatot.

A Harvard professzora, Kenneth Rogoff szerint is 1000-2000 milliárd dollár közé tehető ez az összeg. Mindehhez azonban még hozzáadódik az is, hogy az USA veszített vonzerejéből a befektetőknél. Ezt bizonyítja, hogy a harmadik negyedévben a szuverén állami alapok csupán 900 millió dollár értékű új befektetést valósítottak meg az amerikai és európai pénzintézeteknél, ami egy negatív folyamat következő állomását jelenti. (Az idei második negyedévben 6,43 milliárd dollárt, az első negyedévben pedig 19,7 milliárd dollárt fektettek be.)

Biztosan jó, ha a nagyokat nem hagyják bunki?

A kisegítésről szóló döntés meghozatalakor a pénzügyminisztériumnak (és a Fednek) elsősorban azt kell mérlegelnie, hogy engedi-e bedőlni az adott céget, vagy igaz rá a "too big to fail" kifejezés, miszerint túl nagy ahhoz, hogy összeomolhasson a társaság. A kormányzatnak tehát értékelnie kell, hogy az adott vállalat bukása mekkora kockázattal járna az egész piac szempontjából, és ennek fontossága még inkább felértékelődik a törékennyé vált amerikai pénzügyi intézmények szektorában.

Az állami segítségnyújtás elszaporodásának azonban óriási kockázatai vannak, ugyanis a piac további szereplői a korábbi esetek láttán garanciaként tekintenek az államra. Ennek következtében nem csökken a bankok kockázatvállalási hajlandósága, sőt épp az ellenkezőjére ösztönzi a cégeket. Ezt nevezi a szakirodalom a moral hazard kockázatának.

Minden a Bear Stearns-szel kezdődött

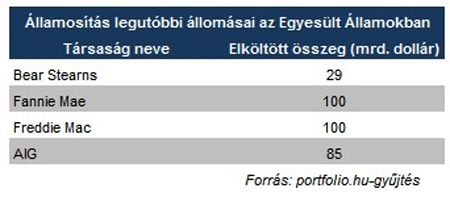

Mint utólag kiderült, a Bear Stearns márciusi kisegítésére például igaz volt a "too big to fail" elve, a kimagaslóan bizonytalan környezet miatt nem engedhette meg a befektetési bank összeomlását a kormányzat. A kormány márciusi lépése 29 milliárd dollárjába került az adófizetőknek, miután a Fed finanszírozási hátteret biztosított a JPMorgan-nek a Bear Stearns felvásárlásához, illetve a bajba került befektetési bank kötelezettségeinek kielégítéséhez. Ugyanez viszont nem volt elmondható a Lehman Brothersről, ami a múlt hétvégén jelentette be, hogy csődvédelmet kér maga ellen.

A kormányzat a két jelzálogpiaci óriást sem engedte megbukni, mivel a Freddie Mac és a Fannie Mae összeomlásával még tovább súlyosbodott volna a hitelezési válság, ugyanis a két társaság a 12 000 milliárd dollár értékű amerikai jelzálogpiacon 5300 milliárd dolláros értékű kitettséggel rendelkezik. A két társaság külföldi adóssága az év első felében 150 milliárd dollárral nőtt, a finanszírozók között jegybankok (főként ázsiai) és kormányok egyaránt szerepelnek. De a két cég válságos helyzetéről az is sokat elárul, hogy a tavalyi évben 14 milliárd dolláros veszteséget halmoztak fel és a kilátásaik sem nevezhetők rózsásnak. Az amerikai lakásárak felépülésére még jócskán várni kell, de addig még jelentősen növekedhetnek az adósok nemfizetései és kötelezettségmulasztásai. A pénzügyminisztérium ezért szeptember 7-én bejelentette, hogy állami irányítás alá vonják a két társaságot, az osztalékfizetést felfüggesztik és a kormányzat elkezdi felvásárolni a cégek jelzáloghitel-piaci kitettségű értékpapírjait (kezdetben 5 milliárd dollár értékben). Ezen túl az állam mindkét cégnek 100 milliárd dollárt juttat a fizetőképességük fenntartása érdekében, így a két jelzálogóriás kisegítése a világ legnagyobb pénzügyi mentőakciójának számít és az adófizetőknek mindez legalább 205 milliárd dollárjába kerül (a végösszeg függ a jelzáloghitelpiaci kitettségű értékpapírok visszavásárlásától is).

Henry Paulson amerikai pénzügyminiszter a döntést azzal indokolta, hogy a Freddie Mac és a Fannie Mae annyira nagy és szerves részét képezik az amerikai pénzügyi rendszernek, hogy összeomlásuk globális következményekkel is járhatott volna.

700 milliárdos mentőcsomagot dobtak be

Az amerikai államosítási folyamat legújabb állomása pedig a kormány múlt keddi lépése, miszerint megmentik az amerikai biztosítótársaságot, az AIG-t . A Fed véleménye szerint a cég csődje túlságosan nagy hatással lett volna a pénzügyi rendszerre. Az AIG bukása azért járt volna súlyos kockázatokkal az egész pénzügyi rendszer szempontjából, mert jelentős szereplővé vált a CDS (egy pénzügyi termék) piacon: mintegy 580 milliárd dollár értékben írt ki CDS-eket és 1 000 milliárd dolláros eszközállománnyal rendelkezett. A kormányzat és a Fed keddi lépése 85 milliárd dollárba került: ekkora hitelt kap a társaság, de cserébe az adófizetők, pontosabban az állam 79,9 százalékos részesedést szerez a biztosítóóriásban. A 85 milliárd dolláros hitelt eszközértékesítésből fizetheti vissza a társaság két éven belül.

Az összességében 314 milliárd dollárt kitevő államosítás mellett további kiadási tételek is vannak, melyek konkrét hatása bizonytalan. Így például a Bush-adminisztráció idén bejelentett két évre szóló, 168 milliárd dolláros, fogyasztás-élénkítő, és adókönnyítéseket tartalmazó csomagja, mely a statisztikai adatok szerint is csak átmenetileg stimulálta a gazdaságot.

A pénzintézetek kisegítésére eddig elköltött, több mint 300 milliárd dollár mellé további 700 milliárd dolláros kiadást jelent majd a pénzügyi mentőcsomag. A pénzügyminisztérium egy 700 milliárd dolláros államkötvény kibocsátással finanszírozná az elértéktelenedett banki eszközök átvételét. A program az amerikai pénzintézetek birtokában levő jelzálogeszközökre, többek között jelzálog-fedezetű értékpapírokra terjedne ki.