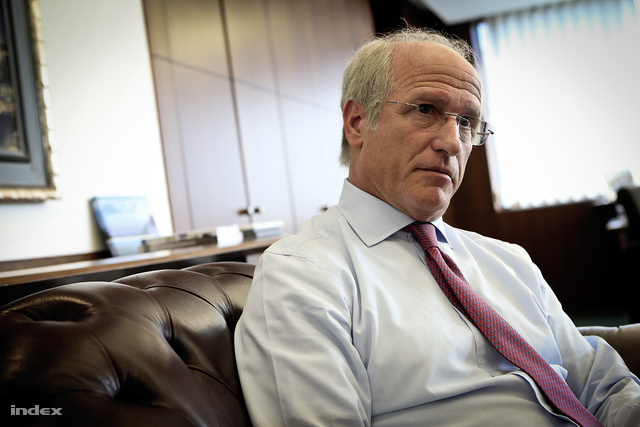

Surányi: Az ingyenhitel visszaélésre csábít

További Gazdaság cikkek

-

A Jobbik törvénybe iktatná a készpénzes bérkifizetés jogát

A Jobbik törvénybe iktatná a készpénzes bérkifizetés jogát - A Nemzetgazdasági Minisztérium közleményt adott ki: nincs kockázat a magyar államadóságban

- Pogátsa Zoltán az árrésstopról: Már az ókor óta tudjuk, hogy az állami beavatkozásnak több a kára, mint a haszna

- Kipukkadt a lufi, visszatért a korábbi lélektani határhoz a forint

- Nagy Márton: Bővülhet az árrésstop alá tartozó termékek száma

A jegybank nagyon olcsó hitelekkel élénkítené a gazdaságot. Önnek évekkel ezelőtt volt egy nagyon hasonló javaslata. Ezt leste el most Matolcsy György?

Az intézkedés jó irányba mutat. Jó lett volna, ha legalább három évvel ezelőtt indul ebbe az irányban az MNB, amikor még nem volt ennyire mélyhűtött állapotban a gazdaság.

Ez a program véget vet ennek a mélyhűtött állapotnak? Összesen 500 milliárdot szór szét az MNB a vállalkozások között, a felét a devizahitelek kiváltására, a másik felét pedig új és olcsó hitelként adja.

Ez nem váltja meg a világot, de ha lesz rá kereslet, és valóban új beruházásokat finanszíroz, akkor vélhetően ki lehet terjeszteni.

Nem lesz csábító visszaélni ezekkel a nagyon olcsó hitelekkel? Az olcsó pénzt kockázatmentes, de magasabb kamatozású befektetésbe elhelyezni?

Ezt sosem lehet kizárni. Ezért is mérlegelni kell a hitel végső árának az illeszkedését a piacon elérhető kockázatmentes befektetések hozamához. Ha valóban 2 százalék lesz a hitel teljes költsége – ami még a hitelező bankok kockázati költségét se nagyon fedezi –, akkor az könnyen csábító lehet a visszaélésekre.

Az ön korábbi javaslata négyszázalékos kamatot tartalmazott. Most is ezt szeretné?

A várható inflációt és a piaci, betéti kamatkörnyezetet figyelve, ekörül lehet az a szint, ami még jelentősen vonzó a hitelfelvevőknek, de még nem nagy a kísértés a kamatkülönbözet egyszerű lefölözésére. Egy ilyen kamatszint mellett kisebb a veszélye annak is, hogy kevéssé jövedelmező beruházásokra pazaroljuk a szűkös erőforrásokat. De ha a piacon nem mutatkozna ezen a kamatszinten kereslet, akkor persze újra kellene gondolni az árazást.

A programot egyébként célszerű lenne kiterjeszteni a háztartások, a lakosság beruházásaira, vagyis a lakásszektorra is, és a nagyvállalatokat sem kellene kiszorítani. Jelenleg az államilag támogatott lakáshitelek kamata 8-9 százalék körüli, ezen a szinten – 2-3 százalékos infláció mellett – bátor dolog hitelt felvenni hosszú lejáratra.

Ha mindenki olcsó hitelt kapna, nem veszítené el a jelentőségét a jegybanki alapkamat? Sokak szerint kialakulna egy kettős kamatszint, a jegybank hitelessége pedig összezuhanna, ami elképesztően veszélyes lehet.

Bizonyára nem, hiszen például a betéti kamatoknál továbbra is az alapkamat lenne irányadó. Miközben persze, amíg ilyen beavatkozás fennáll, nyilván számolni kell az átmeneti piactorzító hatással is. A pénzügyi megtakarítások sem kerülnének veszélybe, és ügyes jegybanki szerepvállalás mellett a forint árfolyama sem sérülne, illetve inflációs nyomás sem jelentkezne.

A nagy összegben, minden szektorba benyomott mesterségesen olcsó pénz tényleg nem okozna azonnali forintgyengülést és inflációt?

Nem, ha csak addig alkalmaz a jegybank ilyen eszközöket, amíg a külső egyensúly ezt megengedi, és a belső kereslethiány ezt indokolja. Egyébként valóban az árstabilitás kerülne veszélybe.

De ennek a szélesebb körnek nem elég segítség az, hogy már most is viszonylag alacsony a kamat?

Nem, mert bár tényleg csökkentek a nominális kamatok, de az infláció mérséklődése miatt az infláció feletti reálkamatszint éppenséggel még nőtt is. A várható infláció felett fizetett 6-7 százalékos pozitív reálkamat egy recesszióban lévő gazdaságban kitermelhetetlen, kifizethetetlen széles körben.

És a rengeteg ingyen adott jegybanki hitel nem okozna túl nagy veszteségeket a nemzeti banknak, végső soron pedig a költségvetésnek?

Egyrészt hangsúlyozom, hogy időben és mértékében is körültekintően kellene eljárni. Másrészt ha valóban új befektetéseket finanszíroz ez a program, akkor a gazdaság, a foglalkoztatás élénkülése bőven kompenzálja a jegybank veszteségét. De ezért is célszerű lenne a jegybanknak is 0 helyett 1 százalék körüli kamatot felszámítani.

Egyébként mit gondol, a mai helyzetben mennyi lenne az elfogadható, kifizethető lakáshitel-kamat egy átlagos banki ügyfélnek?

Talán négy-öt százalékos kamaton már ésszerű a hitelfelvétel, és kicsit talán a piac is élénkülne.

Hát attól még távol vagyunk. Piaci alapon mikor lesz ilyen olcsó egy forinthitel?

Hiteles, kiszámítható gazdaságpolitika mellett ez már középtávon is elérhető, néhány év alatt. Addig célszerű mankót adni, amit az MNB-program kiterjesztése segíthetne. Most lehetséges, és szükséges is a lakásszektor élénkítése, a lehető legkevesebb költségvetési forrás igénybevételével. A lakásszektor bővülése magával hozza az építő, az építőanyagipar és egy sor szolgáltatás összeomlásának megállítását, majd megfordítását. Ez munkahelyek teremtését, a fogyasztói kereslet javulását, az adóbevételek emelkedését hozná. Növekedés – beruházási és fogyasztói keresletnövekedés – nélkül nem lehet kitörni a jelenlegi stagnálásból.

Azért is furcsa az álláspontja, mert az alacsony, fix kamaton történő hitelezés a bankoknak nem igazán kifizetődő, és a banki kockázatokat sem tükrözi.

Önmagában nem a bankoknak kell jól járniuk. A gazdasági klíma javulása, az ügyfelek hitének, bizalmának visszatérése a bankoknak is elemi érdekük. A 2 százalékos kamattal viszont tényleg az a baj, hogy lényegében csak a kockázatmentes kisvállalati ügyfeleiket hitelezhetnék a bankok, ilyen pedig alig akad.

De egyáltalán kell a hitel ezeknek a vállalkozásoknak? Miért ruházzanak be vagy fejlesszenek, ha nincsenek vevőik, nincs megtérülésük? Két éve vita tárgya, hogy vajon azért nincs hitelezés, mert senkinek nem kell a pénz a rossz gazdasági környezetben, vagy azért, mert drága a hitel? Mit gondol?

Tipikus tyúk-tojás eset. Kedvezőtlen külső és belső gazdasági környezetben, negatív várakozások, kedvezőtlen beruházói és fogyasztói bizalom és összehúzódó beruházói és fogyasztói kereslet mellett valóban alacsony a hitelkereslet. De a kínálati oldallal is baj van: sem elégséges hosszú lejáratú forint megtakarítás, se elfogadható árazású – kamatú- hitelkínálat nincs.

Ennek ellentmondani látszik az, hogy nemzetgazdasági szinten négy éve jelentős pénzügyi megtakarítási többlet, azaz jelentős külső egyensúlyi többletünk van. Ennek ugyan örülni kell, mert végre csökken a fenntarthatatlanul magasra emelkedett külföldi adósságállomány, de ez nem egy erőteljes exportnövekedés hatására jött létre. Alapvetően az import csökkent, ami a beruházások, a fogyasztás hiányát, tehát a válságot tükrözi. Ezért amíg a külső környezet, a külső és belső gazdasági szereplők bizalma nem tér vissza, óvatosan, alapvetően nem költségvetési eszközökkel lehet stimulálni a belföldi, elsősorban beruházási keresletet Ezt segítené elő, ha a hitelezés mélyrepülése megállna.

Tehát azokkal ért egyet, aki szerint a vállalkozók felvennék a hiteleket, csak a magas kamat az akadály?

A magas pozitív reálkamat, és a hosszúlejáratú pénzügyi megtakarítások hiánya egyszerre akadálya a hitelezési fordulatnak, hiszen három hónapra lekötött bankbetétekből nem lehet több éves hiteleket finanszírozni. De elismerem, hogy a jegybank által kínált hosszúlejáratú és alacsony kamatozású hitel csak a szükséges, de nem elégséges feltétele a hitelezési válságból való kilépésnek. Ehhez üzletbarát gazdaságpolitikai, szerkezeti reformok és kedvező külső konjunktúra is kell.

A piaci alapú hitelek kamatozása a jegybanki alapkamattól függ. Ez még meddig eshet?

Nem vállalkoznék jóslásra. Függ többek között a nemzetközi pénzpiaci folyamatoktól, a kockázati felár alakulásától, az inflációs várakozásoktól, az árfolyammal kapcsolatos várakozásoktól. De itt is óvatosnak kell lenni: ha a piac várakozásaival szembe megy a jegybank, az könnyen a hazai devizában történő pénzügyi megtakarítások leolvadásához, a betétek kivonásához, az árfolyam leértékelődéséhez, végső soron az infláció elszabadulásához, pénzügyi válsághoz vezethet.

A monetáris tanács utóbbi háromnegyed éves kamatcsökkentési ciklusát azért gondolom nem ellenezte.

Valóban nem elleneztem. A reálkamat szintje egyáltalán nem csökkent, így elfogadhatatlan lazítás eddig nem történt.

A forintárfolyamról mit gondol? Ez is állandóan vita tárgya, a kormány gyengébbet szeretne.

Ízlésem szerint túl gyenge a forint, és ha nem lenne ilyen erős recesszió, már régen az infláció gyorsulásához vezetett volna. Az elmúlt évtized MNB által kierőltetett túlzottan erős árfolyama is hozzájárult jó néhány exportágazat idő előtti elhalásához, piaci kiszorulásokhoz, viszont pontosan emiatt, akik talpon maradtak, azok versenyképességéhez egyáltalán nincs szükség ilyen gyenge árfolyamra. A stabil és józanul erős árfolyam nemcsak az inflációs várakozások lehorgonyzása miatt fontos, hanem a még mindig magas – költségvetési – lakossági és üzleti szektor, vagyis az egész gazdaságot érintő – külföldi adósság terheit is nagyon megemeli.

Az elmúlt évek több emblematikus kormányzati döntése mögött az ön befolyásáról lehetett hallani. Időről-időre felmerül, hogy jó kapcsolatban van a kormányfővel. Ad neki tanácsokat?

Sem korábban, sem most nem voltam, nem vagyok tanácsadója kormányoknak, vagy éppen pártoknak. Ugyanakkor készen állok arra, hogy makrogazdasági kérdésekről párbeszédet folytassak vezető politikusokkal, gazdaságpolitikusokkal.

A magánnyugdíjpénztárak államosítása nem az ön elképzeléseire épült?

Többször elmondtam már, ez nem így van.

Beszélt azért az ügyben a miniszterelnökkel?

Magánjellegű megbeszélésekről illetlenség nyilatkozni. Egyébként nem.

De azért úgy tudom, hogy nem állt távol öntől a kasszákban felgyűlt 3000 milliárd forint államosítása, ami végül az unortodox gazdaságpolitika egyik jelképe lett.

Én inkább valahol középen állok az ügyben. Ami tény: mai tudásommal nem támogatnám sem a kötelező második pillér bevezetését, sem az abból való nem önkéntes kilépést. És azt sem, ha az önkéntesen kilépettek felhalmozott megtakarítását nem teljes egészében fordítják az államadósság azonnali csökkentésére.

Mi volt a legnagyobb baja a rendszerrel?

Több olyan eleme van, amelyeknek hatásai nem kellőképpen lettek figyelem bevéve. Jelenlegi fenntartásaim egyik fontos tényezője az, hogy a belépési kényszer miatt úgy váltak legtöbben pénztártaggá, hogy valójában egyáltalán nem voltak tisztában az általuk vállalt tőkepiaci kockázatok természetével.

De a befizetéseket profi vagyonkezelőkre bízták az emberek, tartós és jelentős vagyonvesztés pedig nem történt, a megtakarítások nem tűntek el.

Ez kétségtelenül így van, de előre tekintve erre nehéz lenne fogadást kötni.

Értem az elvi álláspontját, de a gyakorlatban a rendszer a különböző portfóliók bevezetéséig alacsony kockázatvállalás mellett működött, a vagyonkezelőket inkább pont ezért, illetve az alacsony hozamokért érhette kritika. Ráadásul a tisztán állami rendszernek is megvannak a maga hosszú távú kockázatai, én azt sem nevezném biztonságosnak.

Tény: sem a tisztán állami, sem a magánpénztári rendszer nem kockázatmentes. Tehát az erre való hivatkozás mindkét oldalon hamis. A magánpénztári befizetések költségvetési egyenlegromlást keletkeztetnek a periódus első nagyjából húsz évében. Ezt többlet állampapír-kibocsátással kell pótolni. Ha a magánpénztárak a hozzájuk befolyó tagdíjakból csak állampapírokat vennének, akkor a nagyobb hiány finanszírozása nem okozna gondot, ebben az esetben viszont alig lenne értelme az egésznek. A valóságban azonban a kockázat megosztása, a hozamok optimalizálása miatt a befektetéseket a pénztárak szétterítik a különböző pénzügyi eszközök között. Ezért azután az állami nyugdíjrendszerben keletkező hiány pótlására kibocsátott állampapírkínálat meghaladja a keresletet, tehát az első sok évben a finanszírozás költsége, az adófizetők terhe nőni fog.

Ezt nevezzük az átmeneti időszak árának. De az egyensúly helyreállt volna, amikor a magánkasszák már nem csak gyűjtik a járulékokat, hanem a felgyűlt pénzből nyugdíjat is fizetnek. Ez nem kárpótolt volna a drágább finanszírozásért?

Nekünk komoly és költséges szerkezeti reformokat kellene megvalósítani az államháztartásban. Kérdés, hogy ebben az átalakulással terhelt időszakban volt-e a legszerencsésebb még ezzel is terhelni a költségvetést. De emellett az sem feltétlenül igaz, hogy a kötelező magánpénztári rendszer az öngondoskodás – egyébként roppant fontos – szerepét erősítené. A nyugdíjbefizetés, illetve a megtakarítás és a jövőbeni kifizetés közötti kapcsolatot és átláthatóságot pedig a svéd modell keretei között a felosztó-kirovó rendszer is képes lenne biztosítani.

De az sem igazán védhető, hogy a kötelező magánpénztári nyugdíjbefizetés megosztja a kockázatot az állam és a piac között. Ameddig a nyugdíjpénztár hazai eszközökbe fekteti a tagok megtakarítását, addig hosszú távon – 30-40 év alatt – aligha tud érzékelhetően elszakadni a magyar gazdaság teljesítményétől. Ezt pedig meghatározza az egymást követő kormányok gazdaságpolitikája. Ezért sajnos aligha lesz jelentősen kisebb a nyugdíjkifizetés kockázata a magánpénztárban az államhoz képest.

De a rendszer utolsó éveiben lehetővé tették a külföldi befektetéseket is.

Igen, de ez sem teljesen ellentmondás mentes. Ebben az esetben ugyanis tőkét exportálunk külföldre. Megint az a kérdés, hogy az átalakulás első évtizede a legszerencsésebb pillanat egy viszonylag jelentős tőkeexporthoz? Ráadásul a befektetések globális terítése is komoly kockázatokat hordoz. Az elöregedés kérdése talán éppen azokban a régiókban a legkiélezettebb, melyek ma szolid befektetéseknek tűnnek, vagyis hosszútávon meglehetősen kockázatos, ilyen például Kína.

Azzal kezdtük, hogy nyugdíjpénztár-ügyben valahol középen áll, miközben az érveiből úgy tűnik, hogy nagyonis egyetért azzal, amit a kormány csinált.

Ismétlem: a kényszert sem a belépésnél, sem a kilépésnél nem tartom helyesnek. Például 2000-ben is megnyílt a kilépés lehetősége, de az önkéntes volt, az érintettek 70 százaléka kilépett, én ezzel szimpatizáltam. De azt akkor sem tudtam elfogadni, hogy a felhalmozott megtakarítást ott is folyó költségvetési célokra fordították, mint most.

A költségvetés folyó kiadásaira eddig mintegy 1000 milliárd forint ment el.

A baj az, hogy 2010-2013 között a közvetlenül mért államadósság összesen csupán két százalékkal csökkent a kasszák államosítása miatt, miközben az államnak ezzel a lépéssel a nyugdíjra vonatkozó jövőbeli tartozása a GDP 13-15 százalékával emelkedett. Tehát az államadósság most alig csökkent, miközben hosszabb távon jelentősen megugrott az állam tényleges, összes tartozása.

Az államadósságot ugyan közvetlenül nem növelték a devizahitelesek megsegítésére kidolgozott programok, mert a költségeket a bankokra terhelték. De ez is az elmúlt három év emblematikus ügye, önnek pedig voltak nagyon konkrét javaslatai a devizahitelek téren is. Ezekről beszélt a kormányfővel?

Az erre vonatkozó javaslatainkat nyilvánosságra hoztuk, ma is olvasható. Ezt minden érintett megkapta. Sajnos, csak az árfolyamgát az, ami ebből megvalósult. A javaslat lényege viszont az volt, hogy váltsuk át a devizahiteleket forinthitelre. A havi részletek a hitelek átstrukturálása után – akkor még a svájci frank árfolyama is 210 forint körül járt – kábé 40 százalékkal, vagyis nagyjából az eredeti törlesztés szintjére csökkentek volna. Ez 700-800 ezer család terheit mérsékelte volna véglegesen, de a belföldi keresletet és a költségvetést is kedvezően érintette volna. A javaslatot azonban sem az MNB, sem a Bankszövetség nem támogatta. A kormány ugyan nem vetette el, de harcba sem szállt.érte.

Ha senkinek nem tetszett, biztos nem volt a dologgal minden rendben. Csábító, hogy belemenjünk a részletekbe, de beszéljünk inkább csak arról, amit végül meglépett a kormány: a támogatott és rögzített árfolyamú végtörlesztésről. Ez többszöri hosszabbítás után sem túl népszerű, eddig csak az érintettek harmada élt a lehetőséggel. Itt elrontottak valamit a bevezetéssel, vagy az elképzeléssel van baj?

Attól, hogy egy javaslat nem valósul meg, az nem feltétlen annak a hibája. De a kérdésre válaszolva: a népszerűség hiánya talán abból fakad, hogy korlátozott az ügyfelek információja a konstrukcióról, és a pénzügyi felkészültsége sem tökéletes sokaknak. Ebben a konstrukcióban ugyanis annak is érdemes lenne részt vennie, aki tudja fizetni az aktuális árfolyamon a törlesztését, mert a piaci és rögzített 180 forintos frankárfolyam különbözetére kamatmentes hitelt vehet igénybe. Így az ideiglenesen elhalasztott, lecsökkent törlesztését addig is elhelyezhetné kamatozó betétben, amivel lényegesen csökkentené jövőbeni terheit.

Nem a bankokkal szembeni bizalomhiány az oka annak, hogy az ügyfelek egyszerűen nem akarnak egy újabb szerződést aláírni?

Azt hiszem, itt nem erről van szó.

A végtörlesztés bezzeg népszerű volt, ami viszont nagyon is fájt a bankoknak.

A végtörlesztés óriási, 350 milliárd forintos veszteséget okozott a bankoknak. De legalább ilyen nagy baj, hogy az az 500 ezer család, aki nem tudott ezzel élni, illetve a mellékhatásai miatt a költségvetés, vagyis az összes adófizető is drágán megfizet. A végtörlesztés ugyanis az ország leminősítéséhez, a forint árfolyam tartós leértékelődéséhez, és az állampapír kamatok hosszú hónapokig tartó emelkedéséhez vezetett. Ezért tartósan megnőtt az egyébként szegényebb ügyfelek adóssága, és így törlesztése is, de az államadósság kamatterhei is legalább négy évre összesen körülbelül évi 80–100 milliárd forinttal emelkedtek.

A bankok az elmúlt években nem csak a végtörlesztésen veszítettek százmilliárdokat. A tavaly őszi költségvetési megszorítások negyedét terhelték a szektorra, és évek óta fizetik a bankadót is. A költségvetés látszólag jól jár, de érdekelne, hogy a lefulladt hitelezés miatt elmaradt beruházások és az összezuhanó hitelezés összességében nem okoz a rövid távú költségvetési előnyöket jócskán felülmúló károkat?

Ma már egyértelmű: a szektoradók, kiemelten a bankadó, ahogy az időben előrehaladunk, szaldójában inkább már rontja a költségvetés egyensúlyát. A szektoradókat, a tranzakciós adót, és a többi új adót alapvetően az egykulcsos jövedelemadó, a családi adókedvezmény és a társasági adó együttesen körülbelül 900 milliárd forintos kiesése hívta életre. Azzal a téves felvetéssel éltek a döntéshozók hogy egy-két éves csúszással ezek az adókedvezmények élénkítik a keresletet, kifehéredést és versenyképesség javulást hoznak. Ezzel megteremtik az új adók mérséklésének, esetleg kivezetésének feltételeit. Ez eleve illúzió volt, de a kedvezőtlen külső környezet még jobban rávilágít a kudarcra.

Javíthatna a helyzeten a magyar tulajdonban lévő bankok arányának a növelése, ami egy többször és határozottan megfogalmazott kormányzati cél?

Számos illúziótól szabadultam meg a külföldi stratégiai tulajdonban lévő befektetésekkel kapcsolatban. De nem annyitól, hogy a versenyszférában kívánatosnak lássam az állami tulajdont.

Most mekkora a magyar tulajdonú bankok aránya?

Körülbelül 40 százalék. Ehhez képest az 50 százalék, ami a megfogalmazott cél, nem hozna érdemi változást. Ráadásul a működést illetően nem érzékelni érdemi eltérést a magyar és a külföldi pénzintézetek magatartásában. Ha van eltérés, az nem a tulajdon természetéből vezethető le.

Az elmúlt időszak bankszektorban realizálódott súlyos veszteségeit, illetve a 2008-2009-es devizalikviditás-hiányt egy tisztán magyar tulajdonú – akár állami, akár magántulajdonú – bankokból álló bankrendszer aligha tudta volna kezelni.

Mennyi pénzt tettek be a veszteséges külföldi bankok anyacégei a magyar bankrendszerbe az elmúlt években?

A veszteségpótlások összege eddig 700-900 milliárd forint körül lehet. Enélkül a betétesek pénze is veszélybe került volna, ahogy ez már Cipruson bekövetkezett. De a kilencvenes évek elején a magyar bankrendszer az akkori GDP 7-8 százalékát elérő segítségre szorult a költségvetéstől, azért, hogy ne a betétesek megtakarításaiból kelljen közvetlenül fizetni a veszteséget. A nemzetközi tapasztalatok is azt mutatják, hogy a pénzügyi szektorban a tartós állami tulajdon még sehol nem volt eredményes.

Mi a helyzet a CIB-ben? Sokszor viccelődnek önökkel, hogy az ország egyik legnagyobb szállodatulajdonosai a sok CIB által finanszírozott, végül becsődölt beruházás miatt, ami két éve a tőkéjük közel negyedét emésztette fel. Hogy tudja a veszteségeket lenyomni az olasz tulajdonos torkán?

Milánóból nézve, és a régió egészét tekintve is nagyon magas veszteséget szenvedünk el Magyarországon. Többet veszítettünk eddig, mint amennyit összesen nyertünk korábban, és amit egyébként, teljes egészében itt fektettünk be. Az sem vigasztal senkit, hogy nem egyedüli magyarországi külföldi bankként kell elviselni ilyen arányú veszteséget.

A bankok egyébként mennyire felelősek ezekért a veszteségekért? Sok megalapozatlan hitelt adtak a válság előtt.

A veszteségnek nyílván van külső, a válságból eredő oka, komoly szerepe volt a kormányzati intézkedéseknek, és persze belső, szakmai hibák is fellelhetők. De az összes, külföldi tulajdonban lévő veszteséges bank esete rávilágít arra, hogy tőkeerős tulajdonos hiányában, vagy állami tulajdon esetén ezek a veszteségek nagyon nagy terhet jelentenének a magyar adófizetőknek.

Ha most egy vevő kopogtatna az ajtón, legyen az az állam vagy bármelyik versenytárs, eladnák a CIB-et?

Ha a tulajdonosok egy bankba fektetik a tőkét otthon, vagy akár külföldön, akkor azt a legritkább esetben teszik eladási céllal. Ezek hosszú távú stratégiai befektetések. Az Intesa Sanpaolo, a CIB anyacégének magyarországi befektetése része egy nagyobb egésznek Közép és Kelet-Európában. Ezért sem értelmezhető ez a kérdés magyar ügyként csupán.

Sokan gondolják, hogy most a választásokig még ugyan türelmesek a külföldi banktulajdonosok, de ha 2014-ben is nyer a Fidesz, akkor felgyorsulhat a bankkonszolidáció, eladások jöhetnek. Mit gondol erről?

Ilyen találgatásokba végleg nem bocsátkoznék, mert meghaladják a jelen realitásának kereteit.

Nemcsak a magyar jegybank, hanem számos fejlett gazdaság központi bankja is szokatlan eszközökkel kísérletezik. A nagy jegybankok közül most az Európai Központi Bank a legóvatosabb, a legtartózkodóbb ha a gazdasági élénkítéséről van szó. Ez nyilván német hatásra történik így. A leginkább az érdekel, hogy ez ön szerint helyes-e, nem lenne szerencsésebb, ha a németek is rábólintanának a pénznyomda beindítására? Így ugyanis az eurózóna kimarad a világban zajló devizaleértékelési hullámból, ami egy ponton versenyhátrányt jelenthet.

A válság első szakaszához képest az euró jelentősen leértékelődött, az euró/dollár árfolyam 1,6-ról 1,3-ra csökkent. De egyébként sem értékelődhet le minden valuta egyszerre. Ugyanakkor fontos kiemelni, hogy az eurózóna egészének külső egyensúlyi problémája nincs. Ahol komoly feszültséget látni, az az eurózónán belüli magas külső egyensúlyhiányban fejeződik ki.

Ez azt jelenti, hogy az északi országok komoly külső többletet, a déliek pedig nagy külső hiányokat halmoztak fel. Akik eddig külső segítségre szorultak, azok kivétel nélkül fenntarthatatlan folyó fizetési mérleg hiánnyal, vagy/és magas külföldi adóssággal birkóznak. Ez is arra utal, hogy a maastrichti kritériumok és a Stabilitási és Növekedési Paktum egyik súlyos hiányossága a külső egyensúly rendkívül fontos szerepének végzetes háttérbe szorítása.

Mielőtt belemerülnénk, hogy érthető legyen mindenkinek, a külső adósság leegyszerűsítve azt jelenti, hogy egy országban az állam, a háztartások és a cégek több pénzt költenek, mint amennyit megtermelnek. Jól mondom?

A lényeg valóban az, hogy a nemzetgazdaság szereplői – tehát az állam, a lakosság és az üzleti szféra együtt – többet költ fogyasztásra és beruházásra a megtermelt jövedelemhez képest. Tovább nyújtózkodik, mint ameddig a takarója ér. Az eurózóna egészében a megtermelt jövedelmek, vagy a beruházások és a magtakarítások nagyjából egyensúlyban vannak. A feszültséget az okozza, hogy a tagországok egy része sokkal többet költ a fenntarthatónál, a másik része pedig kevesebbet.

A külső egyensúly fetisizálása sok közgazdász szerint egyébként elavult gondolat.

Ezt a mélyen téves felfogást vallotta a többség a válság előtt. A törpe kisebbséget, így engem is sokat bíráltak ezért a válságot megelőzően. Mára egyértelművé vált, hogy a gazdaságpolitika legfontosabb korlátja a külső egyensúly fenntarthatósága.

A válság előtti pénzbőségben, ahol mindig akadt befektető, aki a mérleghiányokat piaci alapon meghitelezte, mindenképpen igazuk volt.

A pénzbőség, a likviditásbőség átmenetileg, de akár évekig is elfedheti a nemzetközi versenyképesség erőteljes csökkenését vagy/és a túlköltekezés miatt fenntarthatatlan helyzetet. A válság az eurózónában is azokat sújtotta leginkább, akiknek a legnagyobb volt a külső egyensúlyhiánya, vagy/és a felhalmozott nemzetközi adóssága: Görögország (bár itt egyedül valóban a költségvetés helyzete vezényelte az egész drámát), Portugália, Spanyolország, Ciprus, Írország. De például Spanyolország vagy Írország, formailag példás költségvetési politikát vitt, hiszen folyamatosan többletet mutatott a költségvetésük a válság előtt, és az államadósság szintje is csak a GDP 37, illetve 12 százalékát érte el. A külső egyensúlyhiány küldte padlóra őket.

Tehát ön szerint az a lényeg, hogy nem csak az állami költségvetésre és az állami eladósodásra, hanem az országok teljes adósságszintjére oda kellett volna figyelni, de ez a legnagyobb bajban lévő országokban nem így történt.

Valóban, az említett országokban nem az állam, hanem a magánszektor – lakosság, üzleti szektor, bankszektor – adósodott el olyan mértékben, amely a nemzetgazdaság szintjén a válságot előidézte. A tanulság az, hogy a magánszektor túlköltekezése, a külső egyensúly emiatt bekövetkező megbomlása ugyanolyan veszélyes, mintha az állami költségvetés költekezik felelőtlenül.

Az eurózóna szétesésétől mindenki retteg, a gazdaságpolitikák összehangolása, nem egyszerű, a németek pedig nem lazítanak merev álláspontjukon. Összeurópai szinten mi lehet a megoldás?

Leegyszerűsítve két forgatókönyv lehetséges. A nagy külső többlettel bíró országok ha nem is nagy örömmel, de tudomásul veszik, hogy különböző csatornákon keresztül finanszírozzák – hitelezik – a deficites országokat. Ha ezt nem tartják kívánatosnak, vagy fenntarthatónak, akkor nemcsak a déli deficites országoknak kell kiigazítani, szerkezeti reformokat végrehajtani, belső leértékelésen (bércsökkentés) keresztülmenni a versenyképesség és a külső egyensúly javítása érdekében. Ennek sikere érdekében van feladata az északi többletet halmozó országoknak is. Akinek nagy külső többlete van (Németországnak például a GDP 6 százalékát elérő mértékben) lépéseket kell tennie a többlet mérséklésére. Ami ugyanis az egyik országnak hiány, az a másiknak többletet jelent.

Erre lát bármilyen politikai szándékot?

Angela Merkel érthetően azon az állásponton van, hogy Németország nem fogja szándékosan rongálni a saját versenyképességét, például aránytalan béremeléssel azért, hogy javítsa a déliek versenyképességét. És ebben nyilván neki van igaza. Ugyanakkor ahhoz, hogy a hibás gazdaságpolitikát folytató országok, és az eurózóna rossz szabályai miatt is szenvedő gazdaságok kiigazítása ne egy folyamatos gazdasági visszaesés és már-már elviselhetetlen szociális áldozatok mellett történjen, ahhoz kitörési pontot kell mutatni, tompítani kell a kiigazítás elkerülhetetlenül súlyos terheit. Vagyis az export lehetőségét kell felnyitni a déliek számára. Ehhez viszont az kell, hogy északon növekedjen a belföldi kereslet, és így az import. Vagyis növelni kellene északon a beruházást és a fogyasztást, és bizonyos mértékig a béreket, illetve a jövedelmek tömegét.

Az Eurostat legutóbbi adatai szerint a német költségvetés tavaly többletes volt, magyarán nem látszik ilyen szándék a németek részéről.

Németországban nem biztos, hogy ki kell egyensúlyozni a költségvetést. Nem a jóléti kiadásokat, transzfereket, vagy béreket kellene emelni, hanem mondjuk beruházásra, kutatásra, oktatásra, innovációra többet költeni. Nem a béreket kell fenntarthatatlanul, egyoldalúan emelni, csupán a jövőbe történő és a jövőbeni versenyképességet javító beruházásokat kellene támogatni.

Ez több munkahelyet, több jövedelmet, nagyobb belföldi keresletet, gyorsabb növekedést, és csökkenő külső többletet hozna az északi országokban, illetve több exportot, több munkahelyet, javuló külső és belső egyensúlyt és növekedést a déli országokban. Ehhez persze gazdaságpolitikai koordináció, pénzügyi és bankunió, végső soron politikai unió szükséges az EU-ban, és az eurózónában még inkább.

Egy hatalmas világkormányt, és egy még nagyobb tervezőasztalt képzelek most el, amiből a történelmi tapasztalatok szerint nem szokott sok jó kisülni.

A tervezőasztaltól irtózom, a szabad piacgazdaság híve vagyok. De a koordinációval nincs bajom, és a második világháború utáni fejlődés azt mutatja, hogyha lassan is és ellentmondásokkal, emelkedőkkel és zökkenőkkel, de ebbe az irányba megy a világ. Ilyen elvek alapján működik ma az IMF, az OECD, a WTO és a G20-as tanácskozás is, az EU-ról nem is szólva. Most összehangolt megoldásokra van szükség, sokkal inkább, mint korábban bármikor.

Ehhez a cikkhez ajánljuk

- Gazdaság

Orbán Viktor előre megmondta, kinek a malmára hajtja a vizet Németország történelmi lépése

A miniszterelnök jóslata, úgy tűnik, kezd valóra válni.

március 23., 08:57

- Gazdaság

Mi van a füst mögött? A szabályozás és a tudomány csatája a dohányiparban

Kulcskérdés, hogy a káros hatások csökkentésére irányuló törekvések és a piaci szabályozások összhangba kerüljenek.

március 22., 19:21

- Gazdaság

A Jobbik törvénybe iktatná a készpénzes bérkifizetés jogát

A javaslat célja, hogy mérsékelje a bankok túlzott nyereségét is.

tegnap, 21:51

- Mindeközben

Nádai Anikó az anyaságról: Ember legyen a talpán, aki ezt mindig türelmesen bírja

tegnap, 21:50

- Mindeközben

Jason Isaacs már megint a Harry Potter sorozattal trollkodott, elárulta, kinek adná át Lucius Malfoy szerepét

tegnap, 20:50

- Gazdaság

A Matolcsy-éra végnapjaiban lezavart cégátadási ügy kezd kiegyenesedni

Varga Mihályék léptek.

március 22., 11:37

- Gazdaság

Megjelent az új rendelet az árrésstopról, egy hetük van a kereskedőknek cselekedni

Minden változásról tájékoztatniuk kell a boltoknak.

március 22., 09:48

- Gazdaság

Orbán Viktor elárulta, hogy miért avatkoztak be az élelmiszeráraknál

Számokat is közzétett a miniszterelnök.

március 23., 11:47

- Címlapon

Németh Hunor: Koppenhágában nőttem fel, de a szívem magyar maradt

A kilenc évvel ezelőtti osztrákverésnek köszönhetjük a magyar futball egyik legnagyobb ígéretét.

tegnap, 20:42

- Címlapon

Biztonsági őr akadályozta meg, hogy bejusson a rabbi a Kazinczy utcai zsinagógába

Emiatt az utcán imádkoztak az ortodox főrabbival szolidaritást vállalók.

tegnap, 16:38

- Mindeközben

Rákóczi Ferenc lánya külföldre költözött: „Tízéves korában mondta, hogy ő nem akar itt élni”

tegnap, 16:55

- Gazdaság

Lázár János egyeztetett Orbán Viktorral, minden magyar településre ATM-et telepítenek

Mindezt az elkövetkezendő hetekben szeretnék megvalósítani.

március 22., 17:34

- Gazdaság

Ezek a számok 425 millió forintot értek

Kihúzták az ötös lottó nyerőszámait.

március 22., 20:49

- Gazdaság

Újabb csörte Szolnokon, szándékos félrevezetéssel vádolják a polgármestert

A városba igyekvő kínai elektrolitgyár ügyében tartottak közgyűlést.

március 21., 17:03

- Gazdaság

Kiderült, mikor juthatnak hozzá a pénzükhöz a nyugdíjasok áprilisban

Bankszámlára történő folyósítás esetén korábban kapják meg a járandóságukat.

március 24., 11:14

- Mindeközben

Fekete Pákó elszégyellte magát a Farm VIP-ban történtek miatt, térden állva könyörgött Bálint Antónia bocsánatáért

tegnap, 15:50

- Címlapon

Az Európai Bizottság azt kéri az uniós polgároktól, hogy állítsanak össze egy 72 órára elegendő túlélőcsomagot

A tagállamok felé is kéréseket fogalmaztak meg.

tegnap, 19:45

- Mindeközben

Udvaros Dorottya: Egy féltékeny szeretőm volt, és abban a pillanatban, hogy nem adtam oda neki mindenemet, bosszút állt

tegnap, 13:44

- Címlapon

Mindenre gondoltak a tervezők, csak erre nem: újabb probléma merült fel a csernobili szarkofágnál

A lángok után most újabb problémával kell szembenézni, amire egyelőre nincs megoldás.

tegnap, 18:57

- Gazdaság

Bedurrant a forint bicepsze, erősen kezdte a hetet a magyar fizetőeszköz

Maradt a múlt héten tapasztalt szint.

március 24., 07:21

- Gazdaság

Spanyolország döntött: törvényi erővel csökkentenék az élelmiszer-pazarlást az országban

Megjelentek a részletek a jogszabályról.

március 24., 06:44

- Gazdaság

A szuverenitásvédelmi törvény miatt újabb uniós forrásoktól eshet el Magyarország

Az Európai Bizottság már vizsgálja, hogy a magyar kormány sértett-e uniós jogokat.

március 20., 07:29

- Címlapon

Nagyszabású hekkertámadás érte az egyik legnagyobb orosz vállalatot, teljes a káosz a cégnél

tegnap, 06:12

- Mindeközben

Kulcsár Edina és G.w.M meggondolták magukat közös gyermekük jövőjét illetően

tegnap, 12:44

- Gazdaság

Sejtelmes bejegyzést tett közzé Varga Mihály

Újabb front nyílhat az infláció elleni küzdelemben.

március 20., 12:20

- Gazdaság

Nagy Márton: Méltányos szintre kell csökkenteni a bankolás díjait

A nemzetgazdasági miniszter szerint nem indokolt mértékben drágultak a pénzügyi szolgáltatások.

március 21., 11:51

- Mindeközben

Farm VIP: csalással bukott le az egyik csapat a termelési feladatban, nagy balhé kerekedett belőle

tegnap, 11:33

- Gazdaság

Hullámzó árak, tömött medencék: drágulnak a fürdőbelépők

A fürdőgyógyászati kezelések tb-támogatásának újragondolása is terítéken van.

március 20., 16:20

- Gazdaság

Újabb bank merített hatalmasat a húsosfazékból

Kiemelkedő, sikeres, milliárdokban gazdag 2024-et tudhat maga mögött az MBH Bank.

március 21., 09:29

- Gazdaság

A GVH vizsgálatot indított egy Pest vármegyei víziközmű-szolgáltató magas árazása miatt

A hivatal szerint az érdi cég visszaélhetett erőfölényével.

március 21., 11:49

- Mindeközben

Közös gyermeket szeretne Demcsák Zsuzsa és titokzatos férje: „Ha van csoda, akkor lesz csoda, én szeretném!”

tegnap, 10:21

- Gazdaság

Rossz hír az autósoknak, ismét 600 forint fölé emelkedhet a benzin literenkénti átlagára

A gázolaj is drágul.

március 21., 11:18

- Gazdaság

Szinte az összes Cybertruckot visszahívja a Tesla

Egy járműtulajdonos jelezte nekik, hogy levált a külső panel.

március 21., 12:33

- Címlapon

Orbán Viktor nagy bejelentést tett, újabb milliós támogatások érkeznek

Nagy döntések születtek a kormányülésen.

tegnap, 17:10

- Címlapon

A szocializmusban lemezszerződést sem, most Kossuth-díjat kapott

A Pszichiátriai Klinika pincéjében léptek fel először.

tegnap, 18:31